国务院关于印发《2024—2025年节能降碳行动方案》的通知

【深度】光伏资产证券化:良药还是毒药?

【深度】光伏资产证券化:良药还是毒药? 如果过度利用或使用不当,光伏项目资产证券化有可能会转化为影响金融市场甚至整个经济体系的定时炸弹。 “融资难、融资贵&rdqu

如果过度利用或使用不当,光伏项目资产证券化有可能会转化为影响金融市场甚至整个经济体系的定时炸弹。

“融资难、融资贵”是制约光伏行业持续健康发展的关键问题之一。随着产能过剩和并网消纳的日趋恶化,我国光伏行业的融资短板进一步凸显一方面,国内金融机构普遍收紧了对光伏企业的信贷融资,贷款权限均已收回到总行,对光伏项目的贷款审批也要求更多的风险抵押;另一方面,我国光伏企业的平均贷款利率已超过8%,部分企业甚至高达10%,而境外贷款利率仅为3%~5%。

资产证券化是将企业流动性较差但未来可产生稳定现金流进行集中分类重组,并转化为可出售并流通的资产证券化产品的过程。相对于其他融资方式来说,资产证券化具有融资周期较短、融资门槛和成本较低、资金使用期限较长以及可优化企业资产负债结构等优势,因此受到国内越来越多光伏企业的青睐,众多商业银行也纷纷试水光伏项目资产证券化业务。

2016年3月18日,国内首单光伏发电ABS资产证券化产品——深能南京电力光伏上网收益权ABS专项(以下简称“深能南京专项”)正式在深交所挂牌,拉开了国内光伏电站资产证券化融资的序幕。但是资产证券化是治愈光伏项目融资顽疾的良药吗?笔者将从光伏项目开展资产证券化融资的优势和劣势两个方面进行分析。

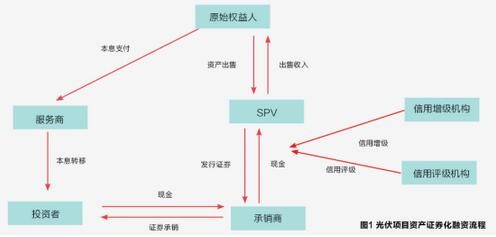

光伏项目开展资产证券化融资的流程

光伏项目开展资产证券化融资的参与主体主要包括光伏项目资产证券化原始权益人(发起人或项目投资商)、特别目的载体(以下简称“SPV”)、信用增级机构、信用评级机构、承销商、服务商、投资者七类。

核心要素主要包括三个方面一是真实出售,原始权益人真正把基础资产(即光伏项目收益权)的收益和风险转让给SPV。基础资产的真实出售,才能实现与原始权益人的经营风险完全隔离。二是破产隔离,是对光伏项目资产证券化一种有效的内部信用增级手段。主要包括证券化资产与原始权益人破产风险的隔离,以及基础资产与SPV的破产相隔离两个方面。三是信用增级,原始权益人可以通过内部信用增级和外部信用增级两种方式,提高光伏项目资产证券化产品对投资者的吸引力从而降低融资成本。

光伏项目资产证券化融资流程如图1所示。

上一篇:【数读】中国可再生能源投资创新高

-

加拿大公布对华光伏双反调查终裁结果2024-08-16

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

内蒙古风电项目陆续投运 今年装机将达2298万千瓦2024-08-16

-

风电项目节能评估方法简介2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16