国务院关于印发《2024—2025年节能降碳行动方案》的通知

上市首日曾破发的中自科技,多元化之路多坎坷

上市首日曾破发的中自科技,多元化之路多坎坷PREFACE编者按自我国于2020年9月正式推出双碳战略以来,新能源汽车也迎来了良好发展机遇。相比燃油汽车,新能源车具有高效、环保、省钱

PREFACE

编者按

自我国于2020年9月正式推出双碳战略以来,新能源汽车也迎来了良好发展机遇。相比燃油汽车,新能源车具有高效、环保、省钱和易于保养等优势,虽然在续航里程和充电等方面还有待改善,但毕竟瑕不掩瑜。中国汽车工业协会数据显示,2023年1—11月,新能源汽车产销同比分别增长34.5%和36.7%,市场占有率达到30.8%。

但基于历史等原因,燃油汽车目前还在我国汽车市场占据主导地位。燃油汽车除了释放二氧化碳等温室气体影响环境,其内燃机的尾气中还含有碳氢化合物、一氧化碳、氮氧化物等多种有害气体,如果不加净化处理就直接排放,则会严重污染环境。因此我国于2023年7月开始实施的国六b排放标准大幅降低了上述有害气体的排放上限值,还新增了对颗粒物数量(PN)、氧化亚氮和氨气排放的限值要求。这一新政策对从事燃油汽车尾气净化的企业显然是利好。

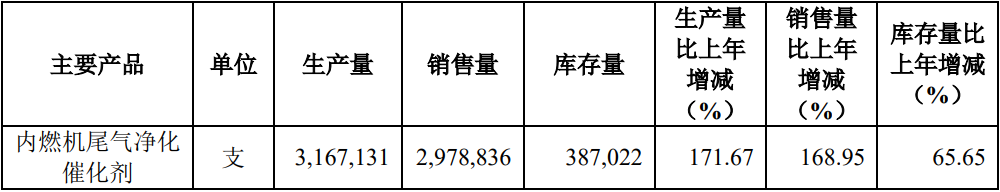

于2021年10月在科创板上市的中自环保科技股份有限公司(以下简称“中自科技”,科创板股票代码688737),主营移动污染源尾气处理催化剂的生产、研发和销售,其中内燃机尾气净化催化剂是其核心产品,2023年约占同期总营业收入的98%以上。

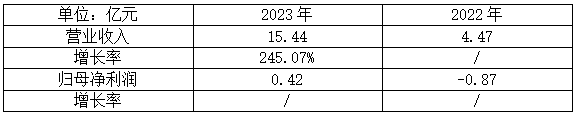

借助国六b排放法规的全面实施,为商用车特别是天然气重卡尾气净化提供催化剂的中自科技,在2023年业绩也迎来大幅增长。其中,实现营业收入15.44亿元,同比大增245.07%;实现归母净利润4232万元,同比大幅扭亏为盈。但与此同时,中自科技的经营活动净现金流量不仅持续为负,缺口也扩大了3亿多,“失血”愈发严重;2021年上市以后因募资而一度曾高达8亿多的货币资金,在经历持续下降后,2023年仅剩1亿多,同时却新增了2亿多短期借款,偿债压力骤然上升。

除此之外,中自科技2023年财报还有哪些亮点或槽点?侦碳家将为您一一道来。

Part One

营收净利双大增,销售团队反被优化

偿债能力和现金流承压

中自科技2023年营收大增11亿元,归母净利润也扭亏为盈1.3亿元,这份业绩无论是以中自科技的体量来衡量,还是放在尾气净化中行业做对比,都相当出彩。侦碳家认为这主要应归功于国六b排放标准的神助攻,而非中自科技自身的原因,因为其在产品质量、技术、利润率和销售团队等方面的实力在2023年并未见大幅提升迹象。

国六b排放标准之所以被网友称之为“史上最严”尾气排放标准,是因为在三年前实施的国六a排放标准的基础上,国六b排放标准还进一步要求减少燃油车的一氧化碳、非甲烷烃、氮氧化合物等排放量,其中碳氢化合物、非甲烷总烃的排放量要求降低约50%,环保力度空前。

更关键的是,由于自2023年7月1日起,全国范围内要全面实施国六b标准,不但约200万台国六a库存车必须在赶在此之前出清,否则无法上牌;此后不符合国六b标准的汽车(主要是燃油车)也将一律被禁止生产、进口和销售,因此燃油车行业等对汽车尾气净化方面的需求激增,中自科技的核心产品内燃机尾气净化催化剂也因此大为受益,产量大增171.67%,销量大增168.95%。

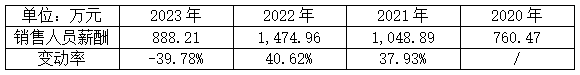

然而令侦碳家感到稍稍不解的是,中自科技在销售收入接近翻倍的同时,其销售团队的总薪酬却出现大规模下降约40%,2023年财报对此解释为“用车业务下滑优化营销人员、项目开发奖励减少和人员离职影响年终绩效等多项因素综合影响所致”。

于是侦碳家又找来中自科技最近4年的销售人员薪酬数据(为简便计算,假设销售人员的人均薪酬保持不变),发现自2020年以来,尽管外部环境曾受到新冠疫情干扰,但中自科技还是持续以40%左右的增速在扩大销售团队,即使2022这个亏损之年也不例外;反而是在销售业绩翻倍扭亏为盈的2023年,销售团队却反而在形势大好之下进行了优化减员,如果按简易计算的结果,裁员比例将接近40%(实际情况可能会与此有出入),剩余销售人员数量几乎又回到2020年的起点,这让侦碳家感到费解。

按照人力资源的理论,1个员工的离职,可能会在3个员工心里也产生离职的想法。中自科技却能在如此大比例优化销售团队的同时,既稳定留下的销售人员又同时创下业绩翻倍的佳绩,让侦碳家感到诧异。

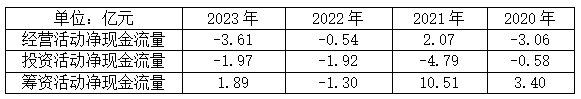

此外,虽然中自科技本次营收和净利大增,但侦碳家对其现金流状况却不敢恭维,因为经营活动净现金流量的缺口,同比从-0.54亿元扩大到-3.61亿元,经营活动“失血”大为加剧,这让中自科技本次扭亏为盈的4千多万净利润的含金量大为失色。

侦碳家于是调取了中自科技最近4年的现金流量数据,通过对比发现,中自科技的经营活动净现金流量的大量“失血”源自上市之前就发生了,除了2021上市当年数据曾昙花一现,其实自2021年上市以来就在持续恶化。

为了弥补上述缺口,以及持续的投资活动净现金流出,中自科技主要靠2021上市当年净筹集的10亿多资金在支撑,2023年也再次净筹资1.89亿元。

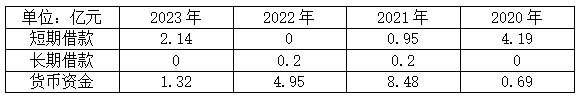

就筹资而言,2023年与2021上市时还是有很大区别。除了筹资金额差距较大,中自科技2023年的筹资主要依赖短期借款,而2021年则是依靠IPO股权融资。中自科技2023年新增了2.14亿元短期借款;而账上货币资金仅剩1.32亿元,同比减少3.63亿元,短期偿债压力突增。

此外,侦碳家还分析了中自科技最近4年的短期借款和货币资金变化情况。上市前的2020年,中自科技的短期借款高达4.19亿元,货币资金却仅有0.69亿元,短期偿债风险较大。但在上市当年,中自科技的短期借款迅速减少到不足1亿,货币资金却增加到8.48亿元,于是侦碳家猜测减少的3.24亿短期债务是否通过IPO募资的帮助才消化了,上市成功可谓给中自科技带来了及时雨。

但此后由于持续投资新建产能和弥补经营活动现金流缺口等原因,中自科技的货币资金经不断消耗后仅剩1.32亿元,于是2023年其再次启动短期借款,以弥补经营现金流缺口维持正常运营。

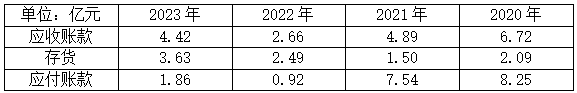

从最近4年的应收应付账款以及存货数据中,侦碳家不仅发现中自科技2023年的应收账款金额增长较大,存货更是创下了4年以来新高,这些都可能产生未来发生较大减值损失的风险;还发现中自科技的应付账款在上市前最高达8.25亿元,但在上市后迅速减少直至低于1亿元。如果假设供应商对中自科技的账期政策前后保持不变,那上市前曾因资金紧张大量而拖延支付供应商货款,上市后才依靠募资解决拖欠问题,这种可能性是否存在?

更让侦碳家诧异的是,中自科技营收和净利润尽管在2023年双双大增接近翻倍,但和上市前2020年业绩的差距不是一星半点,比如净利润就相差4倍多。就像孙悟空翻了筋斗云,还是跳不出如来佛主的手掌心那种感觉。那么中自科技2020年业绩为何如此之好?

实际上,侦碳家认为中自科技在2020年业绩的可靠性可能还有待考证,否则其上市保荐代表人也不会因此被证监会处罚了。

Part Two

上市后业绩即变脸

保代因此受处罚,净利率持续偏低

《证券发行上市保荐业务管理办法》规定,如果发行人公开发行证券上市当年即亏损的,证监会可以暂停保荐机构的保荐业务资格3个月,并认定保荐代表人为不适当人选,除非企业尚未盈利或已在证券发行文件中充分揭示相关风险。

而中自科技上市后,业绩也随即大变脸,其在发布2022年的业绩预告中披露,预计全年亏损7600万元至1.02亿元,同比大减830.12%至1079.9%。虽然中自科技将业绩大幅转亏原因归咎于宏观经济下行和疫情等客观原因造成我国商用车市场低迷。但侦碳家并不认同中自科技对业绩大变脸给出的理由,首先国内疫情2020年要比2021年严重,对宏观经济影响也更甚,但中自科技2020年业绩却非常好,上市至今都仿佛是个不可迷恋的传说,始终未能达到,勿论超越了;其次,如果中自科技已经判断出2022年下游的商用车市场低迷,为何当年还要继续扩大销售团队超过40%呢?(按销售人员总薪酬简易估算)

而证监会也因为中自科技上市即亏损,而将其保荐代表人为杨晓、张仕源认定为不适当人选达6个月。

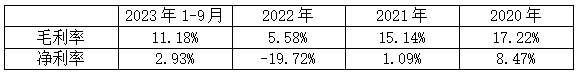

此外,侦碳家从中自科技历年的利润率变化中,也对其上市前业绩产生过疑问。据来自亿牛网的公开数据,中自科技不但毛利率不算高,最近三年的净利润更是低到甚至接近大额存款的利率,除去2022年大亏近-20%,其余盈利年份的净利率也仅在1%-3%之间徘徊,说明中自科技的盈利能力始终较差。因此2020年8.47%的净利率相比明显过高,确实难以让侦碳家信服。

实际上,对于盈利能力不足的困境,中自科技倒也充满忧患意识,希望能生于忧患而非死于安乐,并为此持续开展业务多元化的努力。

Part Three

10亿投资因资金压力被取消

反复无常中显多元化困境

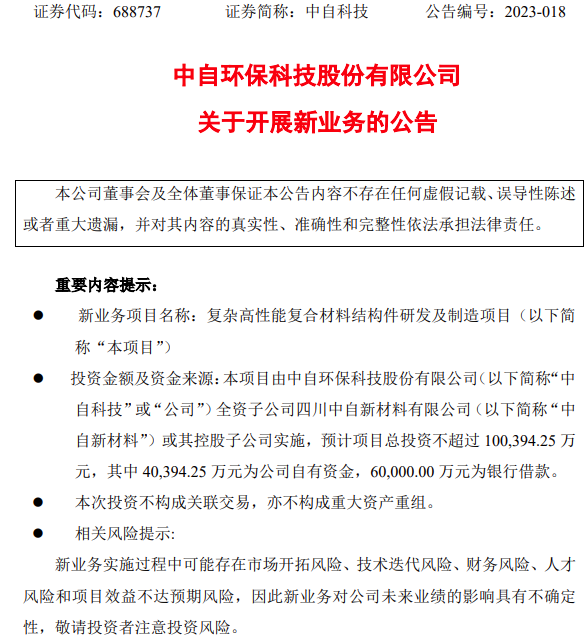

2023年3月23日,中自科技发出关于开展新业务的公告,拟投资不超过10亿元用于研发和制造碳纤维复合材料。其中4亿元来自于自有资金,6亿元来自于借款。

碳纤维复合材料具有轻量化、高强度的核心优势,在航空、光伏、半导体、机械、汽车、化工等行业的市场需求规模都在不断扩大,应用和发展前景良好。因此如果单从产品角度看,碳纤维复合材料确实是多元化发展的不错选择。

但中自科技多元化发展,面临的主要问题还是资金。截至2022年底,中自科技的货币资金仅有4.95亿元,虽略高于4亿元的自有资金出资额,但显然不可能仅为这一个碳纤维项目而把货币资金都ALL IN,而弃尾气催化剂的基本盘于不顾,更何况6亿借款并非说借就能借到。

虽然中自科技在公告中信誓旦旦声称资金安排等方面已经提前布局和筹划,但了解中自科技情况的上交所还是迅速于次日发函关注,重点对包括资金安排等提出疑问。

而让侦碳家感到戏剧性的是,中自科技在2周后的回复函中却又改口声称“在此基础上开展上述新项目的投资,公司将大幅增加银行贷款的使用,因此公司的银行借款总额、资产负债率将明显上升,公司将面临较大的资金周转和还本付息的压力。本项目的投资规模较大,将对公司未来的运营资金造成较大的压力,因此决定取消该投资项目”。

虽然中自科技在回函中关于资金的分析相对客观务实,侦碳家的看法也与之一致,但中自科技对10亿投资如此见风使舵前后不一,还是让侦碳家感到无语。

2024年1月30日,中自科技又重提了进军碳纤维的投资计划。但为降低开展新业务的财务风险和资金压力,同时结合实际经营情况以及战略发展规划等因素,拟将投资规模从之前的不超过10.4亿元调减为3.52亿元。侦碳家认为这份修改后的投资计划明显更务实,希望中自科技能这次能走出属于自己的路。

Part Four

下游燃油车市场面临替代风险

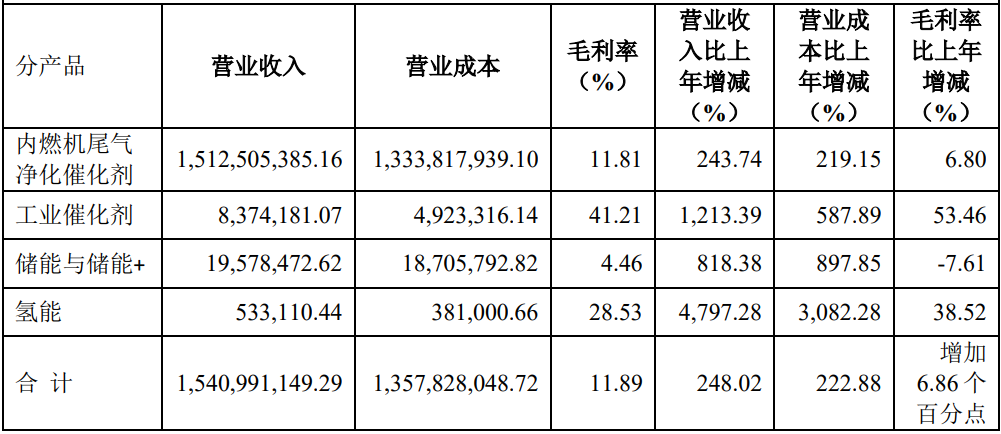

除了碳纤维,中自科技还尝试对氢能和储能等新能源风口进行多元化,但截至2023年,进展还是非常缓慢。比如氢能项目全年营业收入还不到54万元,储能项目的营业收入要好些,但也不到2000万,这点体量从大局上无法根本性改善中自科技的盈利能力。

截至目前,中自科技的基本盘还是集中在内燃机尾气净化催化剂这非常单一的产品,不仅净利率极低,下游燃油车市场还面临不断被新能源车替换,市场份额不断受挤压的风险,而且这一替换大势在双碳战略下几成定局。据公开数据,2023年国内燃油车零售1395万辆,净减少92万辆,降幅6%;燃油车中只有豪华车零售微增,自主品牌与合资全面下滑。此消彼长,2023年1—11月,新能源汽车产销同比却分别增长34.5%和36.7%。

所以,如果中自科技未来继续以燃油车客户为基本盘,业绩可能难免持续受累于下游市场的跌势;纵然2023年业绩大增一时,也恐成昙花一现而在未来缺乏可持续性。

Part Five

注册制下的股价首日破发第二股

回本之日遥遥无期

如果说股市是经济的晴雨表,那么股价很多时候也反映了企业真实的运营状况。

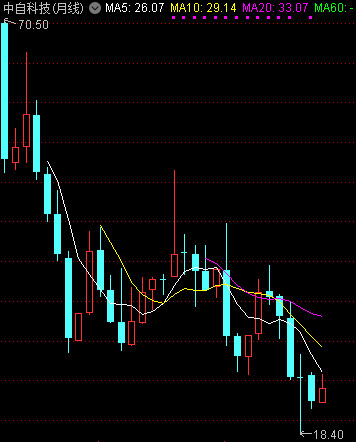

以“注册制首日破发第二股”而著称的中自科技,其股市表现与上市后大变脸的业绩倒有几分相似。

将历史的指针重新拨回2021年10月22日,当日中自科技以高达70.90元/股的发行价登陆科创板,发行市盈率27.94。然而也就在当日的交易中,中自科技股价飞流直下,最终以66.03元/股,-6.87%的跌幅破发收盘,成为A股注册制实施以来第二只上市首日破发的股票而永远载入史册。

然而,上述跌幅对股价上市即巅峰的中自科技来说,还只是下跌的开始。从2021年至今的月线图显示,股价按照明显的下行趋势在持续下跌,2年半时间内从最高70.50元/股下降到最低仅18.40元/股,缩水高达-73.90%,很多投资者损失惨重。

就在侦碳家完成本文的4月11日,中自科技的股价再次大跌-4.19%。望着股票软件里中自科技绿色的股价,侦碳家不知其何时才能大幅回升,哪怕是回到发行价让投资者先回本。

此情此情,让侦碳家想起了王安石的著名诗句:“春风又绿江南岸,明月何时照我还”。

THE END

侦碳家原创内容 转载请联系授权

原文标题 : 上市首日曾破发的中自科技,多元化之路多坎坷

-

国内最大光伏科技农业大棚电站长治并网2024-08-16

-

黑科技:阳光和水就能生产氢2024-08-16

-

京津冀融资300亿元用于节能减排2024-08-16

-

山西日盛达总投资13亿元500MW太阳能光伏电池组件项目已正式运行2024-08-16

-

上海航天光伏和井陉县签订了50亿元总装机容量为500兆瓦的光伏发电项目意向2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

“水十条”预计拉动GDP增长5.7万亿元2024-08-16

-

财政部:节能减排补助资金专款专用 不得挪用2024-08-16

-

2016年新能源汽车补贴标准公布 2.5万起2024-08-16

-

“十三五”地热能开发 将拉动投资2600亿元2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

不仅是润滑油 更是低碳环保先行者 嘉实多坚持用创新科技助力可持续发展2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16