国务院关于印发《2024—2025年节能降碳行动方案》的通知

中润光能负债率远高同行:短期借款及销售费用大幅飙升,屡屡遭处罚

中润光能负债率远高同行:短期借款及销售费用大幅飙升,屡屡遭处罚《港湾商业观察》黄懿深交所上市委公告显示,江苏中润光能科技股份有限公司(下称“中润光能”)首发12月15日上会,保荐券

《港湾商业观察》黄懿

深交所上市委公告显示,江苏中润光能科技股份有限公司(下称“中润光能”)首发12月15日上会,保荐券商为海通证券。

公开数据显示,截至今年11月30日,共计44家光伏产业链相关公司启动IPO,涉及上市辅导、提交材料、问询、中止、过会、提交注册以及终止等阶段。前路竞争十分激烈,中润光能上市之路能否顺利?

01上下游依赖症显著,毛利率起伏难以自控

招股书显示,2020年至2022年及2023年6月30日(报告期内),中润光能的营业收入依次为25.33亿、50.89亿、125.52亿、107.69亿;净利润依次为1.24亿、-1.96亿、8.34亿、9.34亿;归属净利润依次为1.12亿、-1.92亿、8.30亿、9.31亿;扣非净利润依次为-2433.72万、-2.07亿、7.30亿、8.76亿。

招股书显示,中润光能主营业务包括太阳能电池片业务和光伏组件业务,来自太阳能电池片业务的收入占比分别为99.99%、95.14%、92.50%、93.91%。其中,太阳能电池片业务主要包括单晶电池片和多晶电池片,来自单晶电池的收入占比依次为75.08%、81.80%、86.25%、90.41%。此外,单晶电池片分为单晶PERC和TOPCon,来自单晶PERC的收入占比依次为75.08%、81.80%、86.25%、80.71%;而TOPCon在今年上半年第一次产生收入,占比为9.70%。

由此可见,中润光能最主要的收入来源为单晶PERC。虽然依赖单一产品,但中润光能的主营业务毛利率在近两年都有不错表现,报告期内,主营业务毛利率分别为12.56%、5.28%、14.11%、15.00%。

中润光能坦言称,报告期内,公司主营业务毛利率贡献主要来源于太阳能电池片业务,上述业务具有规模化生产的特点,产品定价易受市场供需关系、上下游价格传导机制及行业竞争因素影响,因此毛利率存在一定波动。

招股书显示,报告期内,公司双经销抵销前太阳能电池片业务毛利率依次为9.69%、4.25%、13.53%、13.74%。其中,2021年,公司太阳能电池片业务毛利率同比下降5.45个百分点,主要原因系2021年,受产业链上下游产能阶段性错配影响,硅料价格持续上涨使得硅片采购价格上涨,推动电池片单瓦硅片成本较2020年上涨54.50%。

中润光能称,受上游原材料价格高企以及“能耗双控”等原因影响,下游组件厂商开工率持续处于低位,电池片生产环节的成本上涨未及时、完全向下游组件厂商传导,电池片销售价格整体涨幅小于硅片涨幅,使得公司主营业务毛利率出现下滑。

招股书显示,光伏组件业务的毛利率波动更为明显。报告期内,光伏组件业务毛利率分别为6.77%、-5.62%、-1.25%、4.70%。2022年,全球光伏新增装机规模延续高速增长的良好态势,受需求拉动影响,组件环节成本压力向下游传导相对顺畅,中润光能的光伏组件业务毛利率同比上升4.37个百分点。2023年上半年,上游硅料价格逐步回归合理区间推动光伏产业链利润重新分配,同时公司组件收入中毛利率较高的外销收入占比提升,因此光伏组件业务毛利率同比上升5.95个百分点。

在受原材料成本涨幅影响较大的前提下,中润光能同时表现出对前五大供应商的高度依赖。报告期内,公司向前五大供应商采购金额合计占比分别为60.07%、54.15%、64.52%、55.76%。

由此可见,中润光能的毛利率深受上游材料价格变动影响,因为公司自身难以控制成本价格,以至毛利率的波动随时会发生,与此同时,对前五大供应商的采购总额占比始终在50%以上。

除此之外,中润光能对下游客户依赖程度呈现波动上升的趋势。报告期内,中润光能向前五名客户合计销售收入占当期营业收入的比例分别为58.25%、41.31%、49.64%、56.03%,公司解释称主要系下游组件行业集中度较高。

在此基础上,中润光能对2023年整年收益有着积极的预测。2023年,公司预计实现营业收入为202.19亿-247.12亿,同比增长61.08%-96.88%;预计实现归属净利润为20.03亿-24.48亿,同比增长141.30%-194.92%;预计实现扣非净利润为18.93亿-23.13亿,同比增长159.40%-217.05%。

02销售费用渐涨,短期借款多负债率远高同行

为了保证上下游的稳定性,中润光能的销售费用进一步增长。报告期内,公司销售费用分别为1149.03万、1762.94万、3980.20万、4706.18万。

招股书显示,中润光能的销售费用由职工薪酬、质保金、市场推广费、股份支付费用、检测认证费、业务招待费、差旅费及其他组成。其中,除了职工薪酬,质保金和市场推广费的占比水平较高。报告期内,质保金的占比依次为0、14.67%、25.38%、13.91%;市场推广费依次为29.27%、18.76%、15.11%、18.25%。

中润光能表示,2023年上半年,公司销售费用占比较上年有所上升,主要系公司积极推广产品并拓展海外业务,相关市场推广费、检测认证费、保险费等费用支出增加。

其中,招股书显示,2021年起,公司开展光伏组件销售业务,根据公司与客户约定的质量保证条款及相关行业经验计提产品质量保证金。报告期内,公司质保金随着光伏组件销售业务规模的不断扩大呈现上升趋势。

此外,市场推广费主要系公司为开展品牌宣传、产品推广而支出的展览、展会等费用。2022年,市场推广费金额相对较高,主要原因系公司推广海外组件业务发生的相关费用。2023年上半年,市场推广费金额相对较高,主要原因系公司为推广产品参与的展览、展会增多,同时随着公司组件业务拓展,相关费用增加。

此外,中润光能的存货在今年也出现了较为明显的增幅。

报告期各期末,公司存货账面价值分别为2.55亿、2.53亿、9.38亿、14.47亿,占各期末流动资产的比例分别为10.33%、8.13%、12.40%、15.26%。其中,报告期各期末,公司库存商品账面余额分别为1.23亿、9097.19万元、5.47亿、6.77亿。

对此,中润光能称,2021年末,公司库存商品余额相对较低,主要系光伏行业下游需求旺盛,导致年末销售出库相对较多,同时公司部分产线正处于技改升级,导致年末生产入库相对较少。2023年6月末,随着柬埔寨龙启基地组件产线投产以及组件在手订单增加相应增加库存储备,导致组件库存较去年相比大幅上升。

虽然中润光能保持较高的存货水平是因为在手订单增长,但其现金流压力和债偿能力欠佳也在今年上半年更为明显。招股书显示,报告期内,中润光能的短期借款依次为1.73亿、3.72亿、4.79亿、10.73亿。

招股书显示,报告期内,中润光能的流动比率依次为0.77、0.73、0.96、0.91.,始终低于1。此外,同行可比公司的流动比率的均值依次为0.96、0.92、1.23、1.30。

同一时期,中润光能的速动比率依次为0.69、0.68、0.84、0.77,在今年上半年,没能保持前三年的增长趋势,开始下滑。根据招股书披露的同行可比公司的速动比率的均值,其依次为0.81、0.72、1.00、1.06。可见,同行可比公司保持着缓慢增长的趋势,不同于中润光能在今年上半年的下滑趋势。

此外,中润光能的资产负债率也堪忧,报告期内,公司资产负债率依次为92.29%、95.56%、79.38%、79.11%。对比同行可比公司的资产负债率,依次为63.93%、71.10%、66.70%、64.72%,均始终低于中润光能。

截至报告期末,公司可预见的未来需偿还的负债主要为应付票据、应付账款及融资性质的借款。其中,应付票据及应付账款金额较大,主要为对设备及原材料供应商的应付款项。与此同时,公司预计未来十二个月内需偿还的银行借款、售后租回及代建款金额合计为19.60亿。

03融资金额遭问询,多家子公司受到行政处罚

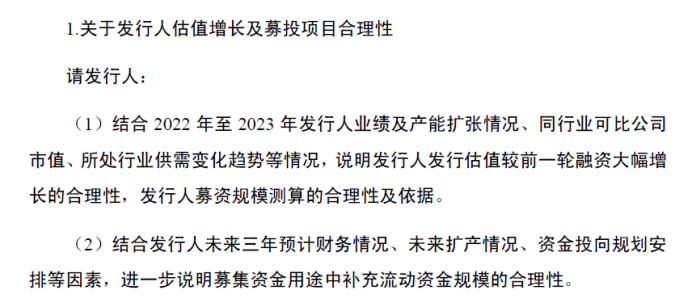

招股书显示,中润光能于2022年年底进行了第二、第三次增资,按51.26元/注册资本对应本轮融资投前估值65亿元。而此次预计融资金额23亿,遭到证监会的问询。

公开数据显示,截至今年11月30日,共计44家光伏产业链相关公司启动IPO,其中,明确终止IPO的光伏企业已有6家,11家企业过会(含通过聆讯)、提交注册以及注册生效,8家企业处于已问询状态,2家企业处于中止状态。另有17家企业进入上市辅导阶段。

根据PV Infolink统计,2023年上半年中润光能电池片出货量位居全球第三。此外,在2022年全球前五大电池片厂商中,通威股份有限公司(600438.SH)和上海爱旭新能源股份有限公司(600732.SH)为上市公司,江苏润阳新能源科技股份有限公司(下称“润阳科技”)IPO申请已于去年11月过会,公开数据显示,润阳科技预计融资金额40亿。

鉴于光伏产业的竞争较为激烈,以及中润光能的市场份额,香颂资本执行董事沈萌认为,“光伏电池行业相对成熟,除非有重要的研发创新突破,否则竞争将集中在规模和价格,但在政策的推动下,光伏市场的需求仍有较大潜力,给予企业更多空间成长。光伏行业的上市企业多,因此融资估值样本很丰富,如果此次融资是以Pre-IPO做对标,那么仍可能吸引到足够的机构投资者。”

在合法合规层面,2020年1月至今,中润光能及其子公司受到11项行政处罚,主要关于安全生产、环境保护及其他方面,累计金额114万。此外,有一家公司股东被列入经营异常名录。

2023年7月4日,滁州市国琅新能源科技投资发展有限公司因“未依照《企业信息公示暂行条例》第八条规定的期限公示年度报告”,被滁州市琅琊区市场监督管理局列入经营异常名录。

2022年11月29日,江苏龙恒新能源有限公司因“污水总排口的污水氟化物浓度超标”,被处以10万元罚款。

2021年4月2日,中润光能因“019年4月至2019年6月城镇土地使用税未按期进行申报”,被处以50元罚款。

2020年3月25日至2023年3月18日,江苏华恒新能源有限公司共受到3次行政处罚,累计金额为8万。

2020年11月2日,江苏中宇光伏科技有限公司因“未如实记录安全生产教育和培训情况”被处以1万元罚款。

2020年9月15日至2022年3月20日,徐州中辉光伏科技有限公司共受到5次行政处罚,累计金额为95万。(港湾财经出品)

原文标题:中润光能负债率远高同行短期借款及销售费用大幅飙升,屡屡遭处罚

-

国产太阳能液态电池有望2017年面世2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

重点服务风电等新能源送出的特高压输电工程开工2024-08-16

-

2016年新能源汽车补贴标准公布 2.5万起2024-08-16

-

400公里续航新能源车年内面世2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

淮安骏盛新能源电池生产基地开启奠基2024-08-16

-

南存辉:新能源+储能 能源互联网时代“未来已来”2024-08-16

-

新能源专业就业前景怎么样?还没毕业就被企业抢订!2024-08-16

-

宝剑锋从磨砺出 ——紧扣储能脉搏的昆兰新能源2024-08-16

-

锚定下沉市场,首推经纪人协作,汇通达如何卡位新能源下沉赛道?2024-08-16

-

2024世界太阳能光伏暨储能产业博览会8月羊城领先聚能2024-08-16