国务院关于印发《2024—2025年节能降碳行动方案》的通知

腰斩再腰斩后,狂涨3倍,这是一家什么神仙光伏公司?

腰斩再腰斩后,狂涨3倍,这是一家什么神仙光伏公司?文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。“这是新能源大爆炸的第457篇原创文章”说实话

文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。“这是新能源大爆炸的第457篇原创文章”

说实话,最近看着捷佳伟创的走势,总觉得资本市场的定价真是太不真实了,一念天堂一念地狱的感觉,启发我们对于公司的认知,必须建立在确定性的逻辑之上。

01 预期差被修复了

新能源大爆炸先是在去年12月份覆盖了捷佳伟创,接着又在今年5月追踪了它,那个时候的捷佳伟创走势非常糟糕,从去年9月份的最高点下来后,就是一路向下的走势,比腰斩再腰斩还要惨,从最高的210多,跌到最低47块多,跌幅近乎80% !

市场都在猜它究竟怎么了,除了跟着光伏行业整体调整之外,是不是业绩暴雷了,抑或是发生了什么不可告人的事情之类?

可是咱们覆盖和追踪捷佳伟创,尤其是分析了去年年报和今年一季报的时候,却发现业绩并没有市场担心的那样,公司各方面经营也都是正常的,认定它属于被市场错杀了。

而之所以被市场错杀,则是因为它在HJT电池的技术路线选择上剑走偏锋了,因此不被市场看好,再加上技术路线跟它相异的迈为股份的业绩增长更好一点,则让市场加深了偏见,于是走出了完全相反的走势,双方的市场差距也远远拉开了,差距最大时,捷佳伟创的市场不到迈为股份的1/3 !

然后4月份的这一波行情后,当市场逐渐意识到它被误杀了,加上市场也在炒作TOPCON和HJT电池产业链,它就开始受到了市场的追捧,从最低不到50块钱,一度涨到160多,市值最高回到了近600亿,现在跟迈为的市值差异也拉到了它的1/2 。

那么捷佳伟创是否还有预期差?这需要我们看一看它的中报究竟如何。

02 捷佳伟创2022年中报简析

公司2022上半年实现营收 26.79 亿元,同比增长 2.13%,实现归母净利润 5.08 亿元,同比增长 10.91%;扣非净利润4.68亿,同比增长10.14%;具体到Q2 ,实现营收 13.17 亿元,同比下降 8.97%,环比下滑4.4%;归母净利润 2.35 亿元,同比下降 4.82%, 环比下降 14.10%;扣非净利润2.23亿,同比下降1.63%,环比下滑9 % 。

估计很多人看到这个会非常的嫌弃,认为是暴雷了,客观的讲,确实不咋样,甚至不客气一点,就是很糟糕,要知道这个利润里面,还有7700多万属于汇兑收益,一季度没有看到,也就是这个汇兑收益是二季度产生的,那么假如剔除掉这个收益,Q2的净利润更是惨不忍睹。

而之所以净利润那么糟糕,跟销售费用的暴涨有很大关系,上半年消费费用达到5600多万,比去年同期飙升了超过2600万,涨幅近90%,这里面工资及福利和差旅费大幅度增加。

公司的说法是销售规模增加,销售及售后人员的销售费用上升以及计提销售佣金及销售人员绩效所致。 考虑到上半年深圳疫情和国内疫情的反复,其实是有点出入了,不过总的来说,金额也不算特别大,等下半年的业绩情况再来核对吧。

此外,合同负债(预收商品款)为 37.33 亿元,规模确实不小,但相比年初非但没有增加,反而减少了一点点。

总之粗看,是比较让人失望的,好在由于此前的走势太糟糕,市场对它的预期并不高,中报的这个业绩也是基本符合市场预期的,至少并不算什么大暴雷。

而且半年报的经营活动现金流净额8.95亿,同比增长64%,Q2为5.56亿元,同比+124%,环比+64%,也是处于比较高的水平,说明赚到的是真金白银。此外,公司8月份中标了天合光能的8GW TPOCon 项目,再加上存货中有30多亿的发出商品,也就是公司目前的在手订单大概70到80亿左右,后续的业绩依然有保障。

但不管怎样,相比隔壁迈为亮眼的业绩增速,捷佳伟创的这个业绩肯定是不够看的,为什么捷佳伟创的上半年体现不出成长性呢? 一方面是去年基数是比较高的。

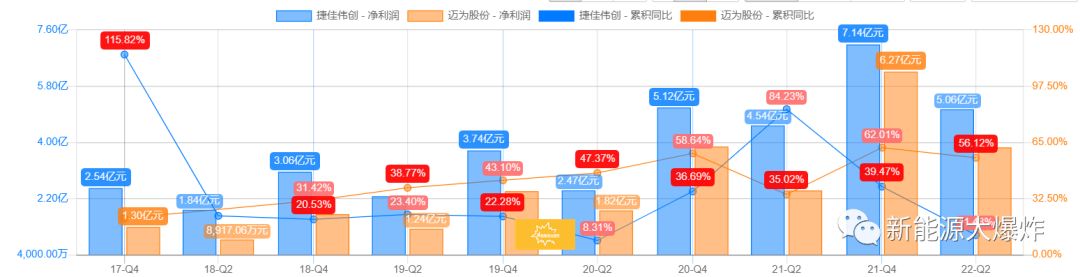

从捷佳伟创和迈为股份的对比就可以看出来了,虽然迈为股份的增长确实更快一些,但也没有说大到哪里去,尤其是去年同期,捷佳的成长性甚至要高一些,另外,体量上捷佳伟创比迈为还是要大挺多的,也是吃了规模大一些的亏。

其次,上半年深圳反反复复的疫情对公司的经营还是产生了一定的影响的,不过苏州也有同样的问题,所以这一点不能作为捷佳伟创增长弱的借口。

03 中报比较差的真实原因

真实原因很可能是出在下游的技术路线选择上。

目前捷佳伟创以大尺寸PERC和TOPCon设备为主,虽然说今年被称为TOPCon元年,但其实对于设备厂商而言是比较尴尬的。

TOPCon产线可以有PERC直接升级改造而成,所以支持这条技术路线的主要是原来的PERC里的老玩家,而HJT由于理论上转化效率极值更高,但只能重新建设,投入成本更高,主要是新玩家,希望借此弯道超车。

而这两年行业情况又比较特殊,去年光伏电池产能过剩,行业投资意愿本来就不高,尤其是对P型和过渡的TOPCon,今年虽然有所好转,但忌惮于下一代技术方案的不确定性,对于P型和TOPCon的投资意愿也没有很高。相反,确定走HJT路线都比较坚决。

这很可能就是虽然今年TOPCon看似很热闹,但落实到捷佳上的订单却不多的原因。

当然了,也有可能有咱们没能从财报上看到的原因,尤其是大股东跌跌不休的减持,更是让人对此疑虑非常大。

好在从业绩交流会上的信息,蒋家的减持主要还是家族自身的原因,三季度后这个问题就好了,暂且相信吧。

4月后的反弹后,公司的走势基本修复了预期差了,接下来能否继续往上走,就要看管理层的减持能否真的止住,尤其是订单能否持续出来了。

考虑到公司的行业地位和过往的积累,尤其是行业的蓬勃发展,还是值得继续观察观察的。

原文标题:腰斩再腰斩后,狂涨3倍,这是什么神仙公司?

-

400公里续航新能源车年内面世2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

“十三五”地热能开发 将拉动投资2600亿元2024-08-16

-

淮安骏盛新能源电池生产基地开启奠基2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

南存辉:新能源+储能 能源互联网时代“未来已来”2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

新能源专业就业前景怎么样?还没毕业就被企业抢订!2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

宝剑锋从磨砺出 ——紧扣储能脉搏的昆兰新能源2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16

-

锚定下沉市场,首推经纪人协作,汇通达如何卡位新能源下沉赛道?2024-08-16