国务院关于印发《2024—2025年节能降碳行动方案》的通知

身处高增长的光伏热门赛道的天盛股份,为何增长难?

身处高增长的光伏热门赛道的天盛股份,为何增长难?江苏南通天盛新能源股份有限公司成立于2013年,于2016年8月15日实现“新三板”挂牌上市,专业从事高效晶体硅太阳能电池用金属导电

江苏南通天盛新能源股份有限公司成立于2013年,于2016年8月15日实现“新三板”挂牌上市,专业从事高效晶体硅太阳能电池用金属导电浆料的研发、生产与销售。

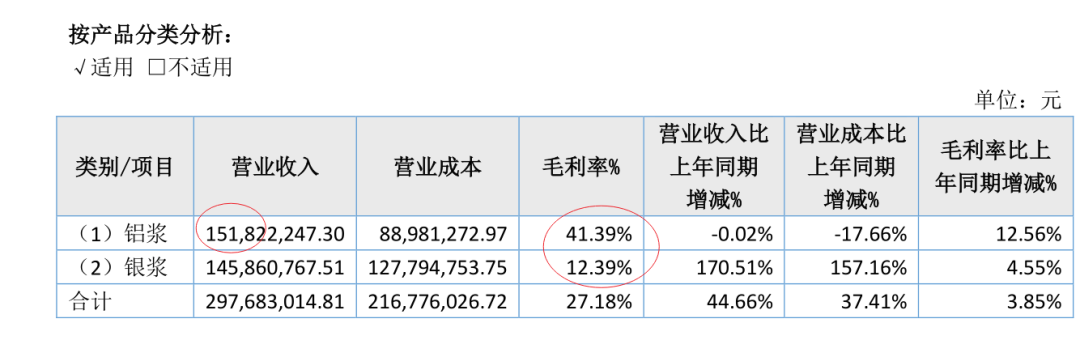

目前公司光伏铝浆和银浆的营收基本各自一半,但是铝浆的毛利率41%,远高于银浆12%的毛利率。

客户有中来股份(SZ300393)、晶科能源(SH688223)、江苏润阳悦达光伏科技、爱旭股份(SH600732)、横店东磁等。

浆料在 PERC 电池片总成本中占比约 10%,在非硅成本中占比 30%以上。电极设计及浆料优化是电池提效降本的主要渠道。

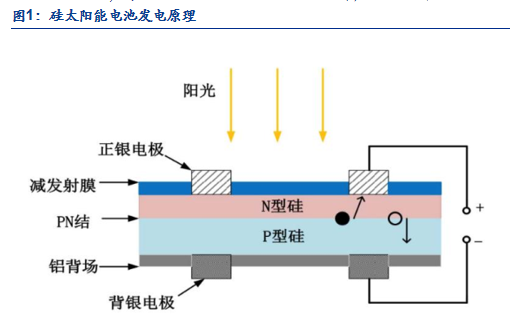

太阳能电池使用的厚膜导体浆料分为三种受光面的正面银浆、背光面的背面银浆和背面铝浆。三种导体浆料经过丝网印刷过程分别印制在硅片的两面,烘干后经共烧结,形成硅太阳能电池的两端电极。

1.银浆

正面银浆用于形成光伏电池受光面电极,是“硅片→电池片”环节的重要材料,经过丝网印刷、烧结后形成导电通路,对光电转换效率影响大,直接关系着太阳能电池的光电性能。

目前电池银浆分为高温银浆和低温银浆两种。P 型电池和 TOPCon 电池使用高温银浆,异质结电池使用低温银浆。TOPCon 电池正面主栅使用银浆,细栅使用的是银铝浆。

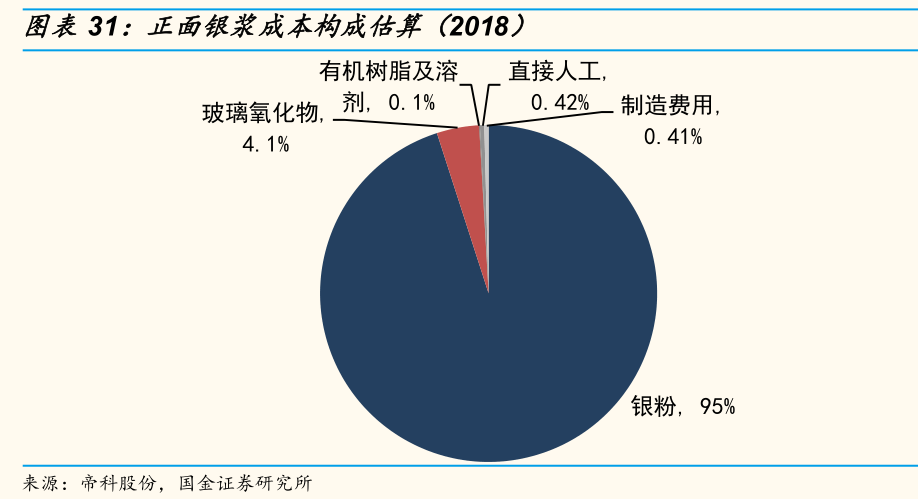

从成本构成来看,正面银浆由高纯度的银粉、玻璃体系、有机体系等组成,其中银粉在原材料成本中的占比超过95%。玻璃氧化物、有机树脂及有机溶剂等原材料由于对银浆的性能和使用性有直接影响,其配方的区别是正银厂商产品差异化和研发的焦点。

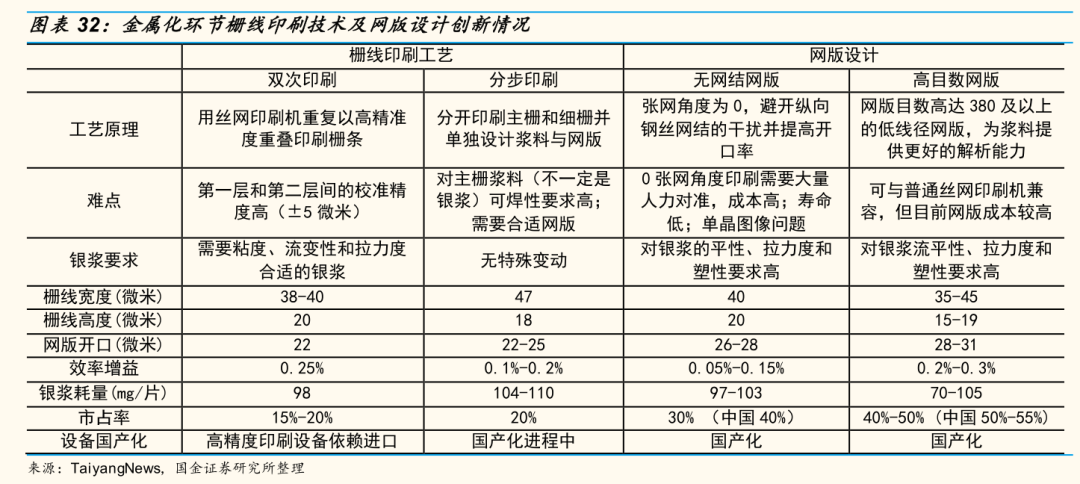

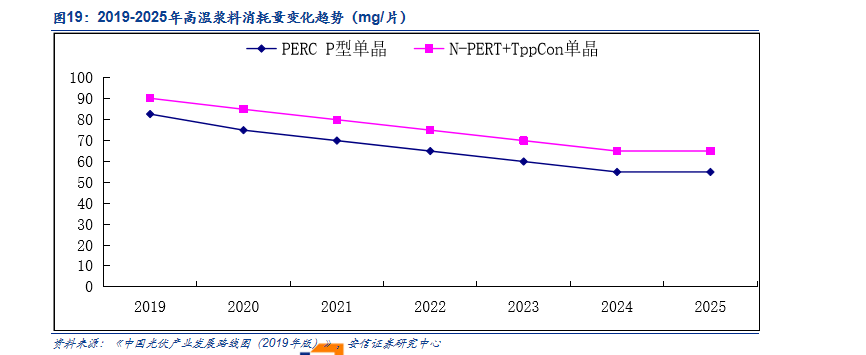

金属化工序的优化方向通过改变栅线设计及印刷方式来实现浆料单耗下降、电池效率提升。在未来至少 5-10 年内,银浆丝网印刷将凭借高性价比及充足的提效降本空间占据光伏电池金属化领域主导地位。

降本主要途径包括降低银浆单耗和提高电池片效率。金属化工序的优化重点在于通过改变栅线设计或栅线印刷方式,在降低单耗的同时也要保持甚至提高电池效率,而非简单粗暴地降低银浆或银粉用量。总体而言,栅线设计优化方向降低细栅宽度、增加细栅数量、提高栅线高宽比。

正面银浆技术壁垒与行业集中度较高。杜邦、贺利氏、三星 SDI 及硕禾凭借先发优势抢占绝大多数市场份额。国产正银起步较晚,随着需求高速增长和电池片产能持续向中国转移,正银国产化进程加速。

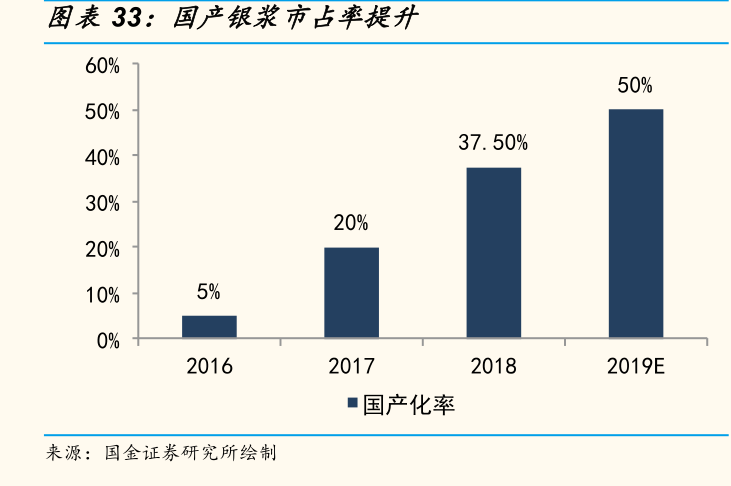

2016 年国产正银企业开始具备批量供货能力,2017 年市场份额快速提升至 20%左右,2018 年市场份额提升至 35%~40%,目前已达到50%左右,预计将继续提升。

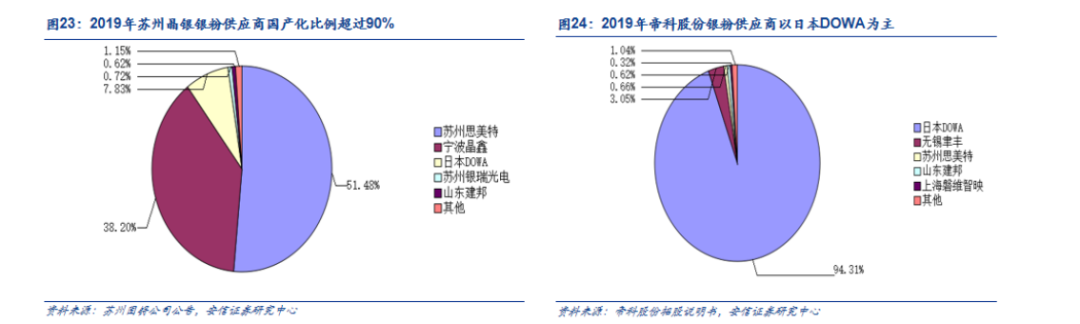

主要原材料银粉由日本 DOWA 和美国 AMES等厂商占据主要市场,国产超细银粉起步晚但近几年进步较快,已能满足部分需求。

国内厂家中苏州思美特、宁波晶鑫、苏州银瑞等厂家的银粉质量在不断提升并实现量产,逐渐成为国内市场的主要银粉供应商。

光伏用银量占银总产量之比约 10%,不足以主导银价。银粉占银浆成本之比超过 95%,故银浆的销售价格随着银价波动。

目前银浆成本基本达到优化极限,若银粉国产化无突破性进展(目前全球正银企业银粉供应主要来自 DOWA),则银浆成本降幅将不超过 10%。

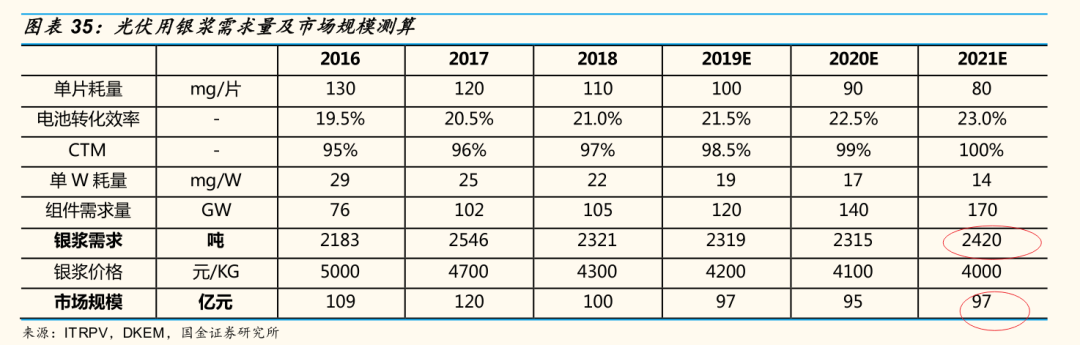

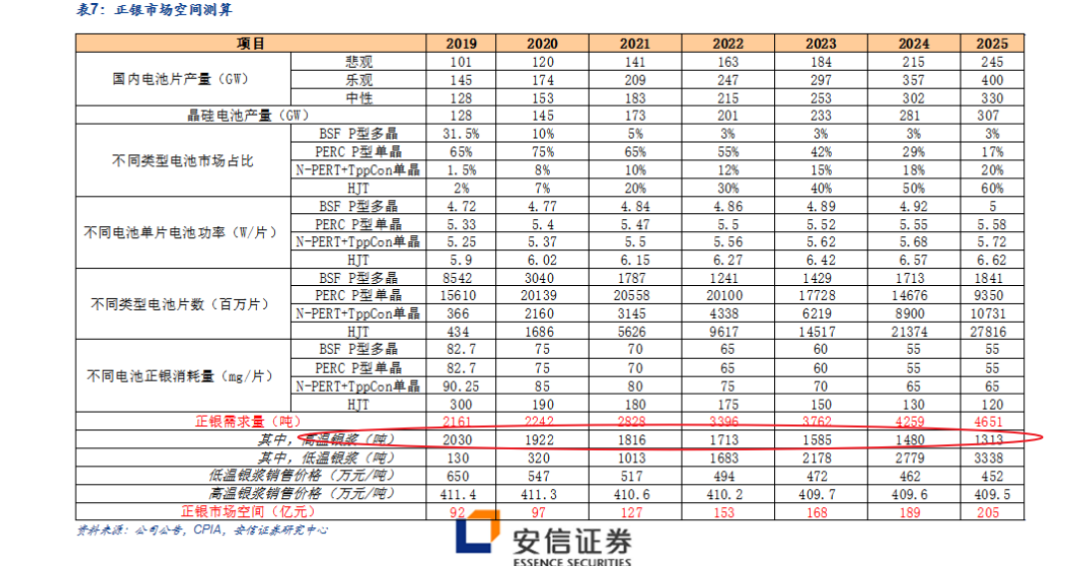

测算结果显示,虽然预计未来三年全球光伏新增装机量仍会保持增长,但由于电池转化效率提升以及银浆单片耗量下降导致每 W 银浆耗量下降,预计光伏银浆需求增速较低甚至出现负增长,行业市场规模约 100 亿元。预计正银企业之间的竞争将十分激烈。

国内生产正银的主要企业有苏州固锝(SZ002079)旗下的苏州晶银、帝科股份(SZ300842)、深圳首骋、匡宇科技(NQ870024)、深圳深赛尔、江苏欧耐尔、常州聚合、合众创能、浙江光达等,前四家企业产量占国产正银的比例超过80%,其中,苏州晶银和无锡帝科在全球的市场份额预计均在10%-15%。

2020 年,P 型电池银浆消耗量约 107.3mg/片,同比下降 6.5%,其中背银消耗量约 29.1mg/片;TOPCon 电池片正面使用的银(铝)浆 5(95%银)消耗量约 87.1mg/片,背银消耗量约 77mg/片;异质结电池双面低温银浆消耗量约 223.3mg/片,同比下降 25.6%。银浆用量大、价格贵是异质结电池成本高的原因之一,目前正通过技改降低低温银浆消耗量。

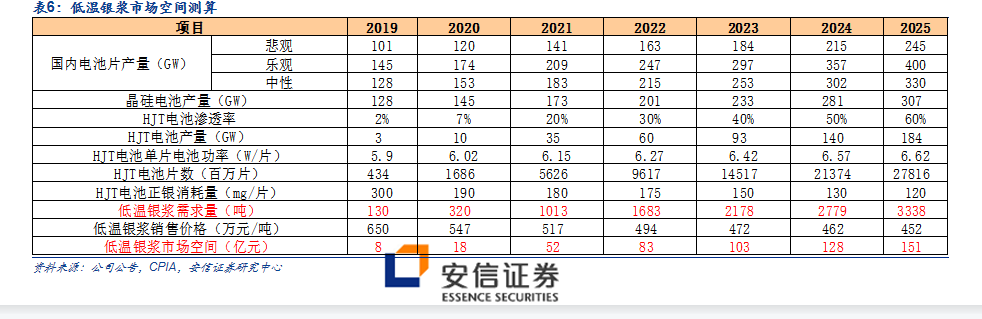

HJT作为行业内公认的下一代电池技术,正在处于快速产业化发展阶段。2019年下半年以来,国内HIT电池投资呈明显加速态势,山煤国际、通威股份、中利集团、爱康科技、东方日升等相继宣布HJT电池投资、扩产计划,目前部分企业已开始中试或小批量投运。

HJT电池对低温银浆的需求量巨大。根据《中国光伏产业发展路线图(2019年版)》,2019年,P型电池正银消耗量约82.7mg/片;N-PERT/TOPCon电池正面使用的银铝浆(95%银)消耗量约95mg/片;而HJT电池需要双面印刷银浆制作电极,目前HJT单片电池银浆耗量约300mg/片,用量几乎是传统电池的3倍以上。

低温银浆价格昂贵。目前,HJT电池低温银浆产业化技术几乎被日本京都电子KEM独家垄断,售价约为6500-6800元/kg,而高温银浆的正银价格约为4500-4800元/kg。低温银浆占电池成本的20%以上,电池非硅成本的50%以上。现阶段,国内仅有晶银新材及常州聚合等具备相对成熟的HJT银浆生产工艺,并已实现小批量销售。

因此,实现低温银浆国产化以及通过技术降低低温银浆的消耗量是实现HJT电池产业化的关键1)通过主栅图形的优化设计和细栅的细线化,可降低15-20%的银浆单片耗量;2)通过主副栅分步印刷,降低主栅银浆的固含量,可进一步降低10-15%的银浆耗量;3)在保证线电阻和焊接拉力的前提下,通过部分贱金属替代银,可大幅降低银浆制造成本,该技术可能在未来2-3年取得一定的突破。

与此同时,高温银浆消耗量预计会不断下滑。

整个正面银浆市场出现低温银浆快速增长、高温银浆不断下滑的局面。

首页 下一页 上一页 尾页上一篇:海泰新能:苦逼的光伏组件二线企业

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

低端过剩严重 锂离子电池行业面临洗牌2024-08-16

-

石墨烯或颠覆手机锂电池 3年内有望普及2024-08-16

-

国内最全电池管理系统厂家名单梳理2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

超级电容+电池:满足电网新需求2024-08-16

-

Direct Wafer多晶PERC电池效率达19.9%2024-08-16

-

淮安骏盛新能源电池生产基地开启奠基2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16