国务院关于印发《2024—2025年节能降碳行动方案》的通知

在光伏制造端,2022年硅料还有一年好日子

在光伏制造端,2022年硅料还有一年好日子2021年是光伏涨价年,大潮之下,光伏制造端四大环节硅料、硅片、电池、组件冷热不均,尤以硅料为甚,有些企业一年赚了30年。而随着2021年

2021年是光伏涨价年,大潮之下,光伏制造端四大环节硅料、硅片、电池、组件冷热不均,尤以硅料为甚,有些企业一年赚了30年。

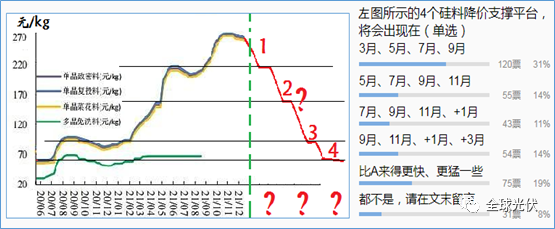

而随着2021年年关的到来,硅片端两位神仙竟然率先并竞相降价,组件也由此前的2.2元/瓦跌落到1.8元/瓦,硅料在270元左右只停留了一个多月,便又跌回了年中时的220元/kg左右。

硅料会继续降价吗?尽管《全球光伏》曾发文从270到70,硅料降价要多久,但不管多久,这段时间硅料的价格都在70元以上。而只要在70元以上,硅料企业过的仍旧是好日子。

投票显示,31%的人认为,硅料还有半年好日子,47%的人认为,2022年硅料还有一年好日子。

1

270,为何不长久?

在2021年年中时,260之所以能成为硅料价格的极限,是把硅片、电池、组件厂的利润全部归零,而如果到了270元/kg,那连投资商、EPC的前期项目开发成本都打水漂,这还没有考虑2021年下半年辅材的再涨价。

硅料之所以还能冲高一下270,是因为硅片、电池、组件厂还能用存货价格结算270元对应的组件价格。而过了11月光伏就进入现场施工阶段,对产品的需求将进入周期性的低谷,产业链产量的过剩瞬间凸显。当高度集中的硅片都要消化库存时,硅片必然率先进入降价阶段,与硅片直接相关的硅料自然也无法独善其身。

CPIA数据表明,2021年前三季度所有硅料、硅片、电池、组件的产量都已足够2021年全年的市场需求,2021年Q4生产的所有硅料、硅片、电池、组件都将成为2022年的需求。如果说Q4前期生产的硅料还可以堆在之前出清的仓库中,那Q4 生产的硅片、电池、组件可能都会爆仓。

不能让产业链维持利润的价格,必然是不长久的。

2

220,也不会长久!

硅料降价的第一波,其实已经非常之猛。从270元到220元第一个支撑位,仅用了半个月。

尽管有19%的投票认为,硅料的降价会比选项A来得更猛一些,但谁也没想到这才1月初,??硅料便已到了220。

但毕竟还有近一半的投票认为,硅料的降价不会那么快。从270降到220,那是因为270本身就是一个极不合理的价格,是“斩冲头”的价格,是在产业链利润全归零时电站投资商为完成年度任务的亏本采购价。一段过了这段时间,并且由于硅片的率先跳水,硅料就很快就来到它的第一个支撑平台。

而这个支撑,应该也不会长久。

之所以220能形成支撑,是因为在这个价位,下游环节还有些毛利,但显然,由于2021年下半年组件辅材、银浆、系统部件及通货膨胀的影响,电池、组件以及光伏下游环节已经是微利了,这种利润分配显然是不合理的。况且从1月到3月,行业对组件的需求本来就不急,组件对电池,对硅片的需求自然也不着急,因此,即便这个价位形成支撑,也不会挺住。激进些在1月底,保守些在3月,硅料就会回到第二个支撑位 – 160元左右。

3

硅料降价,也不会太猛

尽管硅料从270到220只用了半个多月,从220到160预期也不会太久,但硅料降价,也不会真的很梦,很可能会在160左右挺住。

到160这个价格,基本上从硅片到电池、到组件、到EPC、开发商,利润都会有一些合理的分配,至少大家都能过得去。涨价时有硅片囤货,跌价时电池厂不太可能会出现像2021年7月份那样的“击鼓喊冤”。

而且在双碳大趋势下,2022年全球新增光伏装机量预期是220GW,春节后装机行情又会复苏,成本降下来了,很多可等可不等的项目也就可以提前上,毕竟很多项目都是国家规划,不管是风光大基地建设,还是公共机构分布式开发,不管是国内,还是国外。

从硅料供应形势来看,2022年的硅料过剩,至少在上半年还不会对220GW的全年形势有太多过剩,硅料企业也会预见到过剩的行情,甚至会有意识地放慢节奏,停产检修。2021年底新增的硅料产能,在运行了一段时间后也会有一个整理、运维、复查再全面量产的过程。因此,硅料一旦跌到160元,很可能会在比较长一段时间内缓慢降价。乐观3个月,保守5个月,硅料价格将逐步下行到100元左右的平台。

而一旦在100元左右的平台整理,并逐步下探到90元左右后,已有硅料的产能加上2022年新增硅料的产能将促使产业链继续降价,另一方面当硅料价格降到90元后,硅片、电池、组件,特别是由于电价上涨带来的分布式利润空间都将兑现,8月起全球光伏的下半年行情又会重新启动,硅片、电池、组件端的产能利用率将大大提升,甚至有可能因为这些环节大量过剩的产能而出现抢市场,硅料的需求又会大大增加,降价的压力将明显减轻。

不过,由于硅片、电池、组件端的抢市场行为,其销售价格有可能出现愈演愈烈的价格战。2021年产能也过剩,但受硅料价格上涨的影响,电池、组件以涨价为荣,都要囤货;2022年产能过剩,则可能会因硅料价格下降而疯狂扩产,组件或在下半年降到1.6元/瓦以下,从而倒逼硅料价格不能上涨。

从这个角度来说,硅料在90-100元的价格支撑位,可能还会多停留一段时间。

3

70元,年底前可见

最终决定硅料价格的,不是组件降价,而是硅料过剩。

此前分析认为,2022年的硅料供应/需求比将达到1.9左右,远远超过2018-2019年的1.6。而过剩比更会集中出现在2022年第四季度,并在2022年底和进入2023年之际愈演愈烈。

当硅料供应出现严重过剩时,硅料端将再也无法守住此前的好日子,硅料降价带来的利润,将重新回到产业链下游,并根据产业链的技术含量重新分配。

但硅料也不用过于担心,70元对于硅料企业来说,依然是不错的价格。新增产能技术含量更高,成本更低,老产能60元左右都有利润。这个价格对应的装机量更可能爆发,2023年全球新增装机很可能突破300GW。行业经历了两波硅料价格的过山车,第一波用了八年,第二波只有两年半,相信学习曲线已经非常丰满。

所以,即便70元的硅料,2022年底前可见,硅料企业仍会有一年的好日子。

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16