国务院关于印发《2024—2025年节能降碳行动方案》的通知

隆基股份VS中环股份,硅片战争“隆中对”

隆基股份VS中环股份,硅片战争“隆中对”隆基与中环的对决,虽然看起来残酷而激烈,却注定只是大潮中的一朵浪花。商战剧,一直是中国影视行业的短板。在已上映的商战剧里,我们既看不到庄家操

隆基与中环的对决,虽然看起来残酷而激烈,却注定只是大潮中的一朵浪花。

商战剧,一直是中国影视行业的短板。

在已上映的商战剧里,我们既看不到庄家操盘的分秒战争,也看不到产业链上下游的残酷博弈。像产业转型、战略对决、研发竞赛、政策规划……这些商业常见场景,通通难觅其踪。

与之相反,诸如“董事长提一箱子现金谈合同”、“股市一天赔光破产”、“远东最大的贸易公司帝豪集团”这类神奇剧情,倒是常常跃入眼帘。

而这些商战剧,最后又会无一例外演变成男女主角恋爱戏,让挂羊头卖狗肉爱好者直呼内行。

商战剧的“神奇+注水”现象,原因不外乎两个1,编剧对真正的商业世界并不熟悉,2,搞懂真正的商战博弈,并不简单。

但现实世界的商战,其实远比影视剧来得精彩,它的一进一退,意味着真金白银的盈亏,它的一攻一守,可能是行业格局的转换。如果双方恰好身为行业巨头,远期效应甚至难以估量。

在光伏行业中,这样一场大战,正在发生。

2021年12月3日,光伏行业硅片巨头中环股份(002129.SZ),对自己的核心产品价格做了一次大调整。

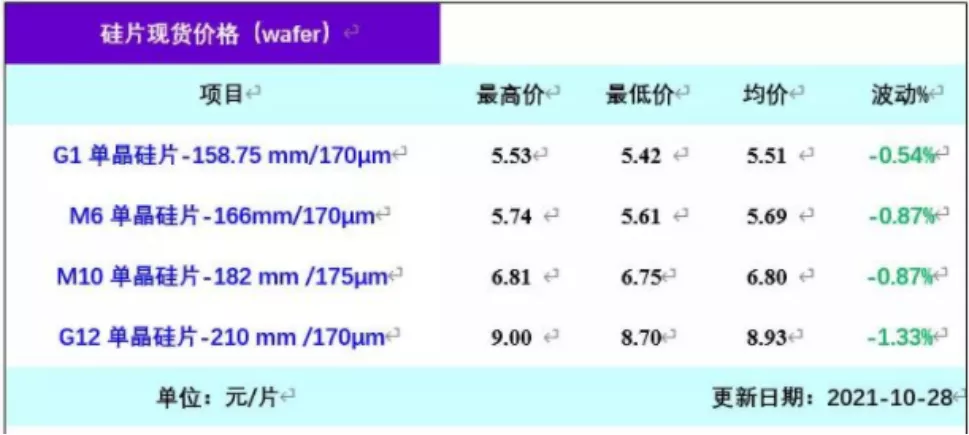

对标11月的硅片价格,中环的G1硅片,每片下降0.52元,降幅9.1%;M6硅片下降0.72元,降幅12.48%;G12硅片下降0.55元,降幅6.04%。

制造业利润不丰,人所共知。中环的毛利率,长期保持在17%到20%之间,所以这一轮降价,不是寻常的小打小闹,而是真刀真枪地硬砍利润,可以预见,中环2021年的年报、乃至于2022年的一季报业绩,都不免会受到影响。

但这个动作,也是势在必行,因为就在四天前,另一硅片巨头隆基股份(601012.SH)开启产品降价,硅片双寡头的价格战,因中环的应对,而正式打响。

硅片,是光伏行业的核心单元;隆基与中环,这一对光伏行业中的大哥二哥,它们的竞争由来已久,并不新鲜。以价格战为先导的方式,也属常规打法。

之所以要对这一轮价格战格外关注,自有其特殊原因。随后的战事,又会展示出怎样的走向。这是本篇报告试图解答的问题。

01 先知之上,还有先知

小到产业方向,大到历史进程,对事物发展的观察,总离不开三类群体先知先觉者,后知后觉者,不知不觉者。

所谓的先知先觉,往往依靠对事物的认知能力;后知后觉,则依靠传播的功劳;不知不觉者,要么是反应迟钝,要么干脆与己无关。

硅片降价这一事件,并不乏先知先觉者。在产业的观察者层面,发现降价的迹象,早有显露。

10月下旬,因光伏产业链价格持续上涨,终端电站建设需求低迷,硅片出现了小幅下滑的迹象。由于对年末抢装的预期,硅片价格随后企稳。

但是这个预期,并没能持续很久,自11月19日,开工率回落的现象开始出现。

而越是临近岁末,业内越发现抢装可能不及预期,这会直接导致库存叠加上升,同时,伴随着未来硅料及硅片产能的释放,坚挺价格难以为继。

这推动先知先觉者做出了判断——隆基与中环,可能会相继作出降价决定。

二级市场则属于后知后觉者,硅片龙头降价的消息经过传播之后,开始不断发酵。市场选择用脚投票,引发了股价的下跌。

这个答案看似正确,但其实并不足以解释本轮降价的全部原因。

以隆基硅片价格走势为例,自2020年5月份,在需求高企的背景下,价格驶入了上升通道,即便在今年硅料暴涨导致下游需求萎靡的情况下,价格依旧坚挺。

那么,究竟发生了什么迫使隆基降价呢?

事实上,正如同风口背后,自有吹风人一样。在先知之上,还有先知。

在11月30日发生隆基降价事件当天,其实还发生了一件事——通威股份旗下永祥新能源二期5.1万吨高纯晶硅项目,首批正品成功出炉。

这件事,乍看起来并不引人注意,但对产业而言,意义极大。

据悉,通威产能有望在2021年底达到18万吨,未来1年里,140亿元投资的乐山20万吨高纯晶硅项目逐步投产,通威产能预计在2022年底达到33万吨。

随着产业内其它企业产能陆续释放。产业对原料“苦硅久矣”的局面,将迎来变数。

未来硅料大量产能释放带来的结果,显而易见,它势必带来硅料价格下降,降价沿着产业链开始传导从硅料-硅片-电池-组件,组件价格下降后终端电站建设需求复苏,装机量上升,产业逐步走向均衡。

就目前的情况来看,2021年装机可能不及预期。若2021年装机不及预期的话,在2022年降价顺利传导下将使得产业失衡转向均衡,那么,装机量存在超预期的可能。

假设2022年装机需求乐观估计在225GW,按照11.2容配比,对应组件需求270GW,大概对应93.1万吨硅料的硅料需求;按供给来看,2022年预计101.3万吨多晶硅料的供应,硅料紧缺的情况会得到改善。

相对而言,硅料仍旧是众多产业链产能最为紧张的环节。预计降价后未来会保持在一个较为坚挺的价格。

论及一个产业中各环节的地位,最核心的环节莫过于上游原材料和终端需求,两者的博弈,往往会影响到整个行业的发展态势。

其中一种情况是即便需求旺盛,但原材料的紧缺会制衡产业发展,这时候原材料话语权更重,今年的光伏产业便是如此。

另外一种情况是,当原材料供给顺畅后,终端的需求便是产业发展的关键,演化到明年,竞争态势会发生大幅变化,从今年的拉锯战,转化为为以央企为代表的电站强制约。

而中间环节一直处于弱势地位,今年来看最惨淡的当属电池片和组件环节。即便是双寡头格局的硅片环节,同样不容乐观。

中游产业链价格下降的幅度可能会超过预期,明年看电站的脸色行事,将成为大概率事件,眼下,硅片的降价已然释放了信号,而从硅片环节本身的产能规划上更能清楚地发现问题。

2022年,中国硅片的产能规划预计达到500GW以上,而需求却不足300GW,即便剔除产能爬坡和产能替换,同样是严重过剩。

在这样的格局下,各大硅片厂对未来的内卷心知肚明,所有玩家都被迫进入了博弈状态。有选择血拼的,有掉头跑路的,有按兵不动的。

这才是构成硅片价格大战的真正背景,但价格战演变成隆基与中环的“隆中对”,还有另外一些原因。

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16