国务院关于印发《2024—2025年节能降碳行动方案》的通知

用数据说话,谁是硅料涨价的源头?

用数据说话,谁是硅料涨价的源头?谁引发的硅料涨价“血案”?一年来,除了推理、假设,就是爆料、甩锅,每个阶段都在寻找罪魁祸首,每家企业都在寻找替罪羊,也似乎每家企业都是最冤的窦娥。数

谁引发的硅料涨价“血案”?一年来,除了推理、假设,就是爆料、甩锅,每个阶段都在寻找罪魁祸首,每家企业都在寻找替罪羊,也似乎每家企业都是最冤的窦娥。

数据不会骗人,中国光伏行业协会的《回顾与展望》报告,告诉你谁是硅料涨价的源头!

- 关键词1硅料、硅片

王勃华的报告几乎不说废话,以2021年的时代背景,光伏再次入选方寸之间 -党的百年生日纪念邮票作为简单开场后,立马进入“光伏语言”。

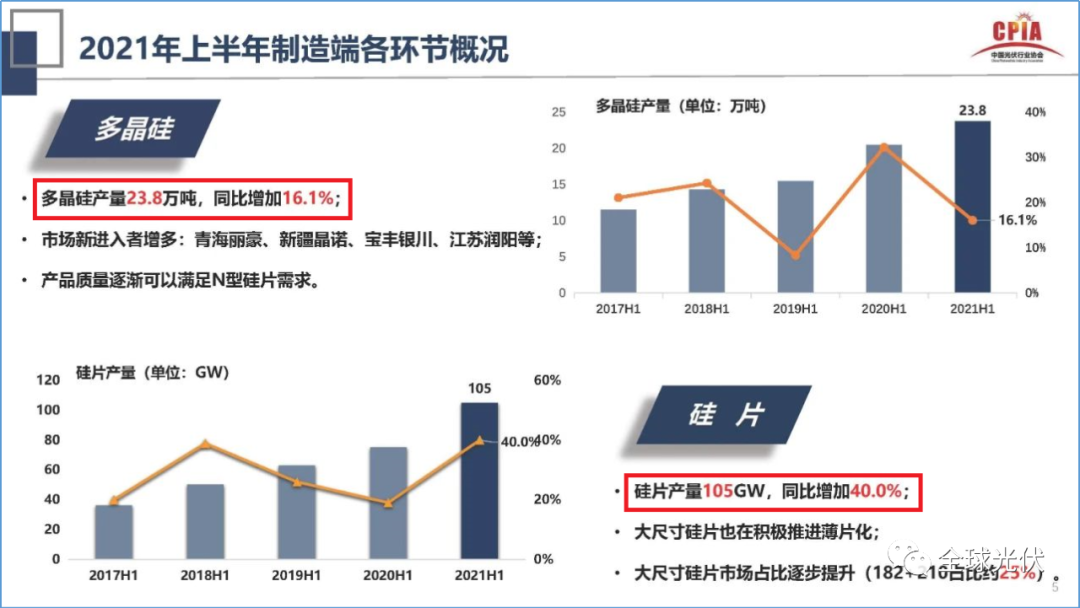

关键词一上半年硅料产量23.8万吨,同比增16.1%,硅片产量105GW,同比增40.0%。

2020年时一万吨硅料大概对应3.3GW硅片,2021年由于硅料涨价,硅片减薄化和大尺寸趋势明显,假设一万吨硅料可能实现了3.5GW硅片。那么以23.8万吨的硅料产量,对应于83.3GW的硅片。

而上半年的硅片产量是105GW!对应的硅料需求量是30万吨,国内23.5万吨硅料是远远不够105GW硅片的,上半年的硅料可能是零库存的。

至于经销商,估计手上有点库存也守不住,就像不断上涨的股市中,有几个人能够把手中的股票囤到最高点?

也就是说,上半年硅片厂不仅把国内硅料厂的产量全用完了,还要去抢进口硅料。根据《全球光伏》统计,今年上半年硅料共进口60006吨,出口约3151吨。如果以去年12月到今年5月的进出口量来代表能供使用的硅料,那么硅料的净进口量大约是56000吨。

今年1-6月可用于硅片制造的硅料量大约是29.4万吨,按照13.5的硅料/硅片转化率,大约可产出102.9GW的硅片,和协会105GW硅片的统计数据基本吻合。

从硅料硅片的产量数据可以得出上半年硅料产量加上进口量已经全部用于硅片制造,没有可见规模的硅料囤积在任何环节。

- 关键词2电池、组件

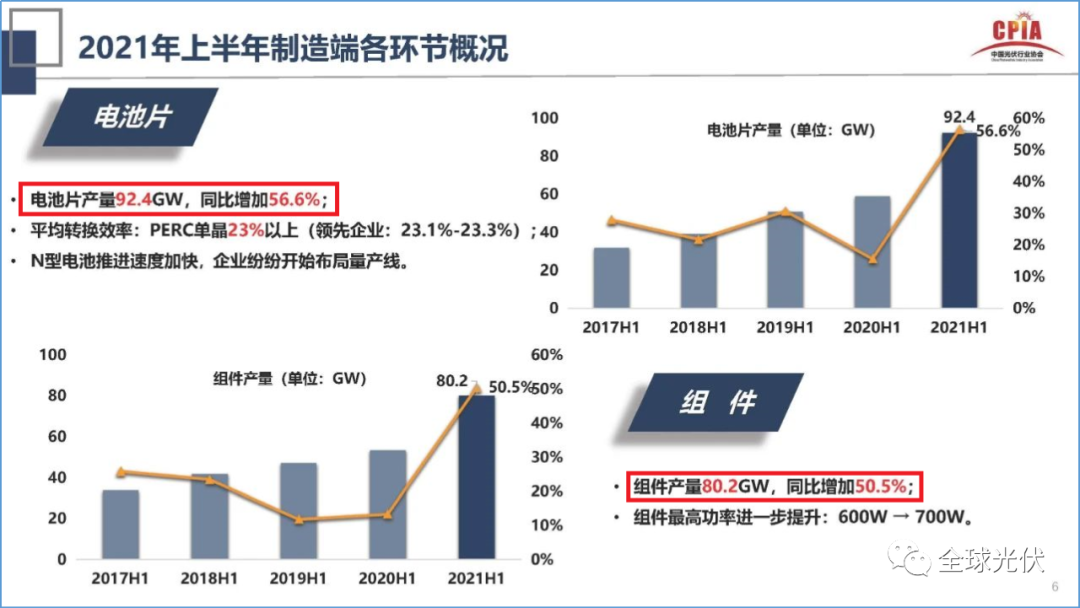

同样被关注的是2021年上半年的电池片及组件产量。

上图很清晰地表明,上半年的电池片产量是92.4GW,组件产能是80.2GW。

通常从硅片到电池到组件会有损耗,但很小,对应的GW数量差不多,那么今年上半年105GW的硅片落实到电池片只剩下92.4GW,落实到组件只剩下80.2GW。

相当于有12.6GW的硅片和12.2GW的电池片没有在国内被转化,要么是库存,要么是出口。

根据《全球光伏》的统计,上半年的硅片(HS编码38180019和38180090)出口总量为36535吨,进口总量为3594吨,一万吨166硅片大概对应3.4GW,上述出口的硅片总量大约在12.42GW,进口约1.22GW。

由于我们无法区分上述编码下的硅片是用于电子行业还是太阳能行业,假设各一半,那么上半年国内光伏行业硅片未用于电池片制造和出口(或者说库存)大约6-7GW。

对于国内众多电池企业和硅片企业来说,总量6-7GW的库存似乎也较为合理,尤其是在硅料带领的涨价形势下。如果出口的都是光伏硅片的话,那就说明硅片厂商也没有囤积居奇。

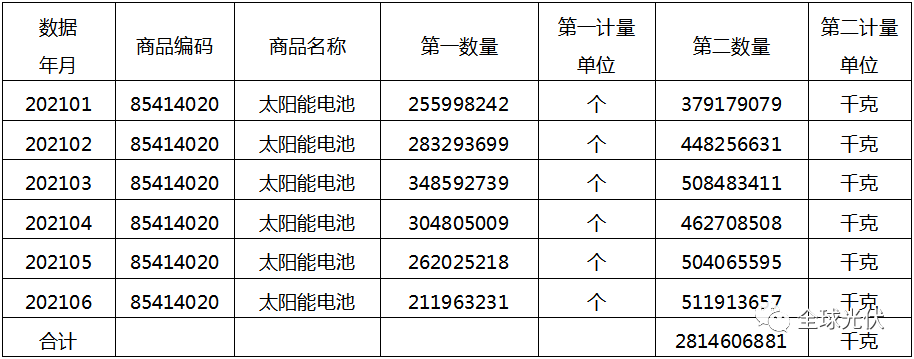

再看一下上半年电池组件的出口数据

这是个很烧脑的数据。海关出口编码85414020既包括了电池,又包括了组件,计量单位还是“个”或者是“千克”,不是海关脑子出了问题,就是小编脑子被海关烧坏了,真的很难知道。

以天合光能至尊背板组件和至尊双面组件的重量、功率,假设上述出口数据中全部是组件,背板组件和双玻组件各占一半,平均28公斤对应500W,那上述出口总重量对应的总功率大约是50GW。

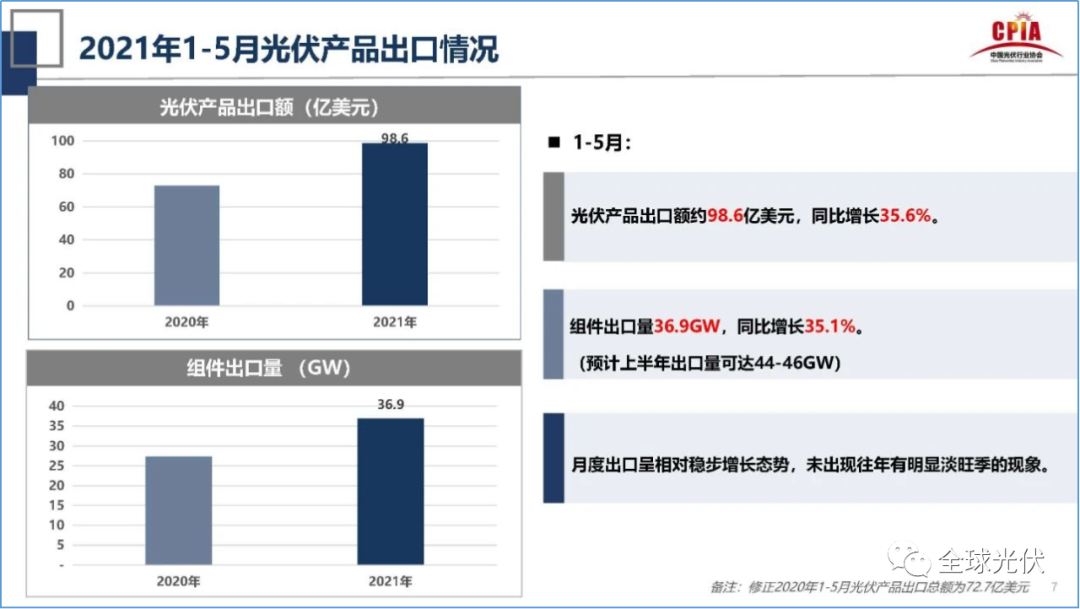

根据王勃华的报告,今年上半年光伏行业出口情况如下,预计上半年组件出口大约是44-46GW。

由此可见,海关出口数据假设都是组件的话,对应于报告中的出口量还是相当匹配的。但这里的问题就是

如果出口绝大部分都是组件,极少部分才是电池片,那么92.4GW的电池片对应于80.2GW的组件产量,多出来的12.2GW电池片到哪里去了?就算有部分出口了,会有多少电池片在电池厂商或者组件厂商的库存中呢?

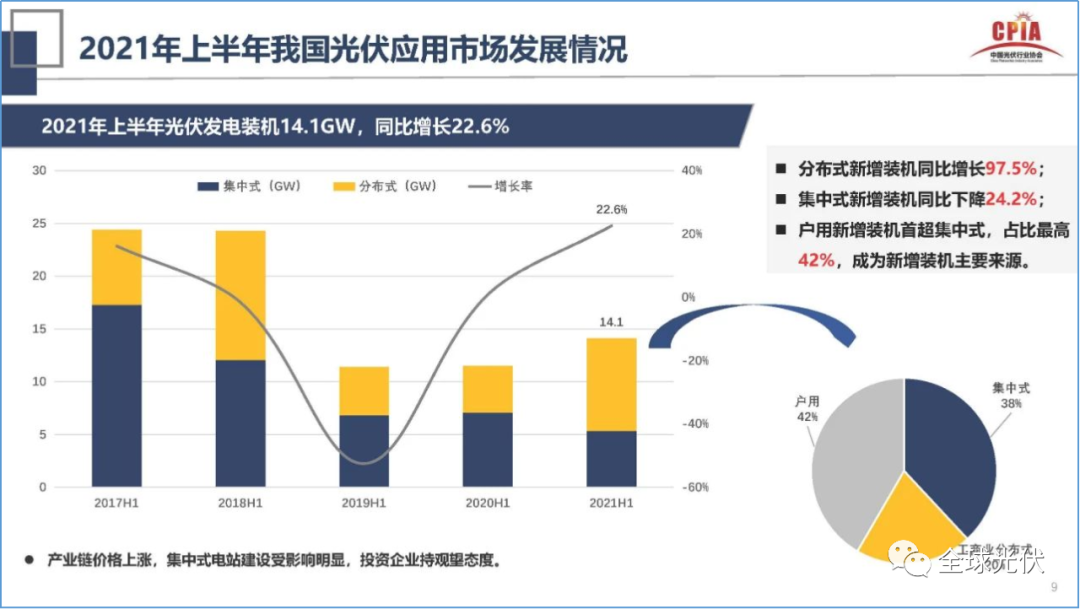

因为从组件产量80.2GW,减去组件出口量45GW,国内应该还有35GW的组件,然而王勃华的报告显示,上半年国内新增光伏装机仅14.1GW,有超过20GW的组件都在组件厂的仓库里!

这么多组件囤积在仓库中,如果组件厂再把所有电池片再做成组件,那么组件库存就将达到惊人的30GW,相当于550亿元的资金!

从电池、组件的产量数据可以得出上半年在硅片厂或电池厂或经销商手中硅片可能有5GW的合理库存,但下游电池厂可能囤了10GW的电池片,组件厂确定囤了20GW组件。

- 电池、组件为何这么多库存?

从进料端来看,电池和组件厂大多和硅料厂签了长单,尽管不锁价,但是却锁量。硅料厂这么点产量实实在在地被电池、组件厂承包了。

然而由于不锁价,硅料在不断涨价,电池、组件厂高价买了一堆硅料,等做成组件后发现,卖不动了,下游终端业主根本不接受这么高的价格。

表面上看,今年上半年装机量同比增长了22.6%,如果排除去年的疫情影响,今年上半年的装机量就很可能是负的。

然而,电池厂和组件厂的产量都大大增加了,

硅片产量同比增长40%!

电池产量同比增长56.6%!

组件产量同比增长50.5%!

而硅料产量同比至增长了16.1%!

在双碳目标的大背景下,今年上半年的装机量就算达到20GW,也一点都不过分。如果没有涨价,国外的装机量也会更高,或许电池厂和组件厂的库存是不会有的。

- 产量都正常,谁引发的涨价?

既然上游原料产量和下游用量都能匹配,那到底是谁推高了硅料价格。

答案很简单。正是因为上游硅料原料产量和下游硅片、电池用量匹配的如此完美,才导致了硅料价格的上涨。

一个正常健康的供应链,上游产能和产量应当是略微供过于求的,这样才能带来原材料因竞争而不断降本、降价,推动全产业链的降本。当上游的原料正好匹配下游,或是供不应求时,反正做出来都能卖掉,也就没有降价和降本的动力了。

而事实上,正好硅料产销和硅片产量在数字上正好匹配也正说明了硅料产能是不足的。硅片产量是因为硅料不足而只能有这么多产量,但硅片基本是没库存的。

那硅片为何没有库存,电池、组件厂为何又有这么多库存和产量呢?

从硅片、电池、组件的产量同比增长就一目了然每个环节产量都增加了50%,显然产能扩了,而且极大地扩了。

而且在电池、组件的产量增长50%的情况下,据说电池厂和组件厂的开工率还只有一半!

硅料长单的锁量,在硅料厂看来,这么高的价格必须让你买回去;在电池厂、组件厂看来,就算我买回来,还不够我的产能塞牙缝。

电池厂、组件厂,有没有觉得很难?如果很难,那就减持套现一点股票吧,趁股价正高。

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16