国务院关于印发《2024—2025年节能降碳行动方案》的通知

中国风力发电行业竞争格局及市场份额分析

中国风力发电行业竞争格局及市场份额分析行业主要上市公司金风科技(002202)、明阳智能(601615)、上海电气(601727)、运达风电(300772)、中车风电(601766

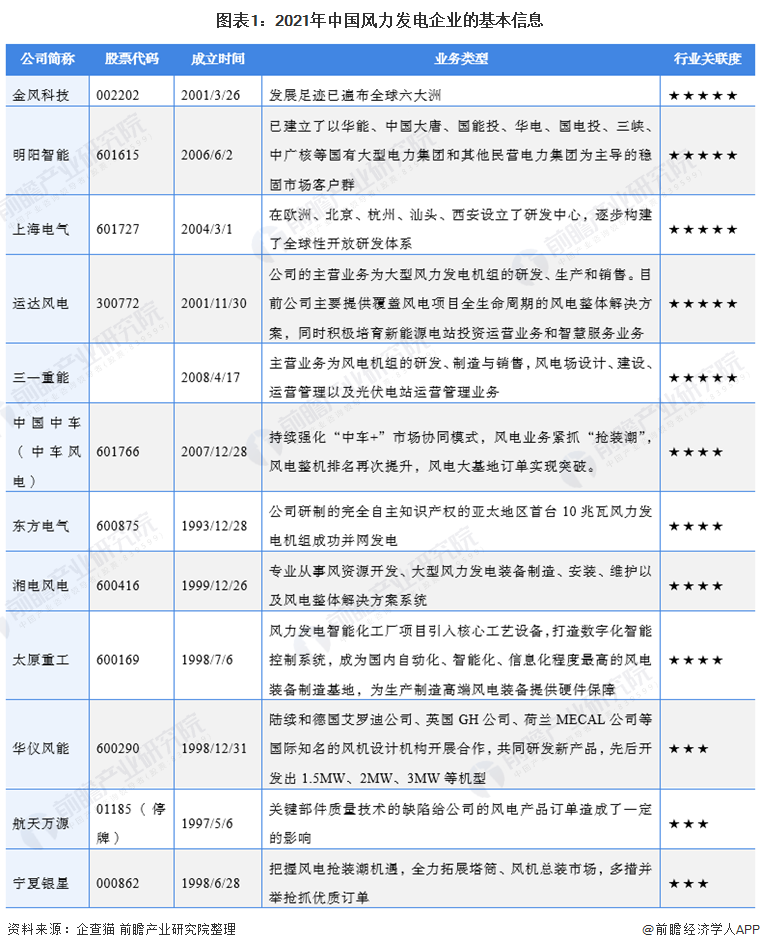

行业主要上市公司金风科技(002202)、明阳智能(601615)、上海电气(601727)、运达风电(300772)、中车风电(601766)、东方电气(600875)、湘电风电(600416)、太原重工(600169)、华仪风能(600290)、航天万源(01185.HK)、宁夏银星(000862)。

本文核心数据企业信息、区域集中度、企业排名、企业分布、竞争状态

1、中国风力发电行业竞争梯队

风力发电自上世纪九十年代初起步于欧洲,自此也开启了一项人类可以利用更多清洁资源的新领域。经过三十余年的发展,全球风力发电取得了令人瞩目的成绩,逐渐成为了可再生能源发展的重要领域之一,吸引着越来越多的国家和企业加入其中。

目前中国风力发电行业的上市公司主要有金风科技(002202)、明阳智能(601615)、上海电气(601727)、运达风电(300772)、中车风电(601766)、东方电气(600875)、湘电风电(600416)、太原重工(600169)、华仪风能(600290)、航天万源(01185.HK)、宁夏银星(000862)。

注仅统计上市企业,不包含有限公司等。

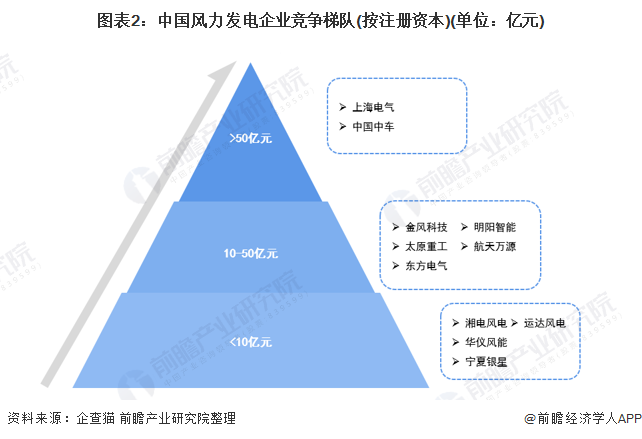

根据企查猫的数据显示,中国风力发电企业主要分为三个梯队;第一梯队是注册资本在50亿元以上的企业,主要为上海电气和中国中车;第二梯队是注册资本在10-50亿元之间的企业,主要为金风科技、太原重工、东方电气、航天万源和明阳智能等。第三梯队是注册资本在10亿元以下的企业,主要为湘电集团、运达风电、华仪风能和宁夏银星等。

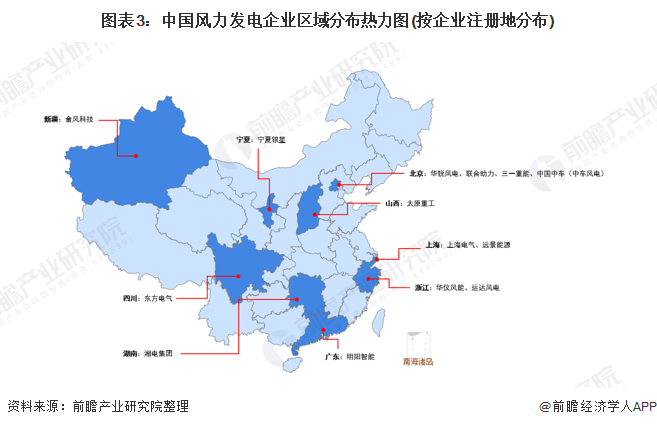

从企业分布来看,我国风力发电整机制造商分布在北京、山西、上海、浙江、广东、湖南、四川、宁夏和新疆等地。

2、中国风力发电行业市场份额

(1)全球范围内新增装机容量

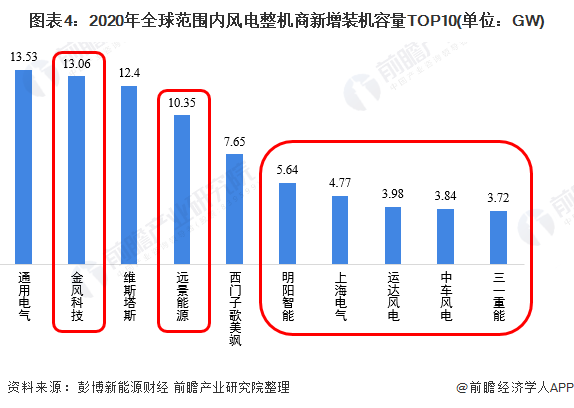

根据彭博新能源财经的数据显示,2020年全球范围内风电整机商新增装机容量TOP10达到78.94GW;其中,在全球TOP10企业中,我国共有7家企业进入了TOP10;其装机容量达到了45.36GW。具体来看,我国金风科技在2020年的新增装机容量在全球范围内达到了13.06GW,排名第二。

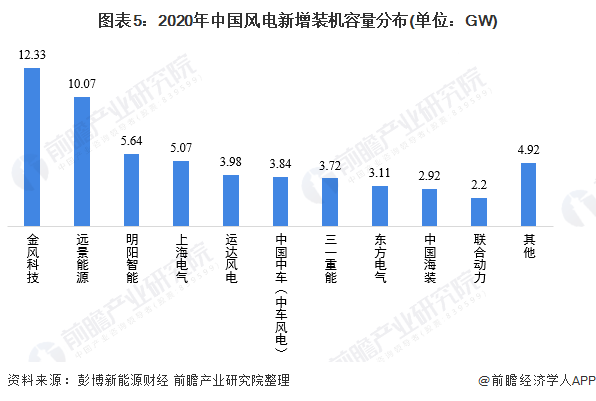

(2)中国国内新增装机容量

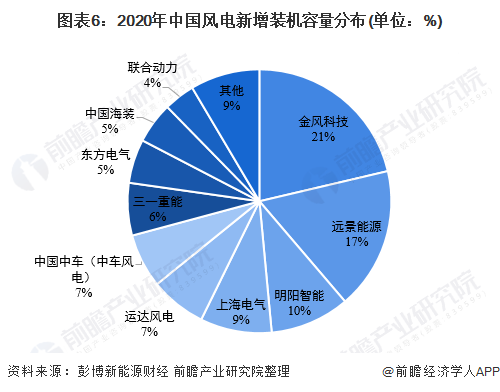

根据彭博新能源财经在2021年3月1日的数据显示,中国风电制整机制造商前三名分别是金风科技、远景能源和明阳智能。其中,金风科技在国内的新增装机容量达到了12.33GW;其次是远景能源,在国内的新增装机容量达到了10.07GW;最后是明阳智能,在国内的新增装机容量达到了5.64GW。从市场份额来看,金风科技2020年的市场规模达到了21%;其次是远景能源,达到了17%;再者是明阳智能,达到了10%。

3、中国风力发电行业区域集中度

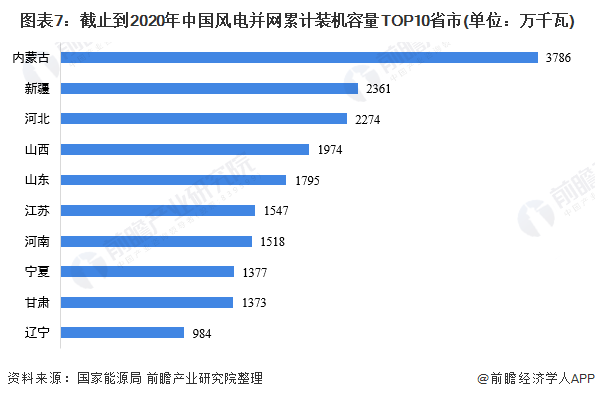

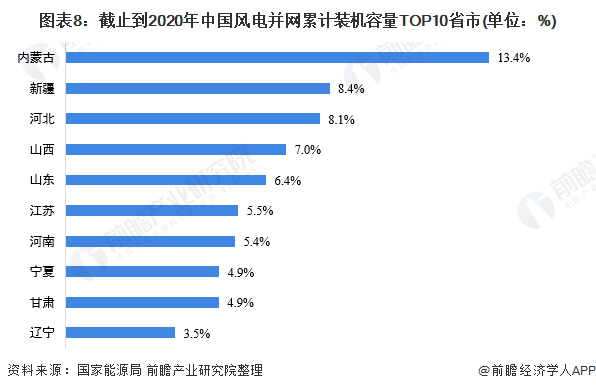

风力发电极容易受到区域资源的影响;从各省市的并网装机容量来看,截止2020年底,全国十大风电装机省份分别是内蒙古、新疆、河北、山西、山东、江苏、河南、宁夏、甘肃和辽宁。其中,内蒙古的风电并网累计装机容量达到了3786万千瓦,占全球风电并网累计装机容量的13.4%;其次是新疆,风电累计并网装机容量达到了2361万千瓦,占比达到了8.4%。

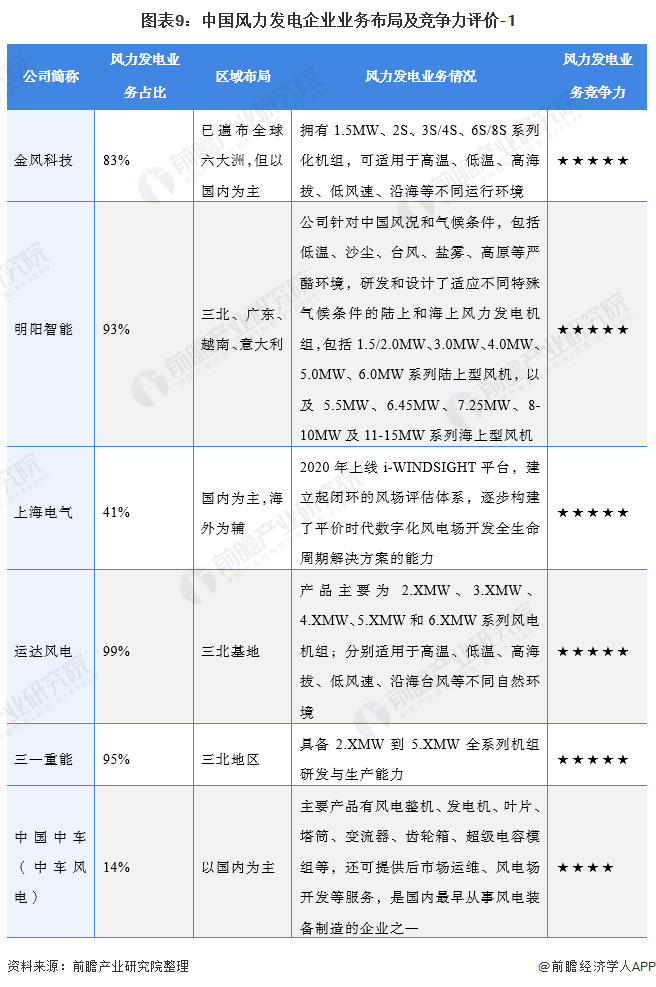

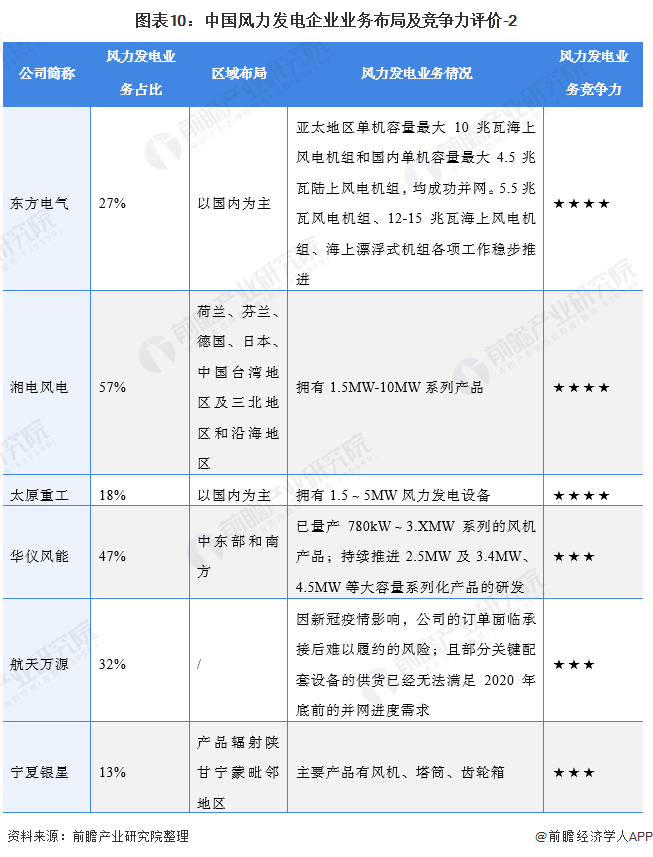

4、中国风力发电行业企业布局及竞争力评价

在风力发电企业中,头部企业都是以风力发电业务作为主要营业收入来源,占总营业收入的比重都很高。其次,头部企业都根据高温、低温、高海拔、低风速、沿海等不同运行环境研发出相对应的风电。具体来看,金风科技和明阳智能开始了大容量风机的研发和制造。

5、中国风力发电行业竞争状态总结

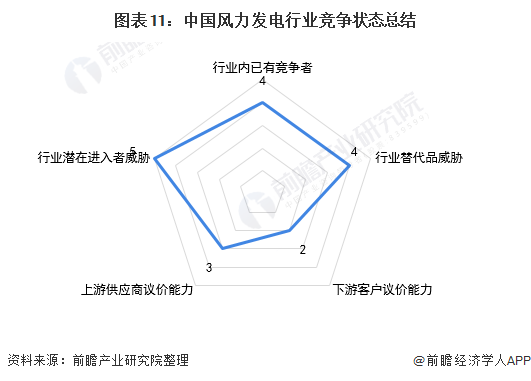

从现有竞争者角度来看,目前我国风力发电整机制造商数量较少,且头部企业的装机容量占总装机容量的半数以上;由此可以看出我国风力发电行业呈现高度集中化。再加上国外风电巨头(西门子歌美飒和GE能源等)凭借在资金和技术等方面的优势,正逐步扩大在我国风力发电领域的影响力,成为了我国风力发电企业的强有力的竞争对手。

此外,伴随着资金进入堡垒要求以及安全技术要求越来越高,并且平价化政策的发行,行业趋向于寡头垄断。但也是由于随着我国对于风力发电的要求越来越高,其技术、资金的壁垒越来越高,这也导致了潜在进入者威胁较低。

从替代品角度来看,我国能源发展战略,我国未来将逐步优化电力装机结构,大力发展可再生能源发电,逐步缩小火电等化石能源发电在中国电力装机结构中的比例。但是,风力发电发电在我国还在发展阶段,要在短时间内实现大规模商业化应用则会存在较大的技术瓶颈和过高成本的难题。

从下游的议价能力来看,我国电力价格弹性幅度较小且电价统一由国家发改委制定,购买者一般没有与供电商直接议价的权利;因此下游的议价能力较弱。

从上游供应商的议价能力来看,我国风力发电企业的大部分核心部件都是通过上游企业购买,但近年来我国风力发电整机制造商也开始向上游扩张,因此上游供应商的议价能力一般。整体来看,我国风力发电行业的竞争较为激励。

以上数据参考前瞻产业研究院《中国风电行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源前瞻产业研究院

-

英国风能发电量创新高2024-08-16

-

合肥首个风能发电项目获核准2024-08-16

-

山东电网1-9月共接纳风力发电63.95亿千瓦时2024-08-16

-

日本政府将提高风力发电比率2024-08-16

-

越南男子发明南瓜形风力发电机 可为家庭供电2024-08-16

-

韩文科:发展太阳能及风能发电并网2024-08-16

-

风力发电成为宁夏第二大主力电源2024-08-16

-

山西风力发电能力突破500万千瓦2024-08-16

-

工信部:5兆瓦及以上风力发电设备成为风电发展的重点方向2024-08-16

-

2021年风力发电行业上市公司全方位对比2021-08-02

-

6月我国风力发电量385.9亿千瓦时 同比增12.4%2021-07-22

-

一天时间 怎么把风力发电机“种”到海底2021-07-21

-

全球最大功率13.XMW半直驱永磁风力发电机在东营下线2021-07-14

-

全球最大13.XMW半直驱永磁风力发电机成功下线2021-07-12

-

通用电气开发新稳定系统 让未来浮动风力发电机乘风破浪2021-05-25