国务院关于印发《2024—2025年节能降碳行动方案》的通知

我国5月风光发电增速显著高于其他能源形式,有哪些因素影响?

我国5月风光发电增速显著高于其他能源形式,有哪些因素影响?每周一谈1.每周一谈我国5月风光装机分析2021年前5个月风电、光伏合计装机17.7GW,由于光伏产业链价格暴涨、风电抢装

每周一谈

1.每周一谈我国5月风光装机分析

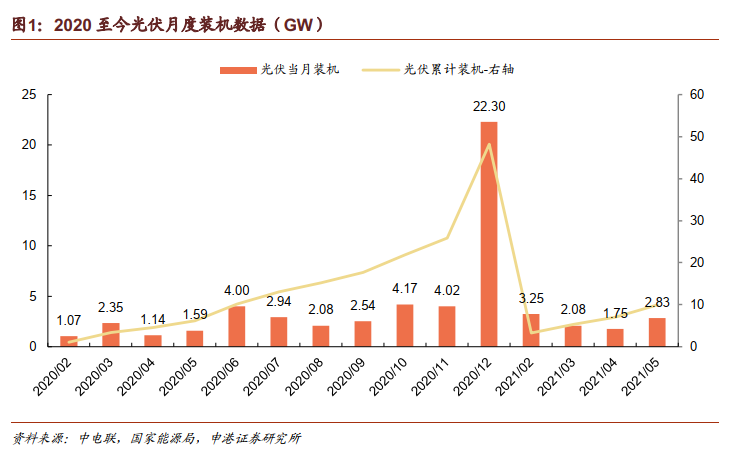

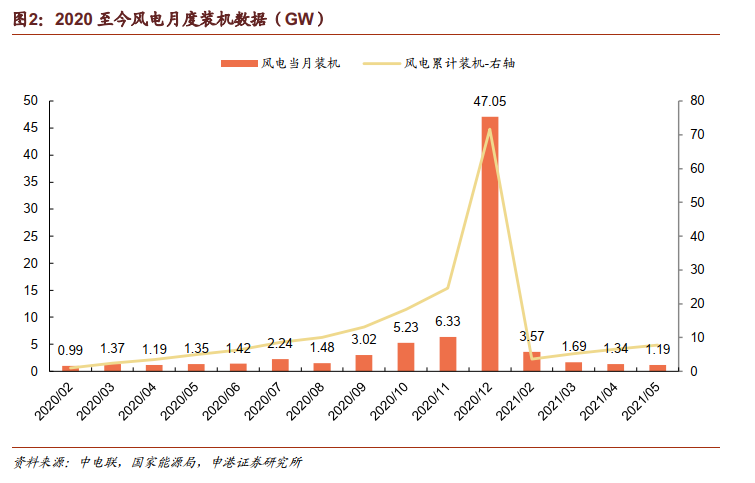

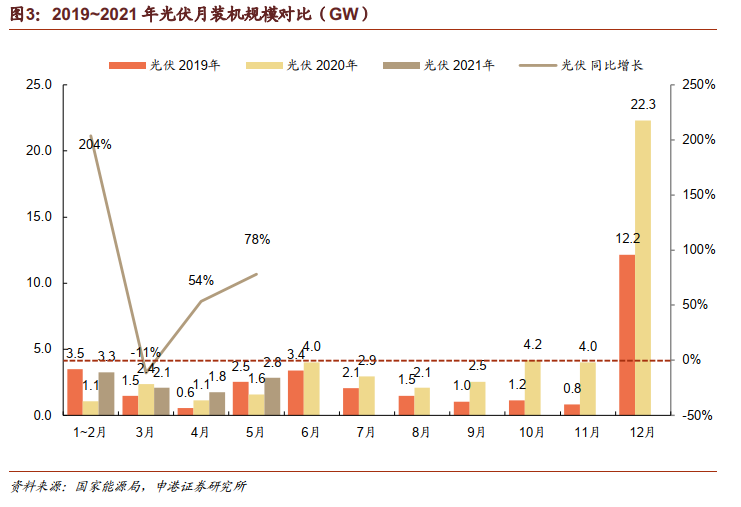

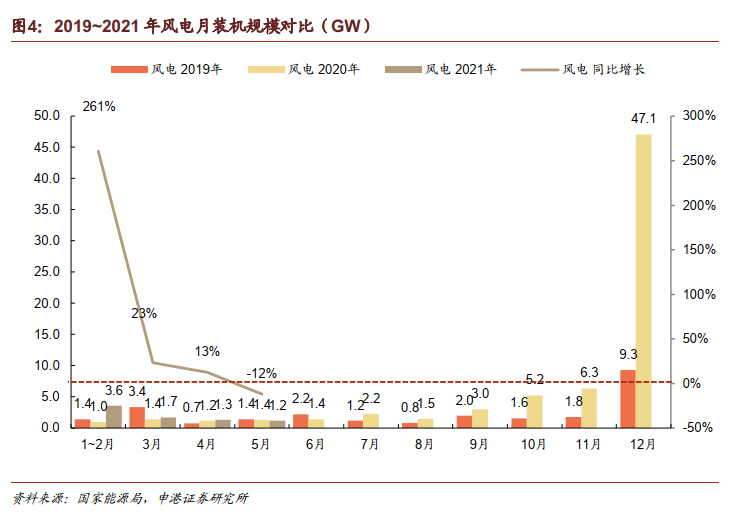

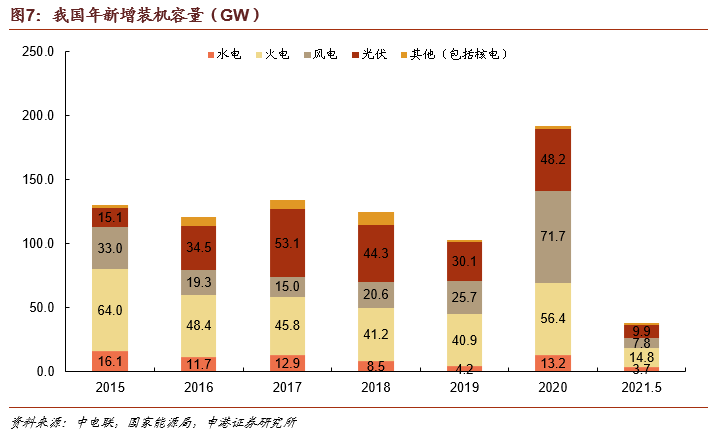

2021年前5个月风电、光伏合计装机17.7GW,由于光伏产业链价格暴涨、风电抢装透支,整体装机数据较低,离全年风电+光伏90GW的目标有较大距离。6月18日,国家能源局发布1~5月份全国电力工业统计数据。风电5月新增装机1.2GW,同比下降11.8%,环比下降11.2%,1~5月累计新增装机7.8GW,同比增长59%;光伏5月新增装机2.8GW,同比增长78%,环比增长61.7%,1~5月累计新增装机9.91GW,同比增长61.1%。

年度同比来看,2021年风电光伏均维持了上半年传统淡季的装机特点,其中光伏4~5月装机显著高于去年同期,消化的大部分为去年存量项目,而风电在Q2的表现相对平淡,主要原因在于大量项目于去年年底集中并网。在2021年保障性并网规模不低于90GW的政策指引下,下半年需求将得到显著提振。

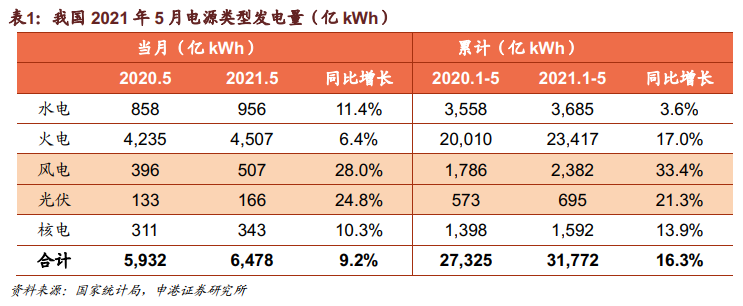

发电量方面,风光发电增速显著高于其他能源形式。2021年5月风电发电同比增长20.7%,以2019年为基准两年平均增长12.7%;光伏发电同比增长8.7%,两年平均增长7.9%。

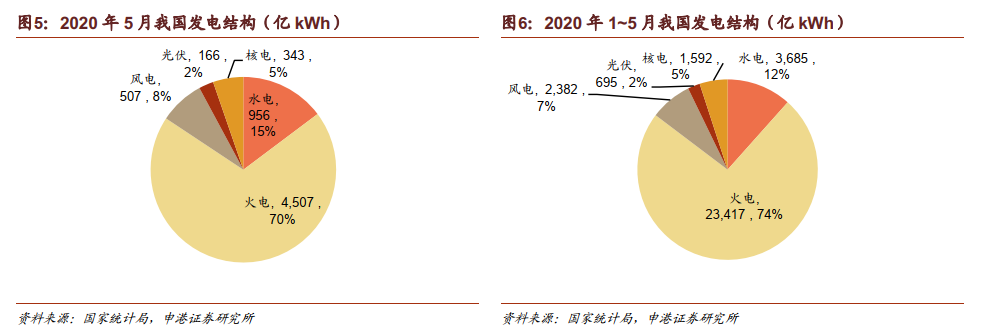

发电量结构方面,2021年5月风光发电量占全国总发电比例为10.4%,已突破10%关口,其中风电占比为7.8%,同比提升1.2 pct,光伏占比2.6%,同比增长0.3 pct。风电+光伏在发电量占比中合计10.4%,仍不满足2021年风光在全社会用电量占比11%的要求,后续风电、光伏的发电比重仍需继续提升。

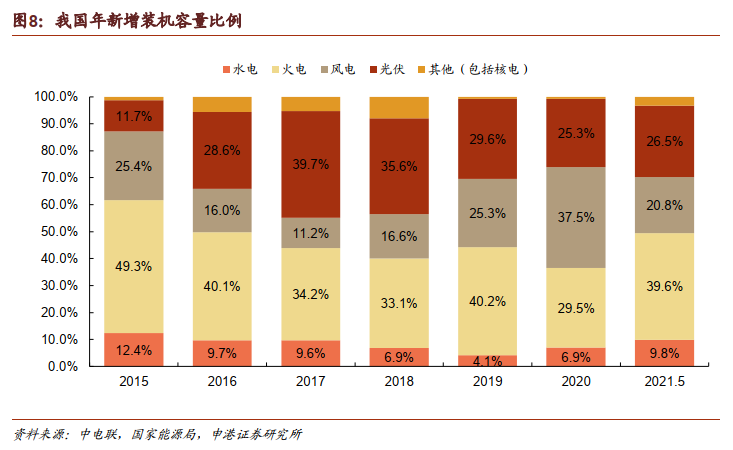

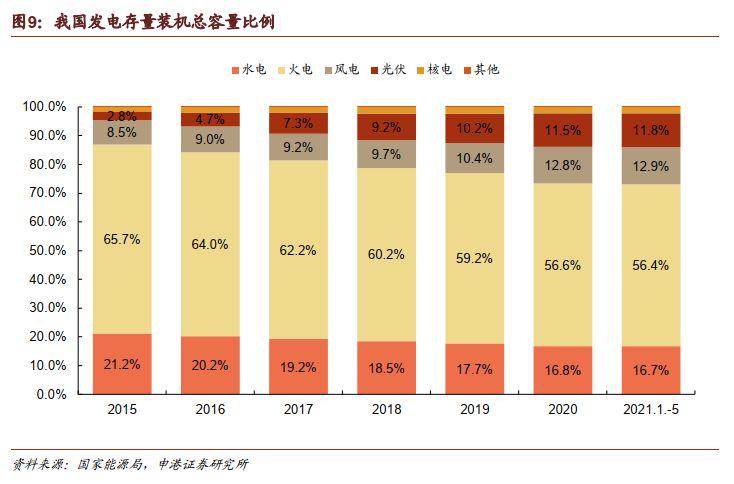

从历年装机规模来看,光伏风电占全国电源整体新增装机的比例逐年提高。2021年1~5月风电装机占总新增电源装机比例为20.8%,光伏为39.6%,合计占比60.4%,已成为新增发电装机主力。自2017年起,光伏风电新增装机已超过整体半数,新能源已成为绝对未来趋势。

多年以来虽然光伏发电装机规模的绝对值有所波动,但无论是新增装机还是累计装机总容量,风电光伏占比一直处于逐年递增的状态,挤压的主要是火电、其次是水电的份额。

2021年是风电光伏全面进入平价上网时代的第一年,政策由补贴总量控制转向指标控制。年初至今光伏产业链涨价现象严重,上半年消化的主要为存量项目,装机规模不及预期。目前产业链价格趋稳,国企招标已大规模展开, 90GW保障性消纳目标不变,预计下半年项目需求将大幅好转。推荐关注具有优秀成本控制能力的头部企业隆基股份、通威股份、阳光电源,价格触底、格局大幅改善的光伏玻璃龙头福莱特、亚玛顿。

投资摘要

1

市场回顾

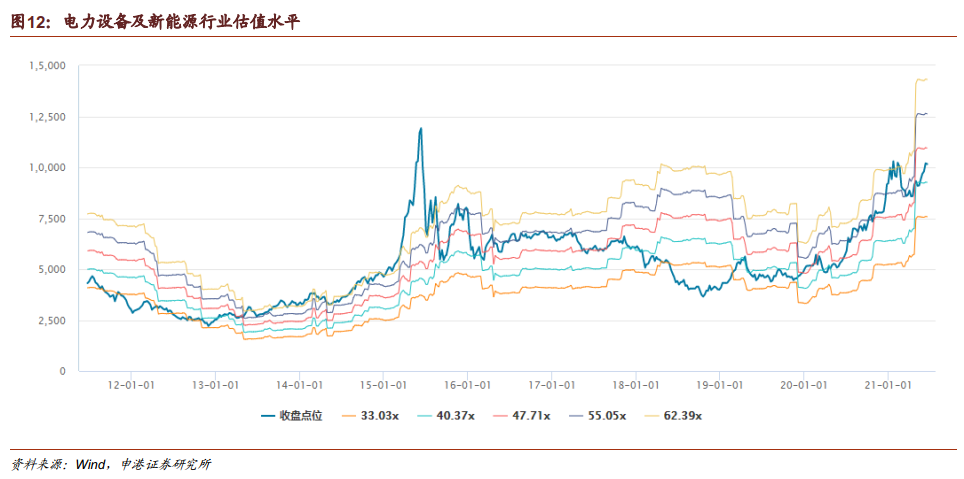

截止6月18日收盘,本周电力设备及新能源板块下跌0.32%,相对沪深300指数领先2.02 pct。电力设备行业涨幅在中信30个板块中位列第7位,位于中上游。从估值来看,电力设备及新能源行业44.29倍,高位回调后现复苏势头。

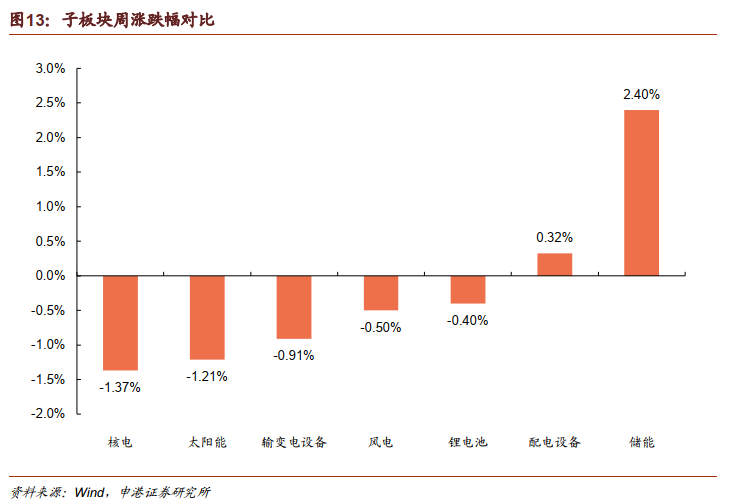

子板块涨跌幅核电(-1.37%),太阳能(-1.21%),输变电设备(-0.91%),风电(-0.5%),锂电池(-0.4%),配电设备(+0.32%),储能(+2.40%)。

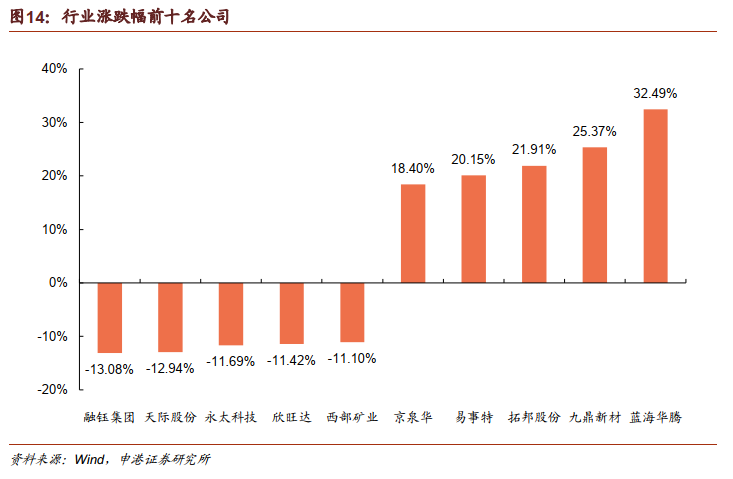

股价涨幅前五名蓝海华腾、九鼎新材、拓邦股份、易事特、京泉华。

股价跌幅前五名融钰集团、天际股份、永太科技、欣旺达、西部矿业。

2

行业热点

光伏2020年全球光伏逆变器出货185GW,TOP10榜单中国企业占据六席。

3

投资策略

新能源车本周电解液及原材料价格回稳; 5月中、欧新能源车销量保持高位稳定增长态势,渗透率持续提升,国内以爆款车型拉动整体销量的模式仍将延续。本周锂电池产业链价格整体稳定氢氧化锂(+0.5%)、硫酸钴(-0.2%),三元前驱体(+0.7%),其余价格基本保持稳定。我们看好三元高镍化+磷酸铁锂市场分化以及锂电全球化趋势,推荐关注宁德时代、亿纬锂能、当升科技、璞泰来、恩捷股份、欣旺达。

光伏产业链价格基本稳定,电池片价格松动;全年技术路线由P型向N型逐渐转换以及大尺寸组件趋势明确。本周电池片价格全线小幅下降,多晶-金刚线(-1.7~2.5%),单晶PERC(-0.9~2%),其余保持稳定。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐关注通威股份、隆基股份、天合光能、特变电工、阳光电源、福莱特、亚玛顿。

风电全国1-5月新增风电装机7.8GW,同比增长59%。风机价格持续下调,4月国家电投招标报价平均2588元/kW,相对去年同期下降35%。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

储能国内首批电厂侧储能行业标准正式发布,将于今年10月26日正式实施。新型储能发展指导意见征求稿发布,2025年装机规模达30GW以上。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

4

投资组合

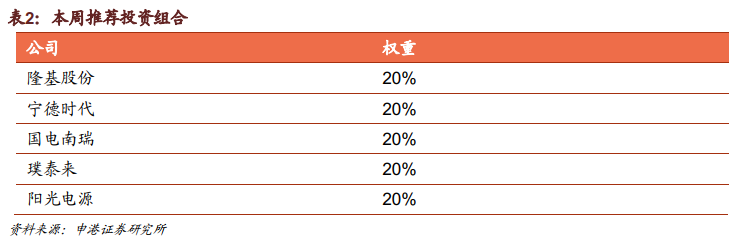

隆基股份,宁德时代,国电南瑞,璞泰来,阳光电源各20%。

5

风险提示

新能源汽车销量不及预期;新能源发电装机不及预期;材料价格下跌超预期;核电项目审批不达预期。

报告正文

1

行业热点新闻

2020年全球光伏逆变器出货185GW,TOP10榜单中国企业占据六席。根据美国市场研究机构伍德麦肯兹在六月发布的“2020全球光伏逆变器供应商市场排名”显示,2020年,全球光伏逆变器出货量猛增至185GW(AC),同比增长超过40%。华为、阳光电源和SMA牢牢占据出货量前三的市场主导位置,Power Electronics 依旧排在第四位。同时,供应商集中占比还在加剧,TOP10的光伏逆变器供应商占据了80%的市场份额,同比增长4%。

2

投资策略及重点推荐

新能源车1)本周电解液及原材料价格回稳;2)5月中、欧新能源车销量保持高位稳定增长态势,渗透率持续提升,国内以爆款车型拉动整体销量的模式仍将延续。本周锂电池产业链价格变化情况锂电池价格保持稳定;上游锂系原材料整体稳定,氢氧化锂价格上涨(+0.54%),钴系原材料整体稳定,硫酸钴小幅下降(-0.17%);三元前驱体小幅上涨(+0.71%);正极材料、电解液价格均维持稳定;负极材料、隔膜、铜箔、铝塑膜价格稳定;我们看好三元高镍化+磷酸铁锂市场分化以及锂电全球化趋势,推荐关注宁德时代、亿纬锂能、当升科技、璞泰来、恩捷股份、欣旺达。

光伏1)本周全产业链价格开始松动,电池片价格小幅下调,其余环节基本稳定;2)全年技术路线由P型向N型逐渐转换以及大尺寸组件趋势明确。本周产业链价格情况硅料、单晶硅片价格保持稳定;电池片整体出现下降多晶-金刚线(-1.72%~2.48%),单晶PERCM6(-0.94%~2.03%),M10(-0.94%~2.03%),M12(-0.94%~2.03%);组件、光伏玻璃价格稳定。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电全国1-5月新增风电装机7.8GW,同比增长59%。风机价格持续下调,4月国家电投2021年第十二批风机集中招标开标,规模共计1900MW,报价最低降至2396元/kW,均价2588元/kW,相对去年同期下降35%。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资可再生能源装机占比加速提高,特高压对解决可再生能源发电的消纳问题具有重要作用。国家电网“十三五”期间完成电网投资2.38万亿元,建成投运特高压工程19项,2020年特高压建设项目投资规模达到1811亿元,推动电网向能源互联网升级,促进能源清洁低碳转型,加强坚强智能电网建设。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

核电2021年1-5月,核电发电量1592亿kWh,同比增长13.9%。截至2020年底,中国在运、核准在建机组共66台、装机7075万千瓦。其中,在运48台、4989万千瓦,居世界第三;核准在建18台、2087万千瓦,居世界第一。我们看好产业链龙头企业中国核电、久立特材、应流股份。

储能国内首批电厂侧储能行业标准正式发布,将于2021年10月26日正式实施。新型储能发展指导意见征求稿发布,2025年装机规模达30GW以上。国网发布构建新型电力系统六项重要举措,“十四五”投资抽水蓄能1000亿元。两会期间,多位代表委员建议将储能产业纳入能源发展“十四五”规划。发改委正式明确新基建范畴,受此利好,充电桩“地补”政策密集出台,预计今年全年完成投资约100亿元,新增公共桩20万台,新增私人桩超过40万台,新增公共充电站4.8万座。中国的电化学储能能力达到170万千瓦,预计未来几年储能市场将继续稳步增长。工信部公示了第五批《锂离子电池行业规范条件》企业名单,共有15家电池企业入选。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

我们本周推荐投资组合如下

3

市场回顾

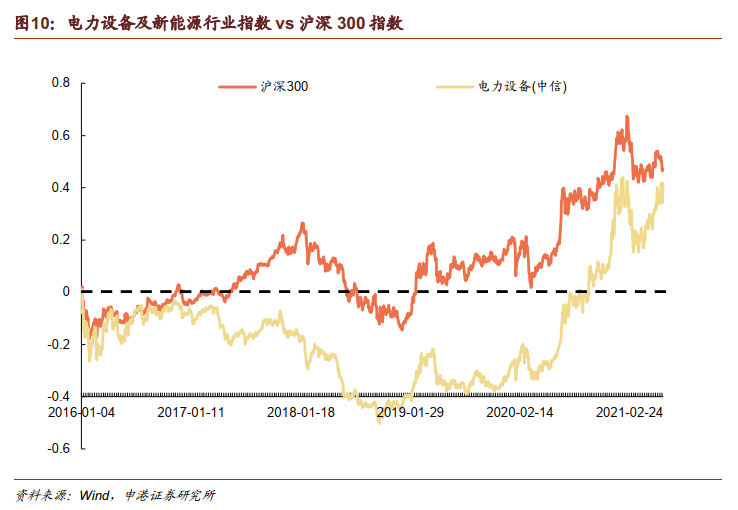

截止6月18日收盘,本周电力设备及新能源板块下跌0.32%,沪深300指数下跌2.34%,电力设备及新能源行业相对沪深300指数领先2.02 pct。

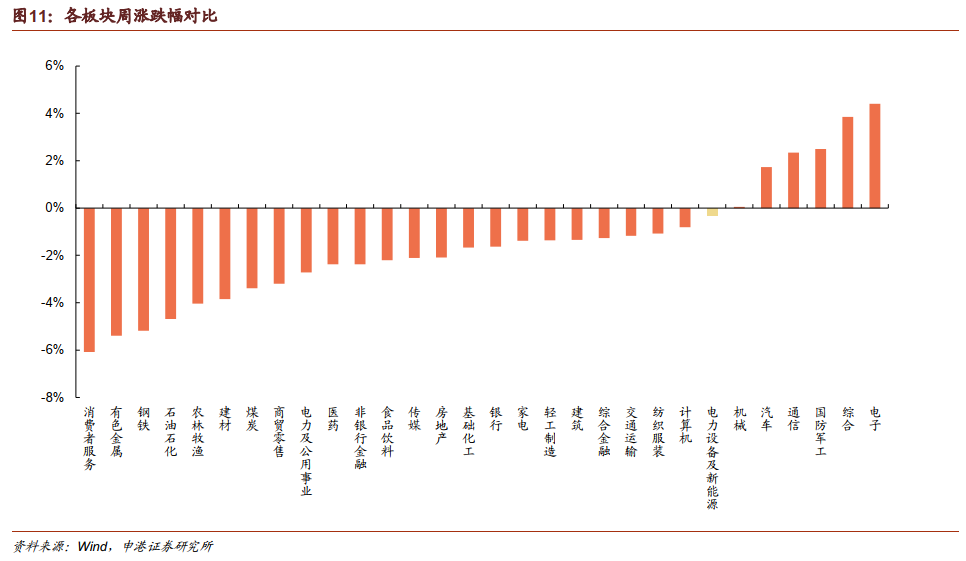

从板块排名来看,与其他板块相比,电力设备及新能源行业本周跌幅为0.32%,在中信30个板块中位列第7位,总体表现位于中上游。

从估值来看,电力设备及新能源行业前期高位回调后,处于快速复苏状态,因行业业绩大幅增长,近期估值明显降低,当前44.29水平。

从子板块方面来看,核电板块下跌1.37%,太阳能板块下跌1.21%,输变电设备板块下跌0.91%,风电板块下跌0.5%,锂电池板块下跌0.4%,配电设备板块上涨0.32%,储能板块上涨2.40%。

股价涨幅前五名分别为蓝海华腾、九鼎新材、拓邦股份、易事特、京泉华。

股价跌幅前五名分别为融钰集团、天际股份、永太科技、欣旺达、西部矿业。

-

欧盟:风电和水电更具经济效益2024-08-16

-

风电项目节能评估方法简介2024-08-16

-

2016年新能源汽车补贴标准公布 2.5万起2024-08-16

-

400公里续航新能源车年内面世2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

淮安骏盛新能源电池生产基地开启奠基2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

南存辉:新能源+储能 能源互联网时代“未来已来”2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

新能源专业就业前景怎么样?还没毕业就被企业抢订!2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

宝剑锋从磨砺出 ——紧扣储能脉搏的昆兰新能源2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16