国务院关于印发《2024—2025年节能降碳行动方案》的通知

装机量普遍超过年初电网对非水可再生电力消纳目标

装机量普遍超过年初电网对非水可再生电力消纳目标每周一谈风光储一体化应对电网消纳中国经济增长方式正向着绿色低碳转变,2021年能源高效利用被写入政府工作报告,其战略地位日益突显。20

每周一谈风光储一体化应对电网消纳

中国经济增长方式正向着绿色低碳转变,2021年能源高效利用被写入政府工作报告,其战略地位日益突显。2020年风电装机71.6GW,同比增长178%,装机光伏48.2GW,同比增长60%,均创历史装机新高,远超市场预期。

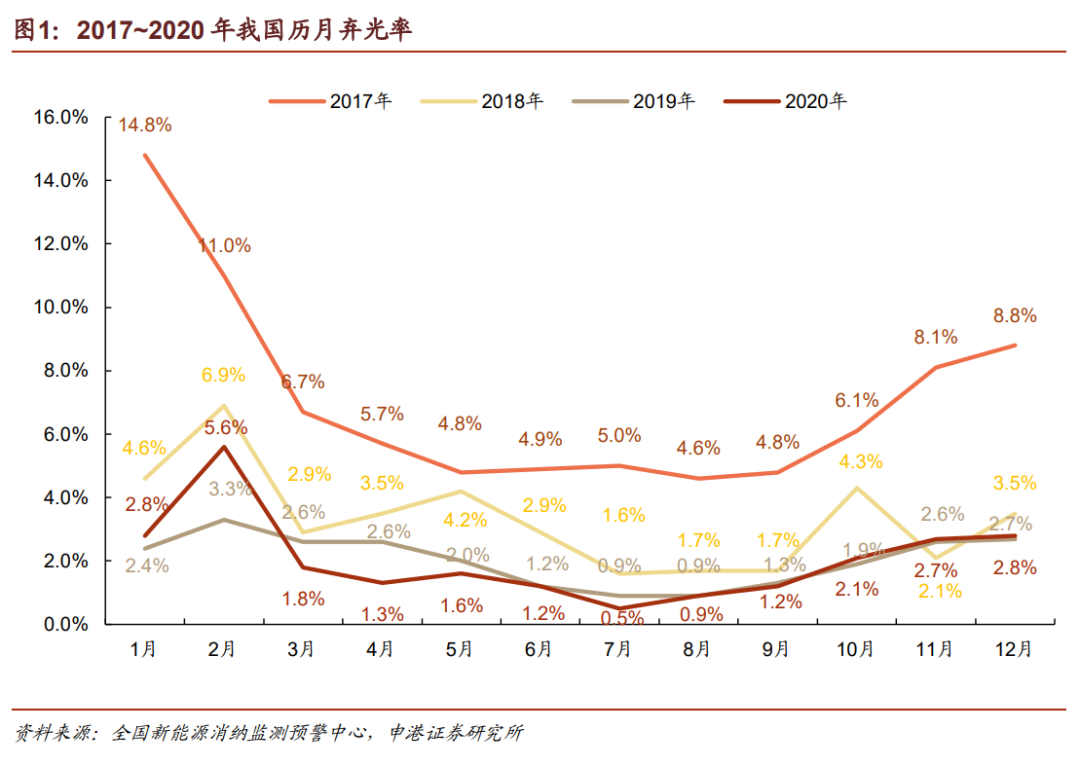

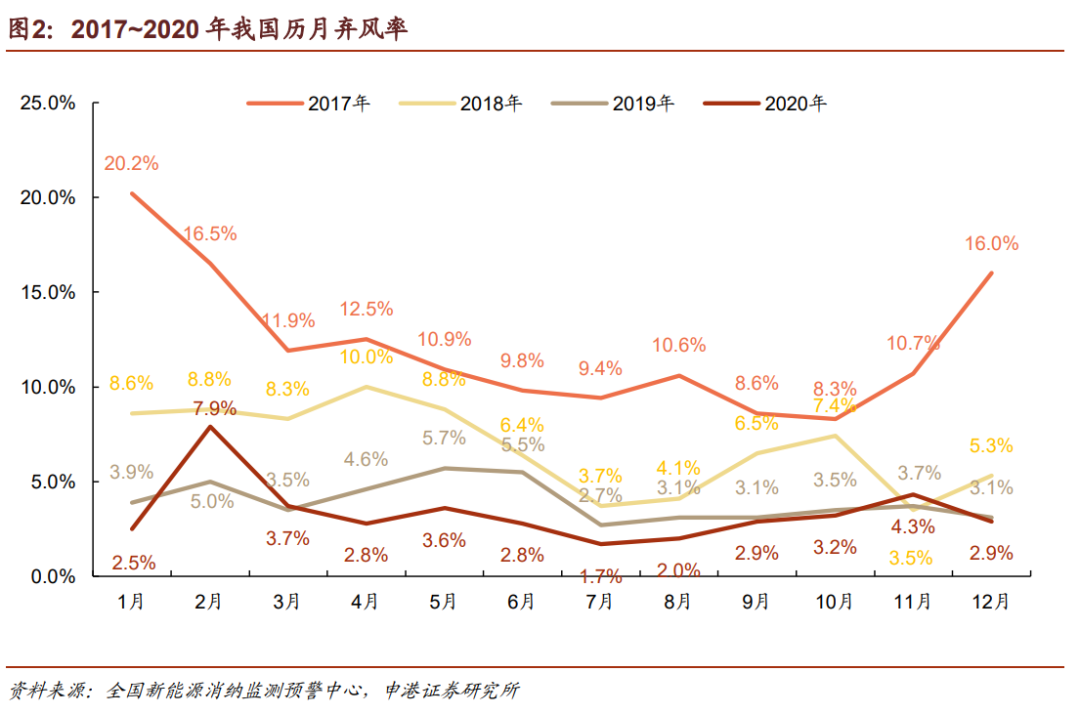

可再生能源的消纳问题同步得到重视。2020年风电累计发电量4,743亿千瓦时,同比增长14.4%,光伏发电2,605,同比增长16.9%,风电、太阳能累计发电量占全部发电量的比重为9.5%,同比提升0.9 pct。2020年全国弃风率3.4%,同比减少0.6pct,全国弃光率2%,同比持平。

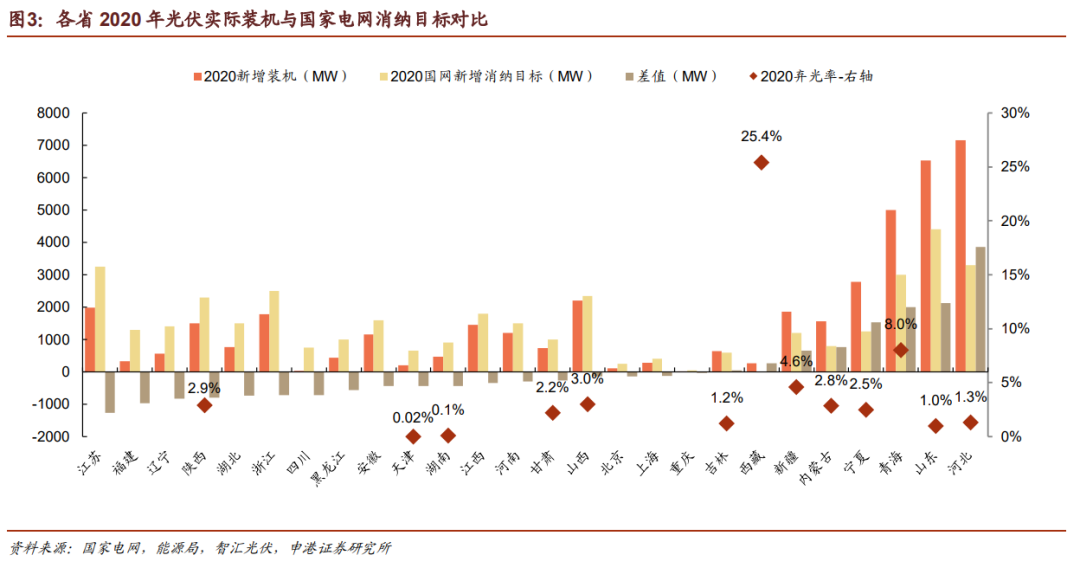

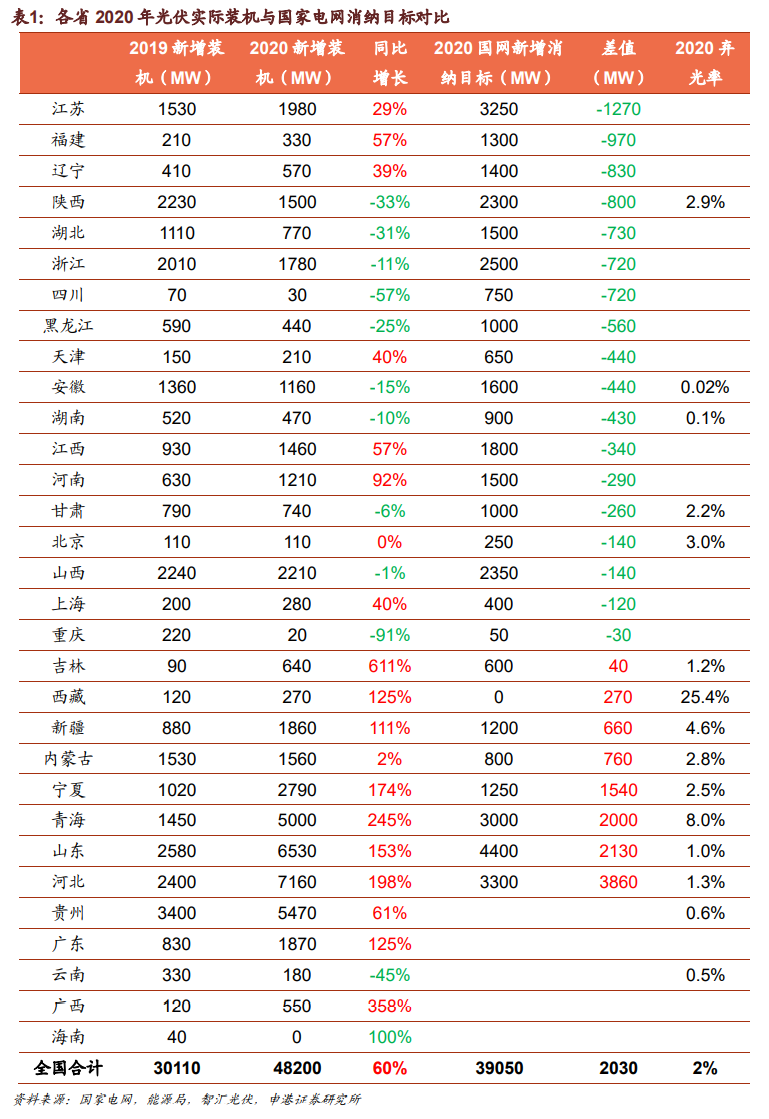

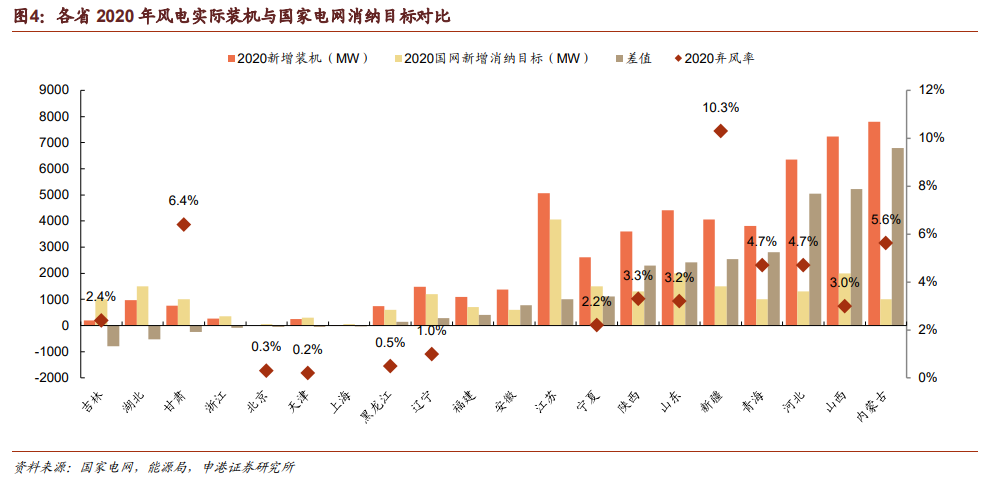

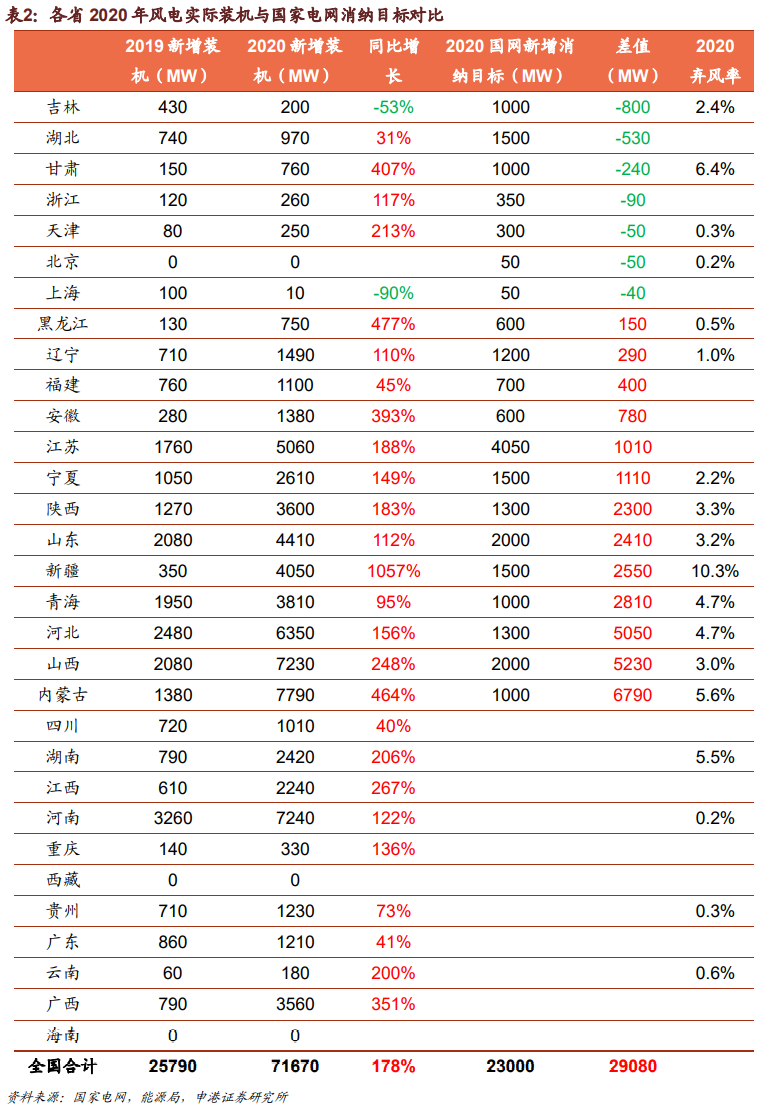

但从各省份表现来看,部分西北部省份的弃光、弃风现象依然较严重,且装机量普遍超过年初电网对非水可再生电力消纳目标。

2020年弃光率排名前三的省份是西藏(25.4%)、青海(8%)、新疆(4.6%),与2019年弃光率前三的省份相同,排名略有变化,西藏(24.1%)、新疆(7.4%)、青海(7.2%),三个省份的弃光率均有所下降。

从装机量来看,实际装机量超过国网年初规划消纳目标的八个省份中,均有不同程度的弃光现象。实际装机低于国网消纳目标的省份中,山西(3%)、陕西(2.9%)、甘肃(2.2%)弃光率高于全国平均水平(2%)。

2020年弃风率排名前三的省份是新疆(10.3%)、甘肃(6.4%)、内蒙古(5.6%),与2019年弃风率前三的省份排名相同,排名略有变化,新疆(14%)、甘肃(9%)、内蒙古(7.6%),三个省份的弃风率均有所下降。另外青海(4.7%)、河北(4.7%)的弃风率也较高。

从装机量来看,实际装机量超过国网年初规划消纳目标的十三个省份中,除福建、安徽、江苏外,均有不同程度的弃风现象。实际装机低于国网消纳目标的省份中,仅甘肃省弃风率高于全国平均水平(3.4%)。

我国弃风、弃光情况已连续多年改善,面对“碳中和”目标,预计可再生能源装机需求未来持续高增,对电网消纳提出更高要求。我们认为当下解决光伏风电消纳问题的主要途径有两个一是风光项目及配套特高压项目同步配合建设;二是利用储能平衡电网调峰,风光储一体化保障可再生能源的有效消纳。

在3月5日国家发改委、国家能源局发布的《关于推进电力源网荷储一体化和多能互补发展的指导意见》中明确提出,利用存量常规电源,合理配置储能,统筹各类电源规划、设计、建设、运营,优先发展新能源,积极实施存量“风光水火储一体化”提升,稳妥推进增量“风光水(储)一体化”,探索增量“风光储一体化”,严控增量“风光火(储)一体化”。

我们推荐关注单晶系硅片、组件行业领航者隆基股份,多晶硅料、电池片双龙头通威股份,风机制造商龙头金风科技,风机叶片国内市占率第一的中材科技,以及国网旗下龙头设备制造商国电南瑞、许继电气。

投资摘要

1市场回顾

截止3月19日收盘,本周电力设备及新能源板块下跌3.13%,相对沪深300指数落后0.42 pct,电力设备行业跌幅在中信30个板块中位列第27位,位于下游。从估值来看,当前行业整体57.09倍水平,仍处于历史高位。

子板块涨跌幅太阳能(-7.32%),锂电池(-5.33%),核电(-1.22%),储能(-0.32%),输变电设备(+1.89%),风电(+1.92%),配电设备(+2.19%)。

股价涨幅前五名首航高科、中环装备、台海核电、英杰电气、上能电气。

股价跌幅前五名固德威、威尔泰、阳光电源、隆基股份、孚能科技。

2行业热点

碳交易全国碳交易市场架构确定,将于6月底前上线。

风电光伏国网2021年第五批可再生能源发电补贴项目清单公布,集中式风电核准/备案容量3.28GW;集中式、分布式太阳能分别0.59GW、1.02GW。

3投资策略

新能源车2021年2月新能源车销量11万辆,同比增长584.7%。国务院印发《新能源汽车产业发展规划(2021-2035年)》,推动新能源汽车产业向好发展。本周锂电池价格稳定,除碳酸锂小幅上涨外(+2.9%),上游原材料价格普遍下跌硫酸钴(-2.2%),硫酸镍(-2.3%),电解钴(-4.7%),钴粉(-6.5%)。正极材料价格下跌NCM523(-0.6%),LCO(-1.9%);电解液价格大幅上涨三元圆柱电解液(+27.5%),磷酸铁锂电解液(+10.3%);负极材料、隔膜价格均保持稳定。看好高能量密度、三元高镍化及锂电全球化趋势,推荐关注宁德时代、当升科技、璞泰来、恩捷股份、欣旺达。

光伏工信部等六部门组织开展第二批智能光伏试点示范工作,加快构建清洁低碳、安全高效能源体系。本周硅料致密料(+5.4%)、单晶硅片(+2.6~2.9%)、多晶硅片金刚线(+6.4~9.2%)价格上涨,其余价格基本稳定。看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电2020年风电装机71.6GW,同比增长178%,远超市场预期。在新时代西部大开发政策支持下,风电、光伏将迎来新的发展机遇。看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资特高压将成为电网投资重要方向,计划2020年投资1811亿,确保年内建成“3交1直”工程。电网投资逆周期属性已被市场重视,发展空间极大。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

储能国网发布构建新型电力系统六项重要举措,“十四五”投资抽水蓄能1000亿元,推动储能领域快速发展。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

4投资组合

隆基股份,宁德时代,国电南瑞,璞泰来,中材科技各20%。

5风险提示

新能源汽车销量不及预期;新能源发电装机不及预期;材料价格下跌超预期;核电项目审批不达预期。

报告正文

1行业热点新闻

全国碳交易市场架构确定,将于6月底前上线。根据上证报报道,6月底前将上线的全国碳排放权交易市场将主要包括两个部分。交易中心将落地上海,碳配额登记系统将设在湖北武汉,上海联合产权交易所负责交易,湖北碳排放权交易中心负责注册登记。根据恒生电子官微3月17日消息显示,作为全国碳市场建设中至关重要的基础设施,全国碳排放权交易系统、注册登记系统等均由恒生协助建设。

2021年第五批可再生能源发电补贴项目清单公布。3月15日,国网新能源云发布《关于公布2021年第五批可再生能源发电补贴项目清单的公告》。纳入2021年第五批可再生能源发电补贴项目清单的项目共1830个,核准/备案容量5138.6MW。其中,集中式风电项目数量为44个,核准/备案容量3283.9MW;集中式和分布式太阳能发电项目数量分别为12个、1764个,核准/备案容量分别为590.0MW、1019.4MW;集中式和分布式生物质发电项目数量分别为8个、2个,核准/备案容量分别为239.5MW、5.8MW。

2投资策略及重点推荐

新能源车1)2021年2月销量11万辆,同比增长584.7%。2)国务院印发《新能源汽车产业发展规划(2021-2035年)》,其中提到2025年EV乘用车新车平均电耗降至12kWh/百公里,新能源汽车新车市占率达到20%左右,引导新能源汽车产业有序发展。3)明确2021年补贴方案,与2020年4月发布的退坡标准要求一致,在2020年基础上退坡20%,城市公交、道路客运、出租(含网约车)以及物流等车辆退坡10%。本周锂电池产业链价格变化情况锂电池价格保持稳定;上游原材料价格涨跌不一,三元前驱体523价格下跌(-0.32%),硫酸钴价格下跌(-2.2%),硫酸镍价格下跌(-2.25%),四氧化三钴价格下跌(-0.75%),铜箔价格下跌(-0.79%),电解钴价格下跌(-4.74%),钴粉价格下跌(-6.46%~-2.5%),碳酸锂价格上涨(+0.72%~2.94%)。四大材料中正极材料价格下跌,电解液价格上涨三元材料NCM523价格下跌(-0.6%),钴酸锂价格下跌(-1.88%);三元圆柱电解液价格上涨(+27.47%),磷酸铁锂电解液价格上涨(+10.26%);负极材料、隔膜价格均保持稳定。我们看好高能量密度、三元高镍化及锂电全球化趋势,推荐关注宁德时代、当升科技、璞泰来、恩捷股份、欣旺达。

光伏1)2020年光伏装机48.2GW,同比增长60%,创历史新高,远超市场预期。2)硅料价格持续上涨,压力向下游传导,产业链各环节观望情绪明显。3)光伏玻璃头部厂商价格开始下调,全年供给依然结构性紧张。本周光伏产业链价格有所上涨,硅料方面单晶用价格上涨(+5.04%),致密料价格上涨(+5.41%);硅片价格普遍上涨,多晶-金刚线价格上涨(+6.38%~9.23%),单晶158.75mm价格上涨(+2.79%~2.85%),单晶166mm价格上涨(+2.71%~2.78%),单晶182mm价格上涨(+2.64%~2.7%);电池片方面多晶-金刚线价格上涨(+1.91%~2.56%),其余价格保持稳定;组件方面进口355/425W单晶PERC价格上涨(+0.46%),进口182单面单晶PERC价格上涨(+0.44%),进口210单面单晶PERC价格上涨(+0.44%);光伏玻璃价格保持稳定。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电2021年第五批可再生能源发电补贴项目清单公布,集中式风电项目数量为44个,核准/备案容量3283.9MW 。2020年风电装机71.6GW,同比增长178%,远超市场预期。2020年风电发电量4146亿kWh,同比增长10.5%,增速同比提升3.5pct。风电红色预警全面解除,新疆、甘肃大批存量项目释放,内需强劲。国家发布支持新时代西部大开发指导意见,加强可再生能源开发利用,风电、光伏将迎来新的发展机遇。《中国风电产业地图2019》报告正式发布,2019年,中国分散式风电(分散式、分布式、智能微网)新增装机容量为300MW,同比增长114.8%。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资国网经历领导更换,对于特高压的重视程度不断提升,特高压将成为电网投资重要方向,计划2020年特高压投资1811亿,确保年内建成“3交1直”工程。此外,我国首次在高海拔地区成功实施750千伏输电线路带电作业。电网投资逆周期属性已被市场重视,2020年逆周期操作将是稳步经济的重要推手,电力投资具备发展空间。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

核电2020年核电发电量3663亿kWh,同比增长5.1%,增速同比回落 13.2pct,发电利用小时数为5521小时,比上年同期增加69小时。截至今年10月底,中国在运核电机组48台,总装机容量4988万千瓦;在建核电机组14台,总装机容量1553万千瓦。昌江核电二期和三澳核电一期获核准,两个项目有效总投资超过700亿元。2020年全球核能总发电量微涨。海外方面,波兰首台核电机组拟在2033年前投运,韩国拟在乌克兰建设APR-1400机组。中核田湾7、8号、徐大堡3、4号核电机组汽轮机合同签订,将分别于今年年底和明年中开工。我们看好产业链龙头企业中国核电、久立特材、应流股份。

电力供需2021年1-2月,全社会用电量累计12588亿kWh,同比增长23.38%,增速比上年同期提高31.15 pct。2020年全社会用电量累计75110亿kWh,同比增长3.1%,增速比上年同期回落1.72 pct。2020年非化石能源发电量快速增长,其中风电(+10.5%)、光伏(+8.5%)、水电(+5.3%)、核电(+5.1%)、火电(+1.2%)。需求侧稳定增长,供给侧呈现清洁高效化趋势。我们看好固定成本为主、边际成本几乎为零的核电、风电运营企业,推荐中国核电、福能股份。

储能国网发布构建新型电力系统六项重要举措,“十四五”投资抽水蓄能1000亿元。两会期间,多位代表委员建议将储能产业纳入能源发展“十四五”规划。发改委正式明确新基建范畴,受此利好,充电桩“地补”政策密集出台,预计今年全年完成投资约100亿元,新增公共桩20万台,新增私人桩超过40万台,新增公共充电站4.8万座。中国的电化学储能能力达到170万千瓦,预计未来几年储能市场将继续稳步增长。工信部公示了第五批《锂离子电池行业规范条件》企业名单,共有15家电池企业入选。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

345 首页 下一页 上一页 尾页-

2015年1-5月风电政策回顾2024-08-16

-

2014年丹麦风电发展势头迅猛2024-08-16

-

我国340万人弄潮可再生能源 全球占比四成2024-08-16

-

苹果可再生能源利用率达100%2024-08-16

-

我国340万人弄潮可再生能源 全球占比四成2024-08-16

-

这四座城市将100%采用可再生能源2024-08-16

-

内蒙古风电项目陆续投运 今年装机将达2298万千瓦2024-08-16

-

重点服务风电等新能源送出的特高压输电工程开工2024-08-16

-

工信部:5兆瓦及以上风力发电设备成为风电发展的重点方向2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

甘肃肃北县累计完成风电装机24.95万千瓦2024-08-16

-

风电叶片存缺陷运维市场渐成热点2024-08-16

-

欧盟:风电和水电更具经济效益2024-08-16

-

风电项目节能评估方法简介2024-08-16

-

地热能是可再生能源吗?2024-08-16