国务院关于印发《2024—2025年节能降碳行动方案》的通知

涨涨涨VS抢抢抢!隆基、通威、协鑫等狂揽千亿订单,谁是供货王?

涨涨涨VS抢抢抢!隆基、通威、协鑫等狂揽千亿订单,谁是供货王?2020年硅料、玻璃辅材等价格上涨引发产业链震动还历历在目。令人意想不到的是,今年年初硅料价格更是进入暴涨期。根据硅业

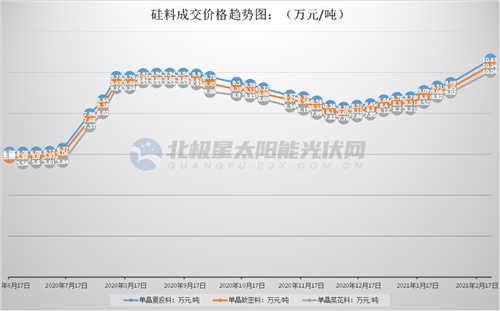

2020年硅料、玻璃辅材等价格上涨引发产业链震动还历历在目。令人意想不到的是,今年年初硅料价格更是进入暴涨期。根据硅业分会的数据,本周国内单晶硅料价格均突破100元/kg,其中复投料成交均价为106.3元/kg,环比上涨12.13%;单晶致密料价格成交均价为103.4元/kg,环比上涨11.78%。

硅料涨势延伸至硅片环节,在2月份硅片龙头两次上调了硅片价格,目前182mm价格4.44元/片,166mm价格3.65元/片,158.75mm价格3.55元/片。

在硅料供应紧平衡的市场现状下,为保障产品稳定供应,光伏企业纷纷加大“扫货”力度,相继在硅料、玻璃、硅片环节发起囤货行动。

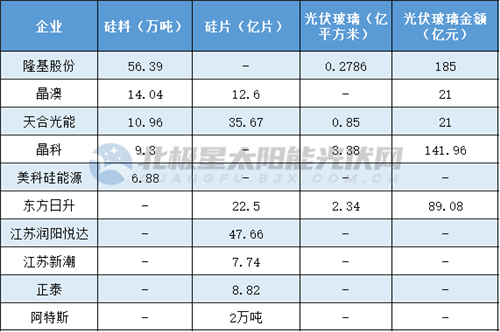

据北极星太阳能光伏网统计,2020年至今,光伏企业共锁定140万吨以上硅料,总金额破千亿元。硅片环节2020年以来签署了205亿片以上订单,金额超783亿元。玻璃囤货依然在持续,签单总金额达到458亿元。

硅料供需或持续偏紧,龙头争相“买米下锅”

从硅料环节来看,由于中下游产能的快速增长和硅料的扩产周期形成错配,自去年下半年以来,硅料开始呈现显著的供不应求局面,且根据目前光伏装机高预期展望和各环节扩产进度,预计2021年硅料供应将维持偏紧格局。在此预期下,硅料成“紧缺战略物资”,引发光伏龙头纷纷签署锁量不锁价的长单,供货周期约为3年。

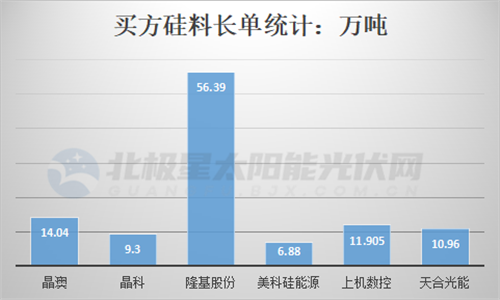

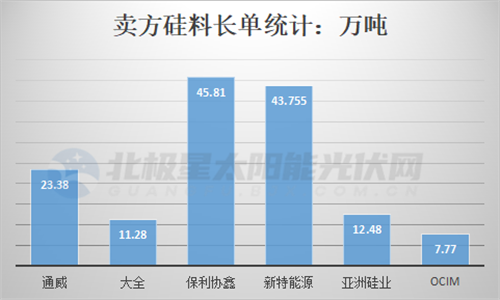

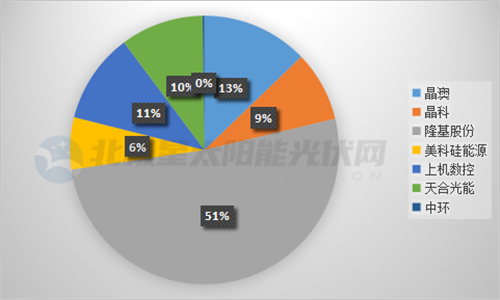

据北极星太阳能光伏网统计,自2020年以来隆基、晶科、中环等龙头企业就签署约144.5万吨,总价超千亿元的硅料。其中,隆基股份跟亚洲硅业、新特能源、江苏中能、OCIM签署了约63.42万吨多晶硅;中环与保利协鑫签署了35万吨多晶硅;晶澳与大全新能源、新特能源签署了12.96万吨多晶硅;上机数控分别跟江苏中能、协鑫新能源、大全、新特能源采购了10.87万吨以上的多晶硅;天合光能与大全新能源、通威签署了10.2万吨多晶硅;美科硅能源跟通威签署了6.88万吨多晶硅。

其中,硅片的两大龙头堪称“屯料王”,自2020年以来仅隆基和中环就锁定91.39万吨多晶硅料,占总比的72%。其中,隆基于2月8日发布公告称公司及9家子公司与 OCIM Sdn. Bhd签订了为期三年,总规模7.77万多晶硅料采购合同。OCIM 为韩国上市企业 OCI Company Ltd.的全资子公司,这是国内硅片巨头今年首次向海外企业购买硅料。

同为硅片龙头的中环股份自混改完成后,今年扩产开始加速,先抛出史上最大单笔扩产投资,投建50GW(G12)太阳能级单晶硅材等项目,随后签下保利协鑫35万吨的硅料长单,保障原料供应。

而从多晶硅市场现有产能来看,至2020年底国内企业总规模为46.1万吨,海外主流硅料企业瓦克德国及英国工厂总产能有78000吨,OCI马来西亚工厂27000吨,韩国工厂有5000吨,Hemlock多晶硅产能为18000吨。

根据公开信息,2020年至今保利协鑫、通威、新特能源及新疆大全公布了扩产计划。而硅料厂建设周期通常在一年以上,建设周期明显跟不上硅片的扩产进度。

部分数据来自中国有色金属协会硅业分会

硅业分会副秘书长马海天副秘书长在光伏行业2020年发展回顾与2021年形势展望研讨会上分析,随着国内硅料市场经过长单签订后,企业基本没有余量向市场供应。硅料市场在上半年呈现阶段性供应过剩,下半年市场会再次呈现供不应求的现象。

电池巨头继续买买买,京运通、上机数控成接单“黑马”

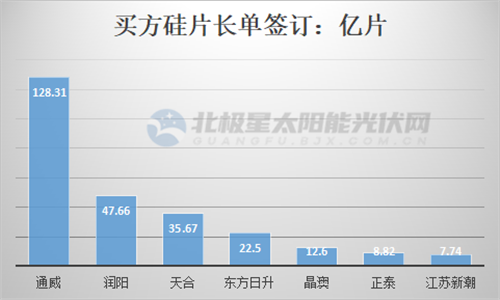

产业链向下延伸,电池巨头也在积极锁定硅片订单,据北极星太阳能光伏网统计仅通威、润阳两大龙头就签订了约118亿片单晶硅片采购合同。

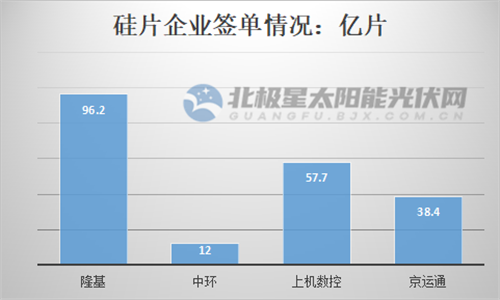

从卖方来看,隆基当属大卖家,与电池龙头通威、润阳签订了96.2亿片硅片合同。上机数控、京运通这两家光伏设备企业堪称黑马,接单量仅次于隆基。其中,上机数控1月分别与通威、正泰签订了销售长单合同,共拿下11.5亿多片硅片长单,订单总额已逾53.65亿元。叠加2020年上机数控与天合光能、东方日升、阿特斯先后签订的长单合同,目前上机数控在手订单合计金额已逾57.6亿片,总金额约316.7亿元。

京运通在2021年开年便拿下了润阳、通威9.46亿片、9.6亿元的硅片大单,叠加2020年与江苏新潮、晶澳签署的7.74亿片、12.6亿片硅片长单,一共锁定未来3年39.4亿片硅片合同。

从买方来看,除了通威、润阳两大专业电池企业外,天合、东方日升两家企业签订了22亿片订单,一体化程度较好的晶澳太阳能目前也锁定了12.6亿片硅片。

值得注意的是,通威正在逐步转换其专业电池企业的身份,频频牵手光伏龙头企业,补齐短板,加速一体化进程。2021年2月9日,通威宣布与晶科能源计划共同投资年产4.5万吨高纯晶硅项目、年产15GW硅片项目,这是继隆基、天合光能合作之后携手的第三家龙头企业。其中,在2020年9月25日通威股份宣布与隆基合资建设11.5万吨硅料产能;在2020年11月17日通威股份宣布与天合光能合资建设4万吨硅料、15GW硅片、15GW电池片产能。

光伏玻璃签单458亿元,至今价格仍维持高位

2020年,出乎市场意料光伏玻璃成制约组件供应的短板,虽然产能限制政策已经松绑,但是由于光伏玻璃新建产能的释放周期较长,业内预计2021年光伏玻璃产能仍将仍将继续维持偏紧格局,因此隆基、晶科等龙头企业纷纷抛出了百亿长单保障辅料供应。

2021年开年玻璃囤货热依然在持续。1月3日,东方日升与福莱特签署了未来三年共计34GW组件用光伏延压玻璃,合同总金额超89亿元。值得一提的是,此单是继2020年12月30日福莱特与晶科能源签订总金额近140亿元光伏延压玻璃销售长订单后,在短期内斩获的第二笔巨额订单。意味着,在销售端福莱特已有未来三年超231亿元的长订单在手。

亚玛顿开年也同样收获了重磅利好,与晶澳科技签署了21亿元的光伏镀膜玻璃长单销售合同。亚玛顿表示此次长单销售合同的签订,有利于公司≤2.0mm超薄物理钢化玻璃产品的市场推广,供货期为2021年1月至2022年12月。而亚玛顿在2020年11月与天合光能签署的光伏玻璃长单合同中曾显示,将主要用于天合光能至尊系列超高功率210组件产品,供货期为2020年11月1日起至2022年12月31日。

从以上两个长单,我们可以看出,大尺寸、薄片化是未来光伏玻璃的主要发展趋势,从供货日期上来看,执行日期集中在2020年底和21年初,由此也可以窥见,大尺寸组件将在今年的市场上有所表现。

根据PVInfolink最新数据,本周光伏玻璃依旧维持高位,其中3.2mm镀膜玻璃均价为43元/㎡,2.0mm镀膜玻璃均价为34.5元/㎡。PVInfolink分析,尽管组件企业寄希望于玻璃降价,然而玻璃厂由于库存压力较小,即使组件厂家持续压价,仍处于博弈期间,价格尚未出现变动。

-

光伏半月谈2015年6月上旬:太阳能发电成本接近平价2024-08-16

-

“黑硅”太阳能电池!效率达22.1%2024-08-16

-

首届中国太阳能热发电大会日程安排初步敲定2024-08-16

-

中国首座商业运营太阳能热发电站累计发电近1400万千瓦时2024-08-16

-

全球最大太阳能飞机“阳光动力2号”离开南京飞往美国2024-08-16

-

南瑞太阳能基于熔融盐储热的塔式光热电站控制技术项目启动2024-08-16

-

太阳能+空气能绘制新能源蓝图2024-08-16

-

欧盟对马、台太阳能产品展开贸易调查 薄膜被排除在外2024-08-16

-

德发明太阳能电解水制氢新工艺2024-08-16

-

国产太阳能液态电池有望2017年面世2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16