国务院关于印发《2024—2025年节能降碳行动方案》的通知

光伏系列(二):“剩者为王”之硅料

光伏系列(二):“剩者为王”之硅料投资的初衷就是选择好行业,好企业。现在的光伏就是好行业,至于其中的好企业,下面慢慢聊。随着平价上网的到来,光伏的发电成本慢慢降低,部分替代煤火电。

投资的初衷就是选择好行业,好企业。现在的光伏就是好行业,至于其中的好企业,下面慢慢聊。随着平价上网的到来,光伏的发电成本慢慢降低,部分替代煤火电。从世界范围来说,光照条件好的地区,光伏发电已经非常便宜,现在光伏发电只占所有发电领域3%的份额,所以这个行业的潜力是非常巨大的,光伏未来将成为全球最廉价的能源。不用纠结于政府还有没有补贴,未来“剩下来”的光伏企业,一定可以完全接受平价上网这个事实。行业的周期特性在减弱,而最终剩下来的龙头企业,未来体现更多是成长性。

接下来的光伏系列,就开始聊聊光伏产业链上下游的“剩者为王”。整条线写下来,文章太长,看起来注意力也难以集中,我索性打散,慢慢说。

今天扯“硅料”。

1.光伏的产品

研究光伏,首先先了解光伏的最终产品是啥?大概分两种:集中式光伏和分布式光伏。

集中式光伏一般建在沙漠戈壁等废弃的土地资源,经高压并网,再向外输出。

分布式光伏,一般建在楼顶,厂房或者蔬菜大棚,就近并网。

2.初看光伏产业链

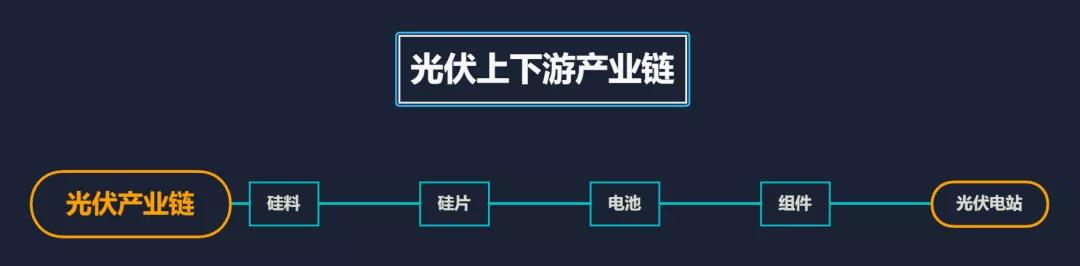

然后再看,下面这张图,就是光伏产业链简图。

图:光伏上下游产业链

简单说就是分为5部分:

从上游的“多晶硅料”;加工成为的单晶硅棒或者多晶硅锭,进行切片得到“硅片”;然后送到中游做成“电池片”,这个环节的“电池片”就可以做光电转换了;但由于单个“电池片”功率小,需要把许多个“电池片”,串联起来,就是光伏“组件”了;最后供货给下游的发电系统。

光伏行业和很多其他行业类似,就是喜欢搞垂直一体化。比较极致的例子就是协鑫从硅料到电站一条龙。也有从硅片搞起到后面电站一体化的晶科能源。还有以这晶科业务模式为标杆,作为后浪却星光闪耀的隆基股份,虽然他的侧重点仍然是硅片+组件,但也基本实现了硅片后端一体化。当然也有不搞垂直一体化,而玩跳跃环节的通威股份,通威主要侧重在硅料+电池,他巧妙的和其他环节的大哥(例如和隆基和中环)强强联手。

简单的说,通威的硅料可以直接卖给隆基/中环的硅片厂,之后隆基/中环做好的硅片再销售给通威的电池厂,最后通威的电池片供货给隆基/中环的组件厂。(恩恩。。说的好累,是不是有点乱。)这其中的妙处就在于规避了关联交易的麻烦,还做到了抱团取暖(共同持股,投资新项目)。

我不是行业内人士,还是无法真正理解光伏行业垂直一体化,是否是一个优秀的经营模式。出色的企业都会选择了最适合他们自己的生存之道。为什么经过这么多年的潮起潮落,他们可以剩者为王,留给大家思考,也请专业人士指点迷津。

2.上游硅料

上下游产业链,接下来的系列会逐个详述,今天闲扯硅料。

硅料,2019年我国产量约34万吨,进口约14万吨(占比30%),进口主要来自德国和韩国。多晶硅的生产成本中,原料硅占比28%,而电价居然占比最高,达到了35%。我国电价平均0.04美元/度,而德国和韩国分别是0.16和0.14美元/度。从2014年起,美国和韩国的多晶硅出口中国,还必须加征反倾销和反补贴税费,所以海外的多晶硅企业竞争力并不高。

由于 2018 年“531”后多晶硅料价格大幅下降,中国低成本产能持续扩张,海外(特别是韩国) 的多晶硅料成本与国内优势企业差距拉大,2020年初,韩国OCI已宣布关闭韩国的两家工厂,并且转向生产半导体多晶硅,太阳能多晶硅业务转移至马来西亚。而韩国另一家多晶硅公司韩华也宣布会在2021年2月前关闭多晶硅部门。韩国OCI、韩华多晶硅料的产能产量占全球的15%左右,剔除OCI 在马来西亚的产能后,全球将有10%左右的供给收缩。整体光伏多晶硅行业,现在面临落后产能不断出清,这么说吧,目前海外产能主要以电子级硅料为主,光伏级基本上已经退出,90%的产能现在都是中国的。

单晶取代多晶,大趋势。单晶硅料比多晶硅料贵大概25元/kg。对于单晶占比低的硅料企业来说,落后产能也在逐步出清。国内,硅料前五大企业寡头局面更加稳固。2019年我国产能排名:

1. 保利协鑫(85000吨,新疆协鑫在新疆昌吉,江苏协鑫在江苏徐州)

2. 通威永祥(80000吨,四川乐山,内蒙包头,云南保山)

3. 新特能源(72000吨,新疆乌鲁木齐)

4. 大全新能源(70000吨,新疆)

5. 东方希望(40000吨,新疆昌吉)

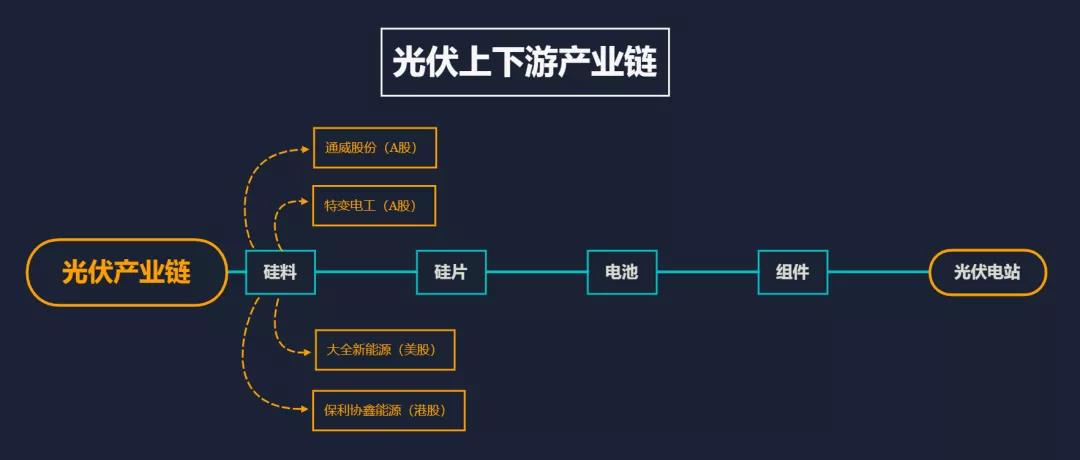

A股上市:通威股份(通威永祥的母公司),特变电工(新特能源的母公司);

港股上市:保利协鑫能源;

美股上市:大全新能源

4.硅料的“剩者为王”

通威股份:成都民企,早期是以饲料为主业,后在2016年并购永祥股份,进入多晶硅领域,并购通威太阳能(后并入合肥通威)进入太阳能电池领域,并购通威新能源进入光伏电站领域。有没有发现,这就是光伏的上中下游啊。公司最终形成“农业+光伏”两大主业模式。今天主要说光伏部分,通威主要侧重在硅料 + 电池。

先说硅料:在5家硅料公司中(上文有提到),产能排名第二,但19年毛利率约30%,排名第一。生产成本也是行业最低水平,业内经常说通威有3,4,5成本,意思就是他的现金成本30元/kg,生产成本40元/kg,全成本50元/kg。顺便普及一下概念:

现金成本 (可变成本) =硅料 + 电费 + 人力 + 蒸汽;

注:这部分成本可以理解成,直接和生产线性相关的成本,生产越多,这些成本就越大。

生产成本 = 现金成本 + 折旧

注:前面的现金成本和产量线性相关,这个折旧就和时间相关

全成本 = 生产成本 + 三项费用

注:三项指:管理费用 + 销售费用+财务费用

大家可能纳闷,为啥协鑫的产能是老大,但是还是亏损,就是干不过通威?一方面就是上面提到的成本的控制。目前生产成本主要占大头的是依次是电力,硅粉和设备折旧。通威低电价地区布局,主要三个产地,四川乐山(老产能电价0.38元/kWh,新产能0.3元/kWh),内蒙包头(电价0.24元/kWh),云南保山(0.25元/kWh),电价有优势。硅粉就不说了,大家成本基本一样。

最后说设备折旧,折旧怎么算呢,以通威乐山新产能的资本支出是8亿/万吨,那么按照10年折旧的话,每年折旧成本就是8000万/万吨,8元/kg,在通威的生产成本中也占了20%。近10年多晶硅设备成本快速下降。10年前,成本要翻个10倍。早些年多晶硅价格高不明显,但经过10年的洗礼,多晶硅现在降到100元/kg以内,这些老牌企业(例如协鑫)的设备的折旧成本都显得非常高了。具有新产能的公司反而脱颖而出,这就是光伏企业的后发优势。

再来说说通威的电池业务,电池的五大企业集中度不高(等到“剩者为王之电池篇”,再详细聊电池),但通威的产能在20GW,大幅领先后面其他4大企业(产能都在10GW左右)。公司的电池价格约1元/w,成本主要分为硅片成本和非硅成本。硅片成本大家都差不多,非硅成本通威在2019年内做到了0.23元/w,行业平均成本在0.31元/w,相当于比行业平均下降了26%。毛利率可以做到20%,比爱旭股份和拓日新能都高,比隆基股份电池的毛利率8%,高了一大截。

最后说通威未来三年规划,也就是到2023年多晶硅料要从现在的8万吨搞到30万吨,电池片从现在的16GW干到100GW。这是每年都要翻一翻的节奏啊。

5.尾声

近期从7月份开始,单晶、多晶硅料价格价格大幅上调。涨价主要系光伏需求持续向好,同时保利协鑫新疆多晶硅因事故停产,导致硅料供给偏紧,而就在昨天通威永祥的乐山产区也因为防汛紧急停产。

由于个人水平一般,对于产业的了解还处于表面,希望大家看完文章,以后读到类似的产业消息,会有基本的条件反射。

相关阅读:光伏系列(一)那些年 大起大落的光伏

原标题:光伏系列(二):“剩者为王”之硅料

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16