国务院关于印发《2024—2025年节能降碳行动方案》的通知

新宙邦:中报业绩超预期 电解液+氟化工双驱动

新宙邦:中报业绩超预期 电解液+氟化工双驱动中报点评1事件公司发布半年报, 2020H1实现营业收入11.93亿元,同比增长12.94%,归母净利润2.4亿元,同比增长77.31%

中报点评

1

事件

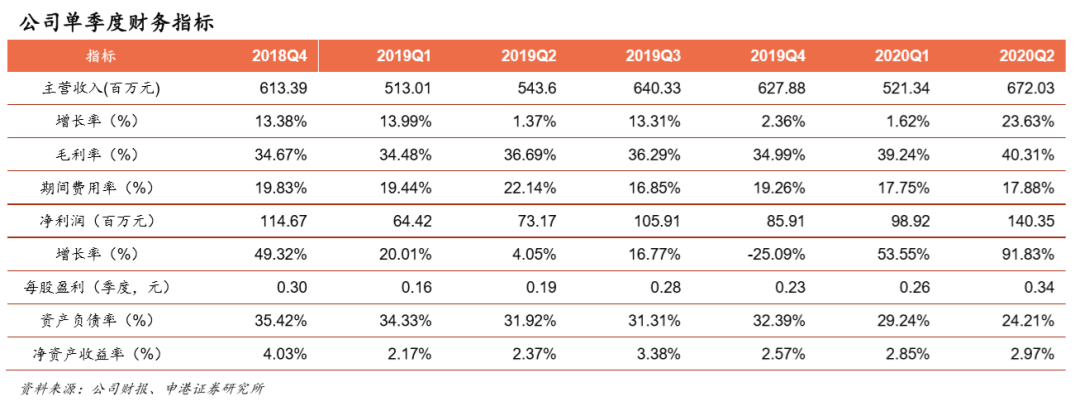

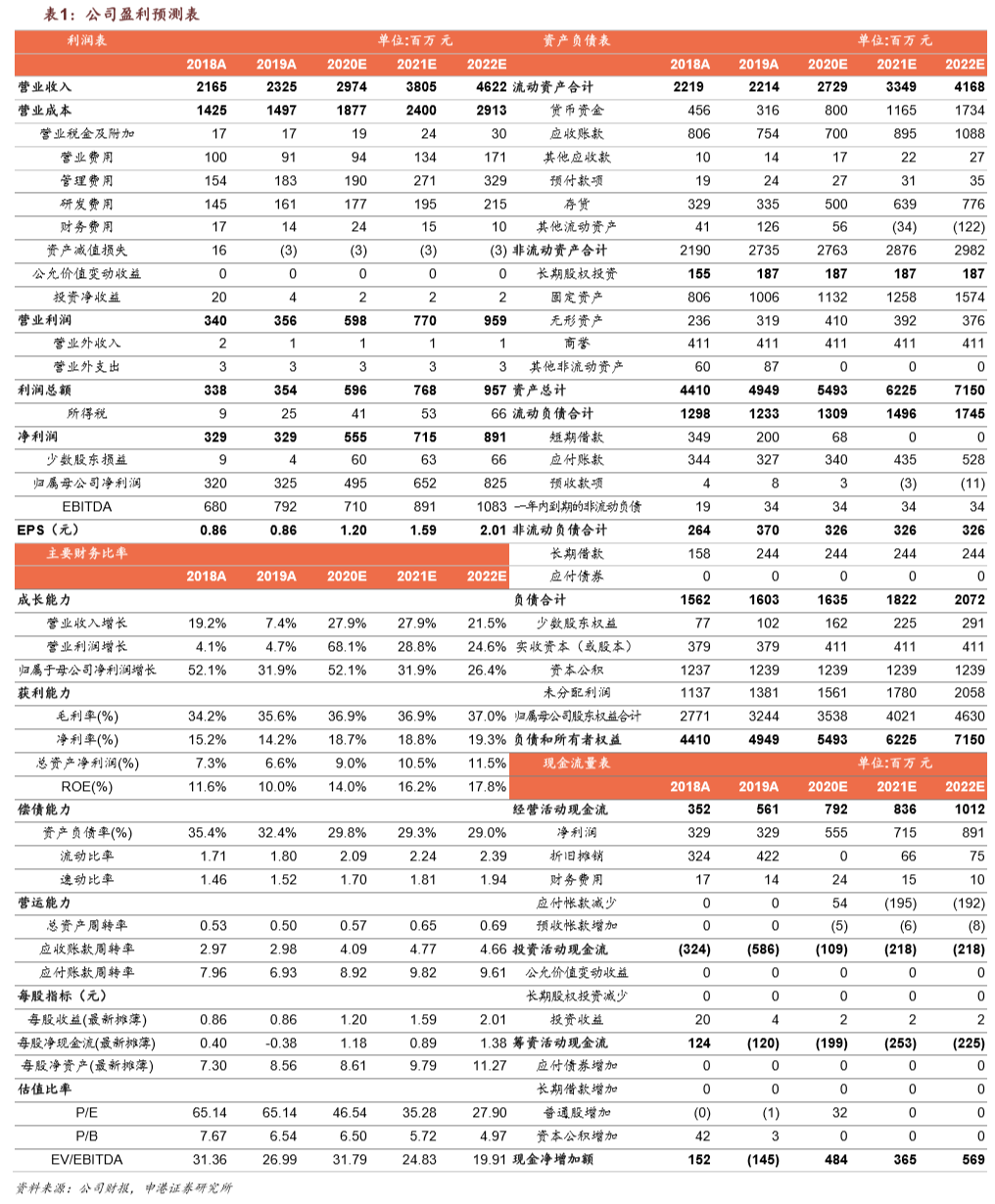

公司发布半年报, 2020H1实现营业收入11.93亿元,同比增长12.94%,归母净利润2.4亿元,同比增长77.31%,业绩超行业预期。报告期内毛利率39.9%,同比提升4.3 pct,主要受益于电解液原材料价格下降和出货结构调整带来的毛利率提升,以及医药中间体高利率业务比例的增加。

2

投资摘要

欧洲新能源车市场需求向好,海外出货比例提升。2020H1公司锂电池电解液板块实现营收5.88亿元,同比增长8.38%,毛利率29%,同比提升2.3 pct。国内新能源车补贴退坡叠加全球疫情负面影响,欧洲新能源车市场在碳排政策以及德法系车企电动化加速的双重作用下,表现出极强的韧性。报告期内公司海外出货占比由2019年20.9%上升至2020H1的26.8%,波兰电解液工厂建设稳定推进,目前已完成进度23.5%,投产后将进一步打开欧洲市场,优化运输成本,盈利空间扩大。预计全年电解液出货量达4.2万吨以上,同比增长30%,营收达15亿元以上,同比增长25%。

电解液大幅扩产,同时布局上游原材料产能,成本优化,增厚利润空间。报告期内公司电解液出货量1.7万吨,投运产能4.2万吨,产能利用率40.6%,在建产能10.4万吨,疫情导致国内Q1开工率不足、运输不便,Q2已逐步恢复正常。原材料成本占据电解液总生产成本的绝大部分,溶剂成分用量占原材料比例达到80~90%。公司惠州三期碳酸酯产线预计下半年投产,减少动力电池电解液的溶剂成本。电解液等化学品拉动下,电容器业绩共振,长期向好。此外储能市场快速覆盖,储能电解液出货占比不断提升,2020Q1占公司电解液出货比例达14.6%,相对2018年提升10pct,预计2020年储能电解液市占率将达25%,成为新的重要出货增长点。

公司有机氟化学品疫情作用下板块业绩增速明显。2020H1公司有机氟化学品板块实现营收3.09亿元,同比增长32.68%,毛利率63.4%,同比增长7.1 pct。有机氟化学品出货量0.4万吨,是2019全年出货量的2.5倍。疫情拉动美国市场需求,公司医药中间体产品订单大幅增长。同时政府对精细氟化工的扶持力度逐步加大,目前精细氟化工品处于进口替代阶段,海内外市场前景广阔。

电解液、半导体化学品业务稳步扩产,看好长期增长趋势。2020H1公司半导体化学品板块实现营收0.46亿元,同比下降24.25%,公司核心产品铜蚀刻液进行迭代验证,目前已恢复正常交付。半导体化学品业务毛利率20.9%,同比增长3.4 pct,盈利能力提升。出货量0.61万吨,接近去年全年0.65万吨的出货水平,投运产能1.2万吨,在建产能2.1万吨,扩产力度较高。报告期内公司非公开发行新股募集资金11.2亿元,用于海德福高性能氟材料项目一期(5亿元)、惠州宙邦三期项目(2亿元)、荆门锂电池材料及半导体化学品项目一期(1亿元)等新建产线项目投资以及补充流动资金(3.2亿元),目前已累计投入3.5亿元。随着近几年国家对于半导体材料国产化的扶持力度加码以及公司客户端认证的有序推进,未来公司在该领域将会持续增长。

3

投资建议

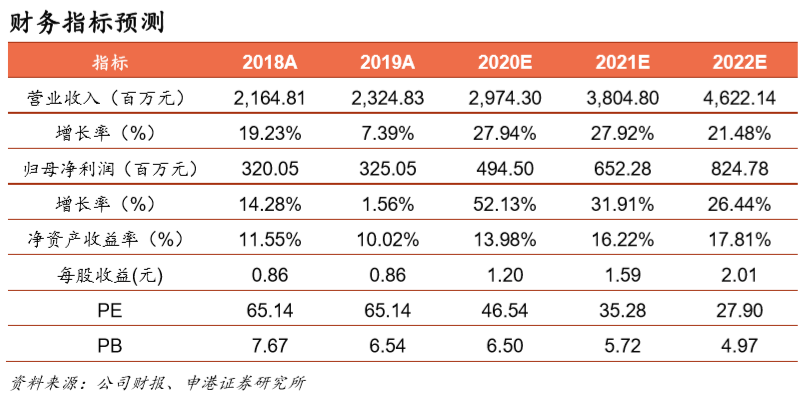

公司电解液市场占有率稳居前三,行业集中度提升具有提升趋势,2020年公司市占率有望突破20%。我们预计公司2020~2022年的营业收入分别为29.7亿元、38亿元和46.2亿元,归属于上市公司股东净利润分别为4.9亿元、6.5亿元和8.2亿元,每股收益分别为1.2元、1.59元和2.01元,对应PE分别为46.5、35.3、27.9倍。给予“买入”评级。

4

风险提示

新能源车装机不及预期、原材料价格波动、疫情形势波动

作者介绍

贺朝晖,清华大学工学学士、硕士,2年证券行业研究经验,7年能源产业工作经验,曾就职于东兴证券。

上一篇:微软承诺:不再使用一次性塑料

-

彩虹精化签署4亿元50MW光伏发电总承包合同2024-08-16

-

六大重点工程助力安徽合肥节能减排2024-08-16

-

格尔木今年60亿元投入光伏 新增装机600兆瓦2024-08-16

-

卓资县新元太阳能发电公司投资2.19亿元光伏项目开工建设2024-08-16

-

张家口市与内蒙古香岛光伏农业公司签订135亿元1000兆瓦光伏农业项目2024-08-16

-

辽宁朝阳县大庙镇亿元光伏发电项目开启转型发展新篇章2024-08-16

-

京津冀融资300亿元用于节能减排2024-08-16

-

山西日盛达总投资13亿元500MW太阳能光伏电池组件项目已正式运行2024-08-16

-

上海航天光伏和井陉县签订了50亿元总装机容量为500兆瓦的光伏发电项目意向2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

“水十条”预计拉动GDP增长5.7万亿元2024-08-16

-

财政部:节能减排补助资金专款专用 不得挪用2024-08-16

-

“十三五”地热能开发 将拉动投资2600亿元2024-08-16