国务院关于印发《2024—2025年节能降碳行动方案》的通知

库欣库存下降 负油价风险仍在

库欣库存下降 负油价风险仍在 5月13日,EIA报告显示截止5月8日当周,美国原油库存减少74.5万桶,预期增加414.7万桶,前值为增加459万桶。库欣地区的原油库存环比变动在

5月13日,EIA报告显示截止5月8日当周,美国原油库存减少74.5万桶,预期增加414.7万桶,前值为增加459万桶。库欣地区的原油库存环比变动在连续9周录得增长后,本周减少300.2万桶,创2019年12月13日当周以来新低。

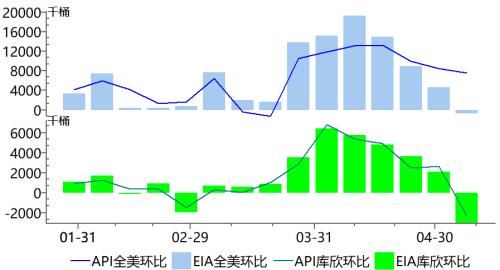

图1API和EIA的全美、库欣原油库存环比变动

数据来源:Wind,中粮期货研究院

根据EIA数据,全美原油库存环比增速连续四周下降,库欣原油库存环比增速连续五周下降,本周数据更是均出现负增长,美国原油库存的短期压力有所缓解。但笔者认为,当前美国库存下降能否持续值得怀疑,WTI的2006合约最后交易日临近,持仓仍处于较高水平,再次出现负油价的风险仍在。

库欣库存和06合约持仓仍处于较高水平

5月8日当周,尽管环比出现下降,但库欣原油库存仍有6244.4万桶,距离最大罐容7600万桶仅剩1355.6万桶。按此推算,假使短期库存不变,库欣地区仅能容纳1.36万手WTI2006合约进入交割。

图2WTI的2006合约

数据来源:Wind,中粮期货研究院

然而,截止北京时间5月14日下午,WTI2006合约的持仓量仍高达13.8万手,距离最后交易日5月19日仅剩4个交易日。这意味着超过12万手的多头需要进行平仓或换月,而产业空头则占有相对优势,即使当前手中无货,也可以临时去库欣附近采购现货进行交割。如果持仓量在18日前未降至5万手以下,多头可能出现踩踏式平仓,再现4月20日的负油价。

美国疫情制约成品油消费和炼厂开工

分项来看,美国炼厂开工率的环比下降是不利于去库存的唯一因素,而产量、进口、出口和SPR环比变动均有利于去库存。

图3 裂解价差和产能

数据来源:Wind,中粮期货研究院

本周的炼厂开工率变动与领先指标WTI裂解价差出现了小幅背离,这可能是因为成品油库存的高企或炼厂为调整夏季汽油组分而进行的检修。未来一周的炼厂开工率可能出现反弹,但由于美国新增新冠疫情高居不下,近期半数州复工后有二次爆发风险,短期内难以看到成品油消费快速反弹,进而制约炼厂开工。

WTI-Brent价差收窄压缩美油出口空间

由于近期美国库存的环比增速下降,WTI-Brent的价差也从-8美元/桶以下收窄到-4美元/桶左右。

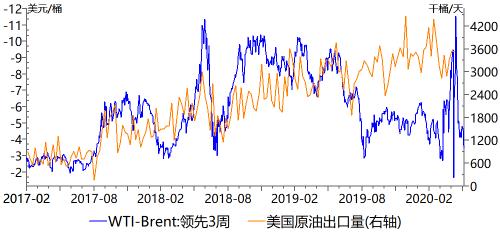

图4WTI-Brent价差与原油出口量

数据来源:Wind,中粮期货研究院

由于WTI-Brent价差领先于美国原油出口量大约3周左右时间,未来三周难以看到出口继续增长,反而可能出现下降。另外,之前的WTI深度contango结构也导致了美湾囤积了大量浮舱,无论是运费上涨还是价差都不利于美国原油出口增长。

SPR的收储速度较慢

在美国原油库存的分项中,产量下降和SPR收储是唯二确定的有利于去库存的因素。其中,产量下降相对滞后,周度环比下降速度大概在10-30万桶/日。

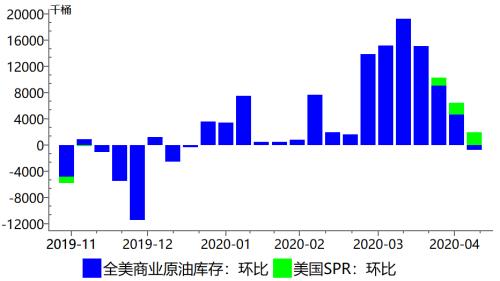

图5美国原油库存和SPR环比

数据来源:Wind,中粮期货研究院

最近三周美国能源部正式开始SPR收储,SPR库存周度环比增长115、171.6和193.3万桶。刨除第一周的SPR环比,SPR周度收储速度大概在170-200万桶之间,折合周度环比24-29万桶/日,相比于出口和炼厂消费的周度变动较小。

结论

由于疫情对美国成品油消费和炼厂开工率的制约,以及WTI-Brent价差压缩美油出口空间,而产量下滑和SPR收储速度相对较慢,尽管下周美国库存短期下降,但还看不到持续去库存的动力。

仅剩4交易日,资金在WTI的2006合约的博弈将是重头戏。从CFTC持仓来看,产业空头在增加空单,如果多头不能尽快平仓或换月,2006合约仍有出现负油价的风险。

-

“国网电动社会桩开放平台”项目正式启动2024-08-16