国务院关于印发《2024—2025年节能降碳行动方案》的通知

2019年光伏企业财报分析:电池组件、硅料硅片及逆变器篇

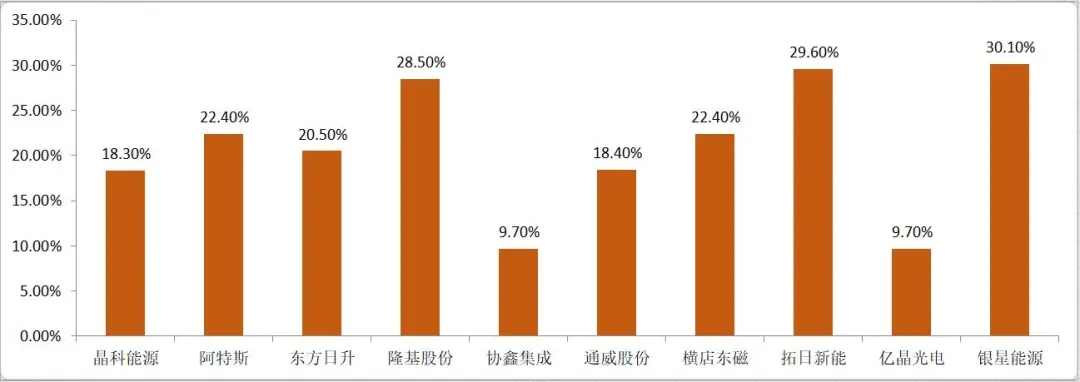

2019年光伏企业财报分析:电池组件、硅料硅片及逆变器篇:晶科能源:在已经披露的2019年年度报告中,晶科组件累计出货达到14.3GW,迎来自2016年以来连续第四次出货冠军,其中

:

晶科能源:

晶科能源:

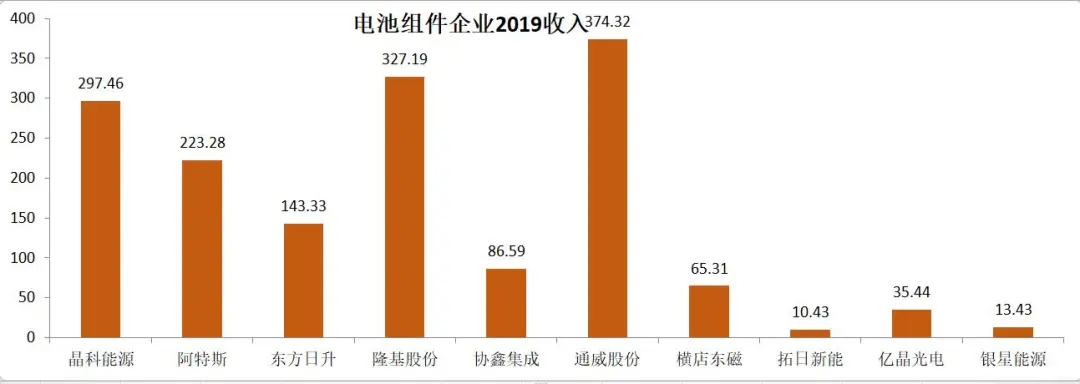

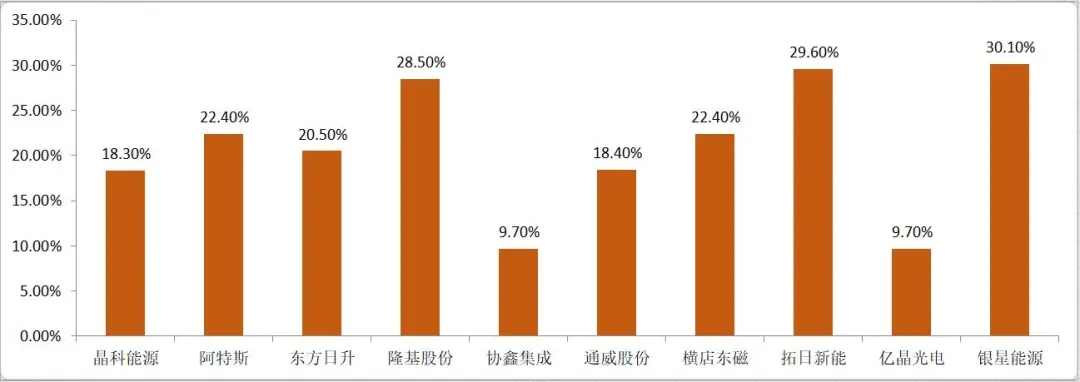

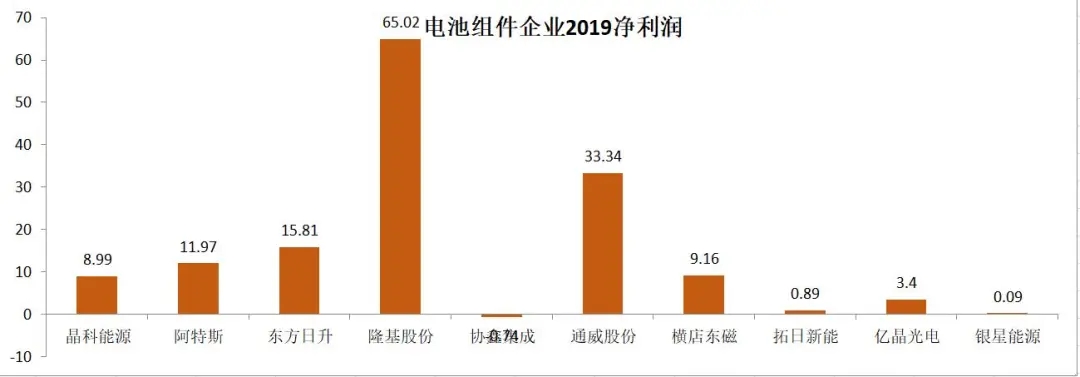

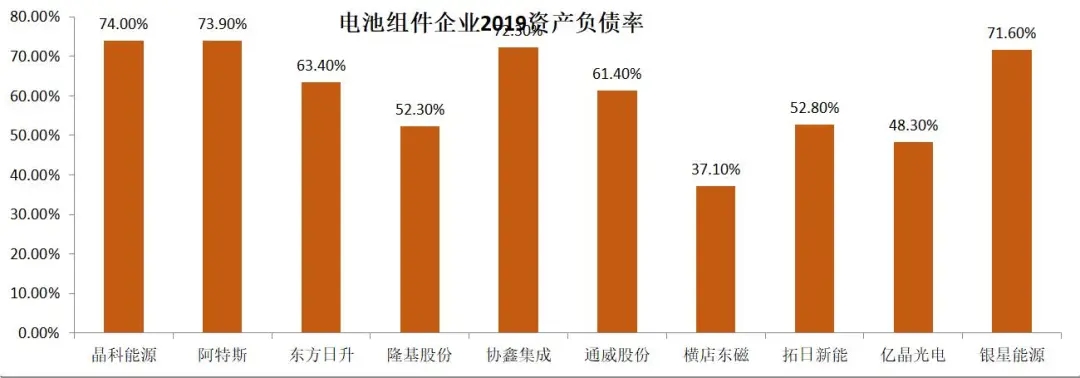

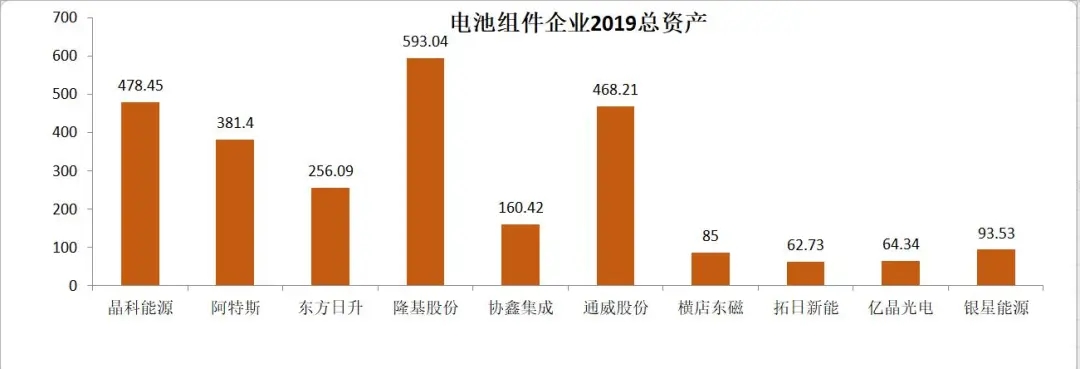

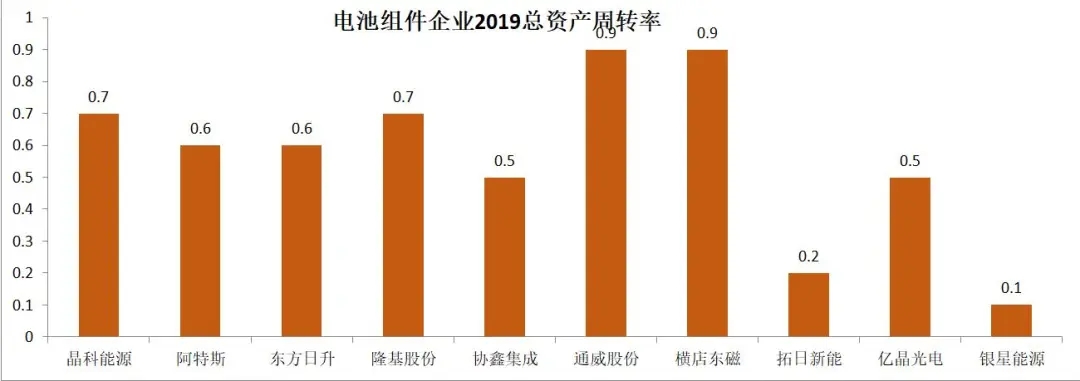

在已经披露的2019年年度报告中,晶科组件累计出货达到14.3GW,迎来自2016年以来连续第四次出货冠军,其中高效单晶组件的占比已经超过70%;依托其产品布局与计划,2020年高效单晶产品的出货占比将接近100%,其中以Swan、Tiger、以及N型为代表的全黑组件的出货占比将接近50%,尤其是去年四季度新推出来的这款N型全黑组件专为户用设计,市场预测2020年晶科将在包括欧洲、日本、澳洲、东南亚及国内市场大力拓展起户用屋顶业务。

阿特斯:

在3月26日公布的阿特斯2019年报显示,报告期内阿特斯因经营活动带来的现金流达到了惊人的41.34亿元,较去年同期增长了177%。高现金流高毛利率的原因,主要得益于阿特斯由上而下完整的产业结构布局。除了传统的制造业之外,阿特斯多年来还致力于海外电站的开发和建设,这不仅在相当程度上可以消纳上游生产的电池和组件,同时因为完整的产业链方便利润的流转。

晶澳科技:

晶澳2019年的主题都是围绕着“上市”展开,经过多方努力,2019年9月19日晶澳顺利过会,成为第一家成功回A的中概股光伏龙头。晶澳科技董秘武廷栋在回应回A后首份业绩完成率高达213.91%时强调 “公司业绩增长一方面得益于组件在销售价格下降的情况下销量增长27.26%,带动组件业务营业收入的增长;另一方面,公司通过规模化效应降低产品成本,精益化管理降低费用支出,从而在不断增大营业收入的同时,实现净利润的增长。”

天合光能:

在晶澳之后,天合也于2020年3月12日成功过会,在最新版的招股书中天合也披露了2019年度部分业绩数据,在成功以10.3GW出货排名出货亚军的同时,也亿6.01GW组件出口排名第四,收货了一个相对比较平稳的财年。对于2020年,天合表现了更强烈的进取心,在全球疫情弥漫的第一季度,表示要坚持早前定下的2020年一季度营收53.37亿-62.01亿元的目标,这个目标与2019年同期相比增长了27.74%-48.46%。

东方日升:

年报显示,东方日升2019年实现营收144.04亿元,同比增长47.7%,其中太阳能电池及组件营业收入114.9亿元,占总营业收入的79.76%,同比增长61.81%,光伏电池封装胶膜(eva等)营业收入达11.9亿元,占总营业收入的8.25%,同比增长31.42%;归属于上市公司股东的净利润9.74亿元,同比增长319.01%;归属于上市公司股东的扣除非经常性损益后的净利润8.23亿元,比上年同期增长195.3%。截至报告期末,东方日升光伏组件年产能为11.1GW,其主要分布于浙江宁波、江苏金坛、浙江义乌、河南洛阳等生产基地。

通威股份:

报告显示,2019年全年通威实现营业收入375.55亿元,同比增长36.39%;实现归母净利润26.35亿元,同比增长30.51%;实现扣非后归母净利润23.14亿元,同比增长21.22%。报告认为,业绩上涨主要受益于2019H1PERC电池价格坚挺,2019年PERC电池贡献业绩大头:2019年多晶硅贡献利润3.8亿元,电池片贡献13.56亿元,电站运营贡献利润约1.8亿元,化工板块贡献利润3亿元左右。经过这一财季,通威多晶硅和电池片龙头地位进一步稳固,随着产品价格企稳回暖及新产能投放带来的成本下降,公司盈利能力进一步提升。

横店东磁:

2019年度,横店东磁实现营收65.64亿元,同比增长1.16%;净利为6.91亿元,同比增长0.31%。业绩总体稳定,主要系磁材业务平稳,但光伏业务由于价格下跌导致盈利下降,振动器件保持高增长,公司磁性材料产业通过提升老客户的供应比例和加大新产品、新领域开发力度,进一步提升了营收;振动器件产业在全球智能手机出货量下降的情况下,通过加大新产品、新客户开发力度,市占率进一步提升。具体来看,公司磁材/光伏/新能源电池/振动器件收入占比分别为49%/37%/7.4%/3.9%,分别同比+0.77/-2.00/+1.40/+0.47pcts。

协鑫集成:

报告期内,协鑫集成实现营业收入86.84亿元,同比减少22.41%,其中光伏组件和系统集成包收入分别为56.26亿元和23.79亿元,占营收比重分别为64.79%、27.40%,同比下滑32.18%、10.34%,电池片收入为3.40亿元,营收同比大增176.9%;实现归属上市公司股东的净利润5555.64万元,同比增长23.13%。2019年公司实现海外市场组件出货量2.3GW,海外业务占比接近70%。同时,海外EPC项目实现了“零”的突破,目前完成泰国光储项目,中标缅甸屋顶分布式项目,正积极储备孟加拉、中东等地的海外项目与合作资源。

亿晶光电:

报告期内,亿晶光电实现营业收入35.59亿元,同比增长0.25%;实现归属于上市公司股东的净利润-3.03亿元,同比下降541.69%;实现归属于上市公司股东的扣除非经常性损益的净利润-2.91亿元,同比下降570.33%。对于净利润的同比下滑,报告认为主要原因在于:一方面毛利率同比下降;另一方面2019 年下半年公司领导层根据对目前及未来市场形势的审慎判断,拟加大 2020 年投资力度,并依据新产线投资,对厂区进行调整,对原有部分运行成本较高的生产设备及蓝宝石生产设备进行处置,计提了相应的固定资产减值。

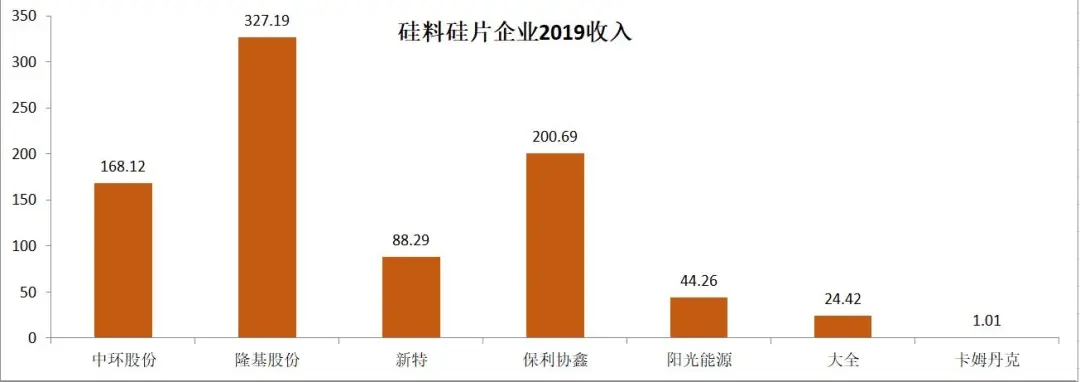

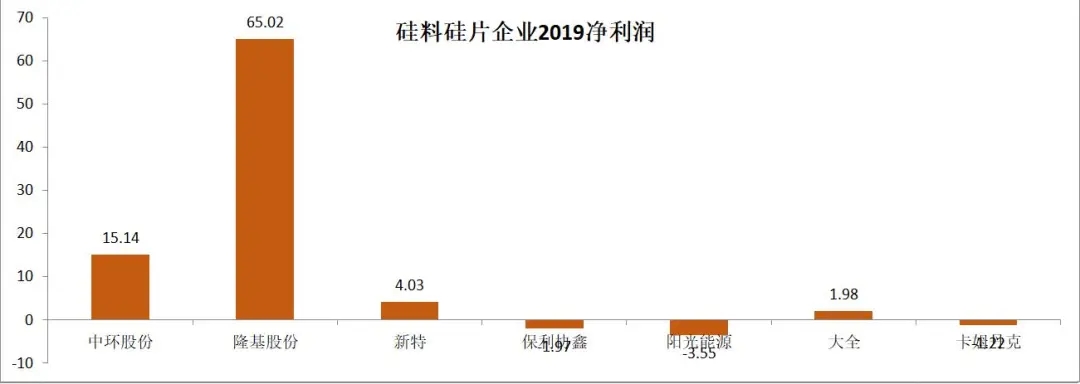

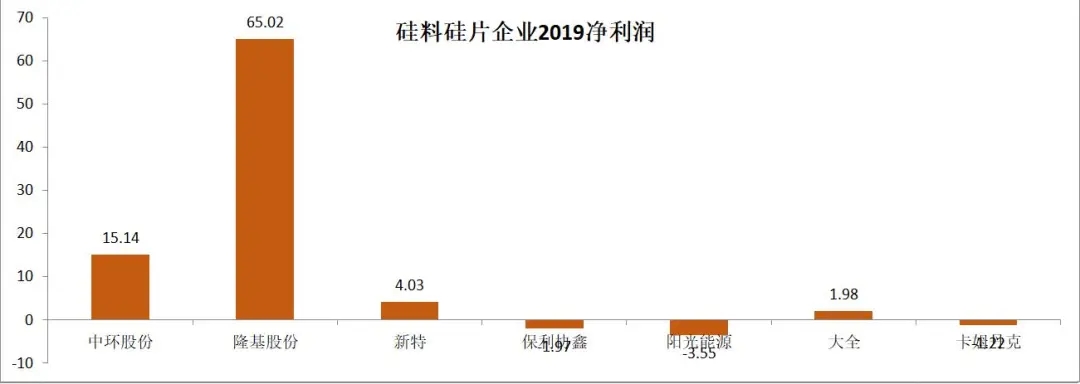

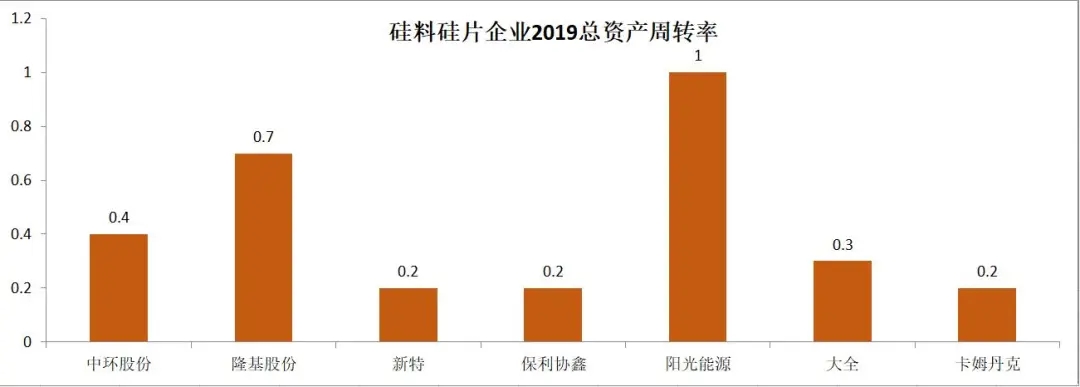

中环股份:

中环股份:

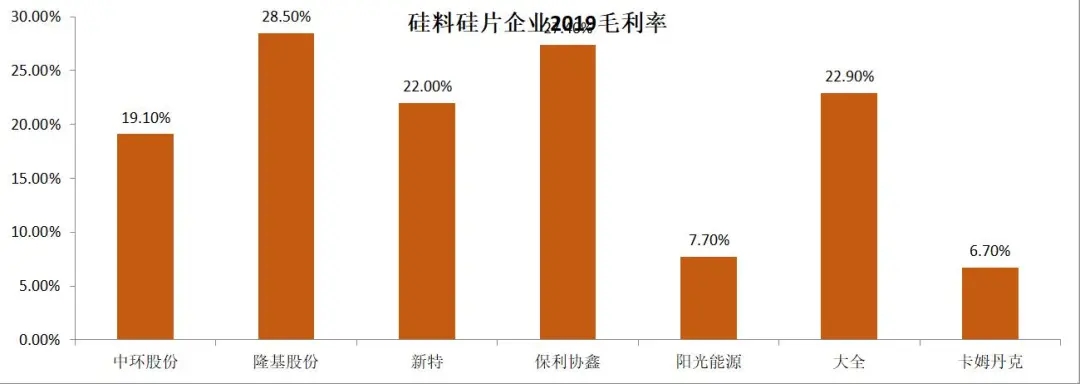

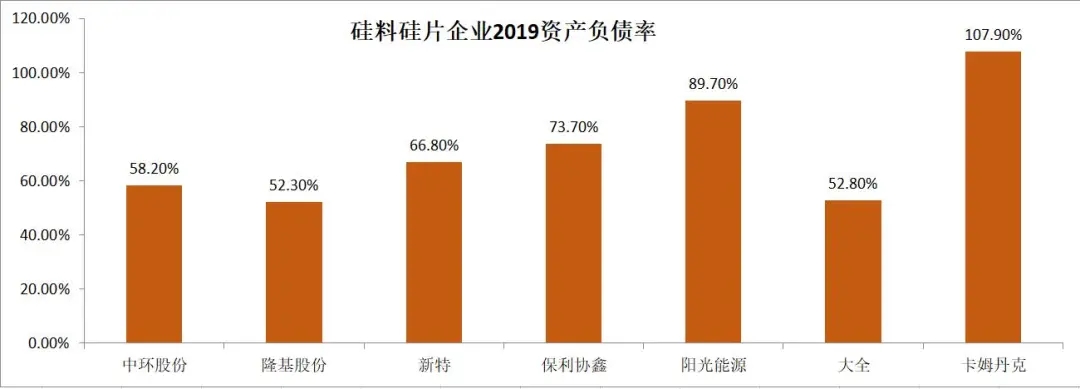

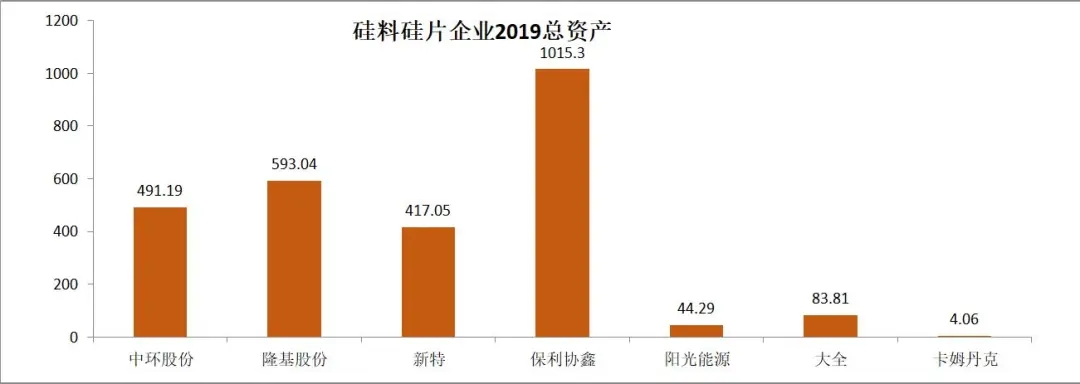

报告显示,中环实现营业收入168.87亿元,同比增长22.76%,实现归母净利润9.04亿元,同比增长42.93%,归母扣非净利润6.21亿元,同比大幅增长98.38%。截至2019年末,中环单晶硅材料二、三、四期及四期改造项目年产能合计达到33GW,超过设计产能50%以上,五期项目建设有序推进,已进入调试生产阶段。中环太阳能硅片全年销量达到51.44亿片,同比大幅增长76.19%。报告期内,中环发布颠覆性产品210mm尺寸光伏硅片,形成大硅片210、166对抗阵营。

隆基股份:

报告显示,隆基实现营业收入328.97亿元,同比增长49.62%;归属于上市公司股东的净利润52.8亿元,同比增长106.40%;产品方面,2019年隆基单晶硅片产能达到42GW,出货65.48亿片,对外销售同比增长139.17%;单晶组件产能达到14GW,全年出货9.08GW,同比增长28.39%,其中组件海外出货4.99GW,占总出货的67%,同比增长154%。报告显示,2019年隆基不仅迎来了单多晶占比的历史性扭转,也于年中迎来了期待已久的千亿市值。

阳光能源:

报告显示,2019年阳光能源对外总出货量4.13GW(2018年这个数字为2.80GW),收益由约人民币40亿元增加为人民币44亿元,成长幅度10%,取得亏损约人民币3.34亿元,比较2018年年度亏损约人民币2.21亿元上升。对于亏损上升的原因,报告认为主要由于云南曲靖新建低本高效的单晶硅棒与硅片产能调适及原辽宁锦州生产基地既有产能设备持续进行技术改造,导致新产能未大量投产旧产能未达产所致,经济规模优势未能充分显现。

保利协鑫:

报告显示,2019年保利协鑫收益达192.5亿元,较2018年同期下跌6.4%;毛利约46.78亿元, 较2018年同期下跌7.0%;股东应占亏损约1.97亿元,较2018年同期减少71.6%。报告显示,保利协鑫收入来源主要来自三个部分:光伏材料业务、光伏电站及新能源业务。其中,光伏材料业务主要为多晶硅及硅片制造和销售。2019年保利协鑫光伏材料业务收入127亿元,硅片销售87.9亿元,多晶硅销售23.2亿元,报告期内多晶硅产量5.74万吨,新疆项目一期4.8万吨产能全部释放;硅片产能35GW,报告内产量31.58GW;电站收入4.9亿。

新特能源:

报告显示,2019年新特能源收入约87.22亿,同比下降27.64%;净利润4.03亿,同比下降63.65%;每股基本盈利0.34元。报告显示公司收入主要来自多晶硅生产、ECC、BOO三个业务板块,其中多晶硅生产板块收入22.3亿,同比下降33.49%,报告期内多晶硅产量3.7万吨,新项目3.6万吨在技改优化成本,2020年有望达产;ECC板块收入49.86亿,同比下滑33.40%,主要源自光伏风电行业政策影响;BOO板块收入8.29亿,同比增长41.93%。

大全新能源:

报告显示,,大全2019年营业收入为3.50亿美元,毛利润为8010万美元,毛利率为22.9%。报告期内,多晶硅产量为4.16万吨,外部销量为3.81万吨。关于业绩变动,大全认为主要源自年内多晶硅市场份额向单晶硅料的历史性转移。而在公司第四季度的出货中81%的产品由高质量的单晶硅料组成,此外报告期内完成了一个3.5万吨扩建项目,这不仅带来了更高的产量也有效降低了能源消耗,提高了原材料的利用率,并降低了单位成本,应对了硅料价格下滑带来的风险。

卡姆丹克:

报告显示,卡姆丹克实现收益9300万元,同比下降46.1%;毛损约120万元;公司拥有人应占净亏损1.22亿元,同比下降32.1%;每股亏损21.56分。收益下降主要由于上游太阳能晶片及晶锭的售价及销量同告下跌,锂电池及储电系统业务的收益亦有所减少,但跌幅因销售多晶硅带来的收益及下游太阳能业务带来的收益增加而局部缓和。期内市场继续存在过剩产能及政府颁布不利政策。此行业环境为国内的太阳能市场制造不明朗因素,冲击上游产品的行业需求及售价。

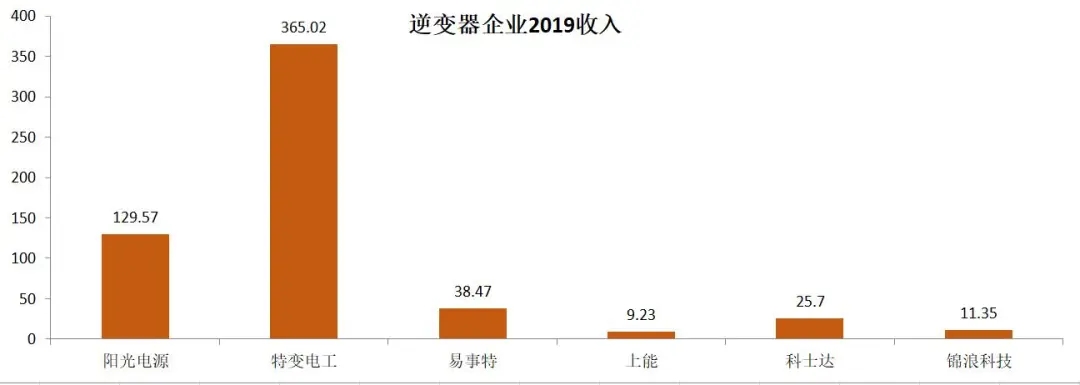

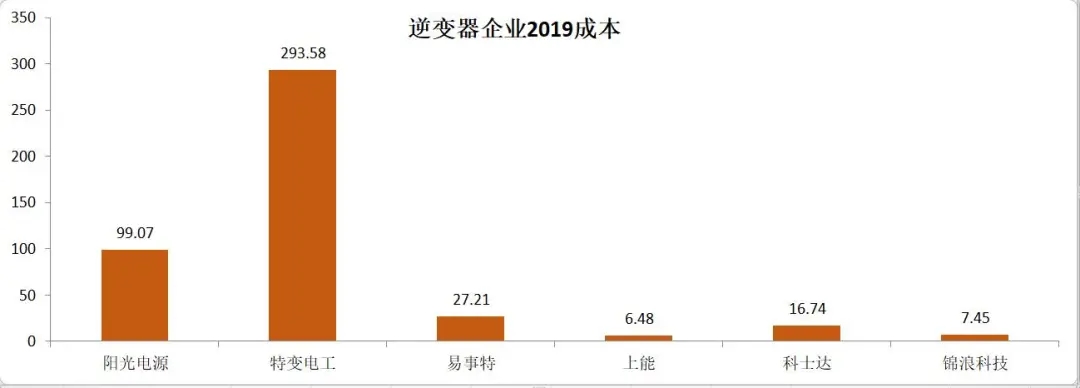

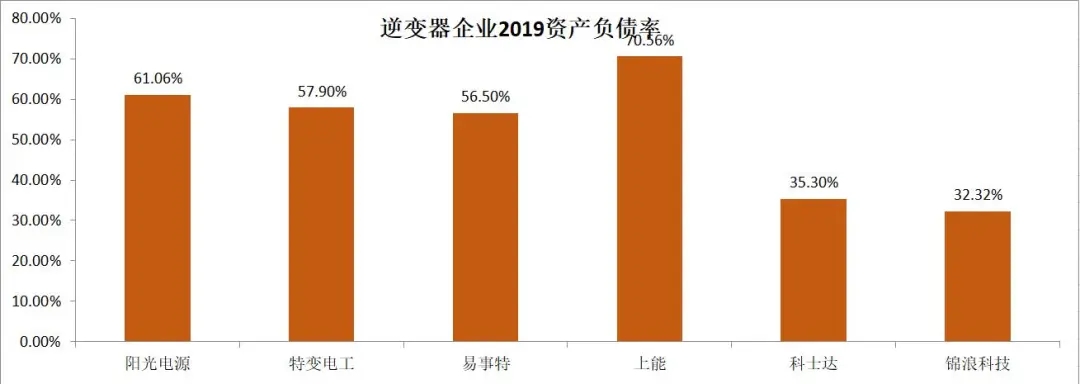

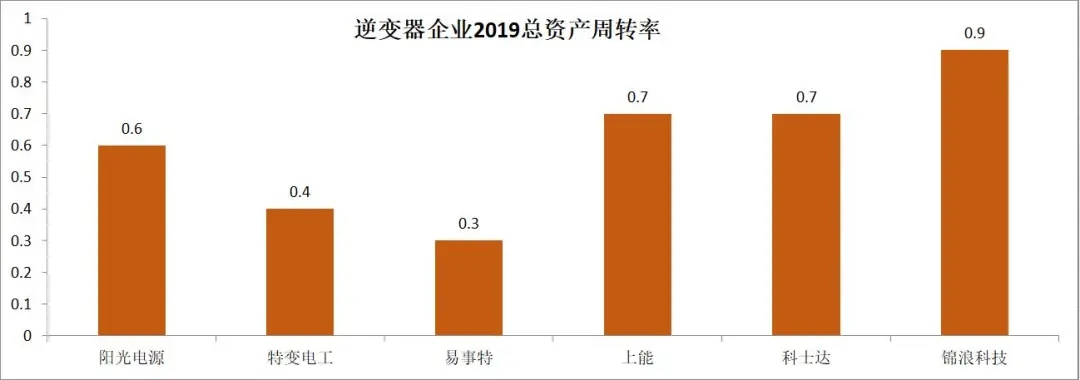

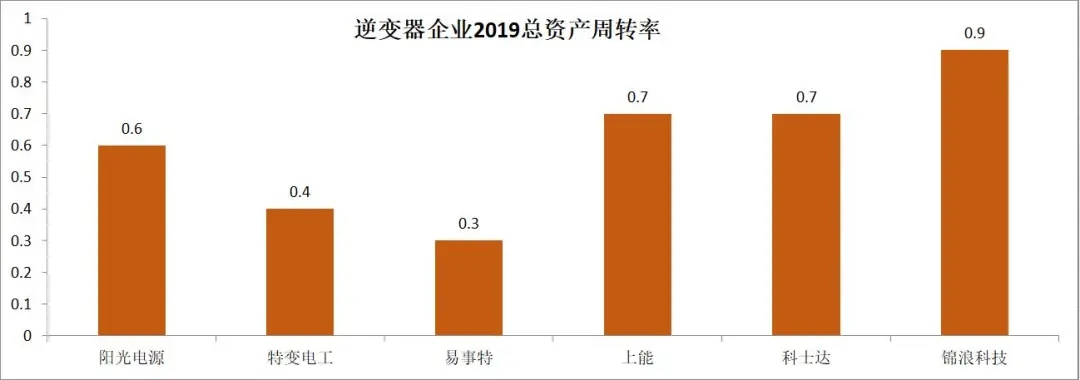

Wood Mackenzie数据显示,2019年年全球逆变器出货126.735GW,同比增长了18%,中国出货超过65%。除了国内市场需求,SOLARZOOM新能源智库逆变器出口报告显示,2019年我国光伏逆变器出口规模达到51.91GW,出口总额23.41亿美元。

特变电工:

报告显示,特变电工营收370亿元,同比下降6.75%;归属于上市公司股东的净利润20.2亿元,同比下降1.44%。业绩变动的原因,报告认为主要归于输变电业务的发展。截至2019年12月末,特变电工国际成套系统集成业务正在执行尚未确认收入及待履约项目的合同金额超过60亿美元。新能源产业方面,公司加强与重点客户的长期战略合作关系,多晶硅战略合作供货协议有效执行,有力保障了多晶硅产品的销售。

阳光电源:

报告显示,阳光电源营收129.57亿元,同比增长25.41%;实现扣除非经常性损益的净利润9.05亿元,同比增长29.40%,基本回到历史最高2017年的水平;经营活动产生的现金流量净额达到24.8亿元,同比增长1,271.29%。报告期内,全球出货量17.1GW,同比增长2.4%,其中国内出货量8.1GW,同比下跌31.9%,国外出货量9GW,同比增长87.5%;2019年储能收入同比增长41.8%,光伏电站系统成业务实现收入79亿元,同比增长35.30%。

易事特:

报告显示,锦浪2019年实现营业总收入11.4亿,同比增长37%;实现归属于母公司所有者的净利润1.3亿,同比增长7.2%。报告指出“并网逆变器”是锦浪2019年营业收入的主要来源,达到10.7亿,在总营收中占比94.2%,毛利率为34.6%,海外出货占比达62.56%,国内出货占比为37.44%,在逆变器出口企业中名列季军。同时,报告显示,锦浪科技业绩驱动因素包括技术更新、产品迭代,公司产品已从2G系列迭代到5G系列。

锦浪科技:

报告显示,锦浪2019年实现营业总收入11.4亿,同比增长37%;实现归属于母公司所有者的净利润1.3亿,同比增长7.2%。报告指出“并网逆变器”是锦浪2019年营业收入的主要来源,达到10.7亿,在总营收中占比94.2%,毛利率为34.6%,海外出货占比达62.56%,国内出货占比为37.44%,在逆变器出口企业中名列季军。同时,报告显示,锦浪科技业绩驱动因素包括技术更新、产品迭代,公司产品已从2G系列迭代到5G系列。

科士达:

报告显示,科士达实现营业收入26.1亿元,同比下降3.85%;实现营业利润3.58亿元,同比增长39.12%;归属于上市公司股东的净利润3.21亿元,同比增长39.38%。在科士达2019年各营业单元中,光伏逆变器与储能业务收入5.92亿元,同比下滑34.7%,出货量3.59GW,同比下降26%,ASP0.19元/W,同比下降15%,主要受国内光伏需求下滑影响,但由于产品结构优化,1500V、逆变升压一体机等产品出货增加,毛利率提升4.7pct至30.5%。

上能电气:

在上能电气最后一份招股说明书中公布了其2019年的财务数据。数据显示,2019年上能营收9.23亿元,同比增长9.0%,归母净利润0.84亿元,同比增长18.32%。招股书显示,公司的收入主要来源于光伏逆变器业务销售,较为单一,主要原因在于公司成立时间短,成立时主要从事光伏逆变器产品的研发、生产、销售,尽管近年来已开发了储能双向变流器(PCS)以及有源滤波器(APF)、低压无功补偿器(SVG)、智能电能质量矫正装置(SPC)等产品,且相关产品销售收入快速增长,但占比仍不高。

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

“水十条”预计拉动GDP增长5.7万亿元2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

“十三五”地热能开发 将拉动投资2600亿元2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16