国务院关于印发《2024—2025年节能降碳行动方案》的通知

午评:原油跌近4% 沪镍、不锈钢涨逾4%

午评:原油跌近4% 沪镍、不锈钢涨逾4% 4月20日,国内期市早盘涨跌互现,能化品多数下跌,原油跌近4%,塑料(6095, -145.00, -2.32%)跌逾2%, PTA(3

4月20日,国内期市早盘涨跌互现,能化品多数下跌,原油跌近4%,塑料(6095, -145.00, -2.32%)跌逾2%, PTA(3412, -64.00, -1.84%)跌近2%;黑色系分化,铁矿(620, 6.50, 1.06%)石涨逾1%;有色金属多数上涨,不锈钢、沪镍(102030, 4320.00, 4.42%)涨逾4%;农产品涨跌不一,棕榈(4674,48.00, 1.04%)油、苹果(7980, 17.00, 0.21%)涨逾1%,鸡蛋(3239, -116.00, -3.46%)跌逾2%。

静待政策利率进一步引导市场利率下行

4月20日,4月LPR报价出炉: 1年期品种报3.85%,较上月下行20bp;5年期以上品种报4.65%,较上月下行10bp。

降准的边际效果相对有限,更多是与财政政策在数量层面上的配合,以及对中小微企业的定向支持;而降息不管对于企业还是政府,都有降低融资成本和债务压力的效果。需要从OMO利率、LPR和存款基准利率三个层面理解政治局会议要求的“降息”。政治局会议要求货币政策更加灵活适度,引导贷款市场利率下行,虽然当前一般贷款加权利率下行幅度超过了LPR下行幅度,但下行幅度相对于2015年仍然较低,我们认为在降成本目标下,LPR报价仍处在下行的通道之中。而通过2020年以来LPR报价的历史,1月份、3月份降准落地、资金利率大幅下行都难以引导LPR下行,后续LPR要继续下行则需要进一步降息,包括公开市场操作利率和存款基准利率。

矿石供应受阻镍铁减产幅度引担忧

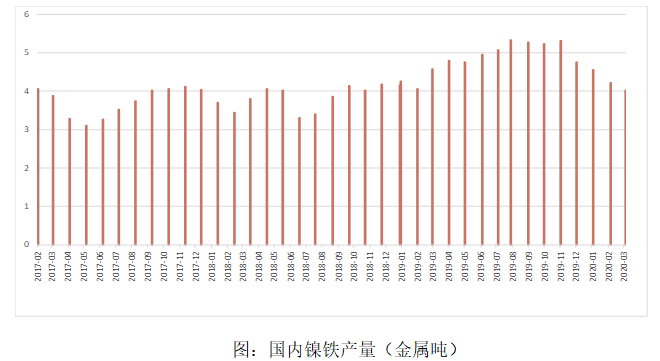

随着菲律宾禁令延长月底,确实会对镍矿石出口形成不利影响,目前估计可能会影响到70%出货量,这无疑会令我国镍矿石供应受到影响。我国国内镍铁厂去年末的囤矿量多少并不一致,仅有个别可以维持至5月。目前市场可交易镍矿货源较少,镍铁厂镍矿库存偏紧,大部分已于4月计划执行检修减产,挺价意愿较强。若禁令持续时间延长,那么对于镍矿持续净消耗的国内来说,从基本面上看,矿端的新闻毫无疑问也会进一步降低了未来的国内镍铁供应预期。国内镍生铁厂靠库存镍矿和去年的利润在困境中苦苦支撑,此前的亏损扩大,叠加矿石供应收紧,价格趋升压力,减产预期更为显著。目前对于4月镍铁的减产幅度的预期,各调研机构有分歧,减产幅度5%-20%不等。

目前市场可能在交易国内镍铁因镍矿库存可消耗时间不长的情况,据Mysteel调研国内32家高镍铁冶炼企业镍矿现货库存,截至4月15日国内中高品位镍矿现货库存总计约1089万湿吨。按照4月预计排产量计算,平均维持国内镍铁冶炼企业约3个月的生产,即维持镍铁生产至7月中旬。若按正常生产所需原料计算,目前现有镍矿库存仅维持国内镍铁冶炼企业2个月的生产,即维持镍铁生产至6月中旬。

因此镍矿石后续跟进补充,尤其是菲律宾能否在5月恢复,对国内镍铁生产影响会比较大,若5月恢复正常出口到货量增加也需要在5月中下旬才能逐渐得到新的补充。而5月中旬前国内的镍铁的供应都可能处在一个相对比较紧张的情况。近期不锈钢厂抬升价格,求购镍铁情况增加对镍铁价格上升形成支持,镍价也对此呈现出一个较为积极的跟进反映。

后续需要注意印尼的镍铁进口

今年本身预期也是印尼镍铁供应增加,而国内镍铁总体下降的此消息彼涨过程。第一季度的国内镍铁减产数据,与进口镍铁的增长幅度也基本相匹配。

不过印尼的疫情发展也较为迅速,虽然在主要产区对于已有项目的的镍铁生产暂未有明显的影响报道,不过,对于新项目的投产节奏还是产生了影响,推迟的供应增量,对于缓解供给端增长压力还是形成了一定支持。但也要看不锈钢国际市场需求变化之下,如果印尼不锈钢国际需求受挫影响,则可能增加对于镍铁向国内的进口,因此目前就判断国内镍铁一定会出现显著不足依然尚早,生产的调整和贸易的变化可能会给交易带来时间差,但最终的供需调整终不会缺席。