国务院关于印发《2024—2025年节能降碳行动方案》的通知

深度报告 | 太阳能电池领军企业 盈利能力筑底回升

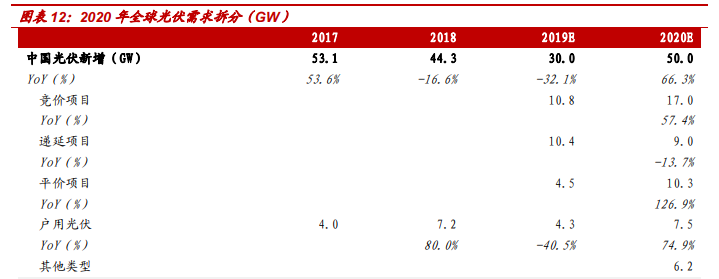

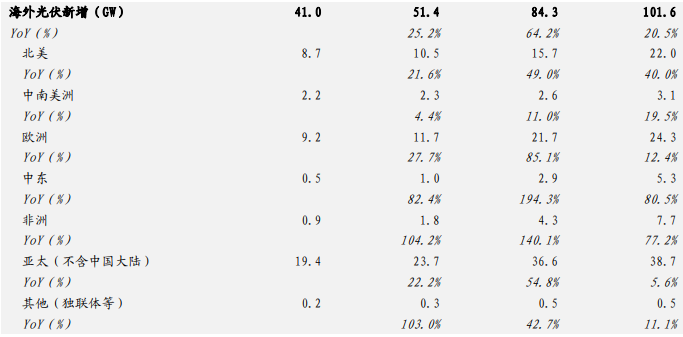

深度报告 | 太阳能电池领军企业 盈利能力筑底回升:需求:平价加速,2020 年需求或达 151.6GW,同增 32.5%。2018 年,全球光伏平均建造成本为1210 USD/k

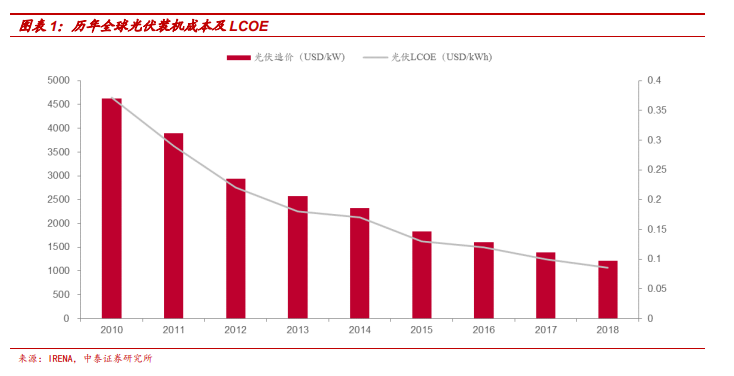

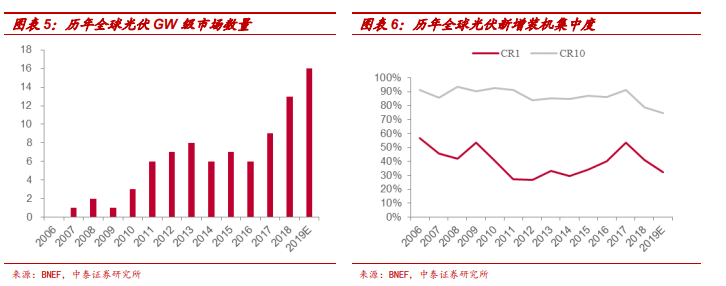

:需求:平价加速,2020 年需求或达 151.6GW,同增 32.5%。2018 年,全球光伏平均建造成本为1210 USD/kW,同降13%,全球LCOE均值0.085 USD/kWh,已经低于欧洲 27 国工业电价和居民电价,平价区域扩大,全球 GW 级市场明显增加,2007 年全球开始出现第一个 GW 级市场,到 2018 年 GW 级达到了 13 个,发展空间广阔。展望 2020 年,考虑到中国 2019 年竞价项目递延以及海外平价区域扩大,预计 2020 年全球光伏需求或达 151.6GW,同增 32.5%。

电池:行业盈利底部,公司非硅成本处于行业第一梯队。电池环节是技术迭代快且资产重的行业,财务谨慎和精益管理型企业制胜。公司核心竞争

力在于通过精益管理维持极高的产能利用率、良率,实现控制成本的目的,2019 年 1-5 月,公司单晶 PERC 电池产能利用率为 98.4%、良品率达96.3%,单晶 PERC 非硅成本为 0.253 元/W,较 2018 年全年均值下降15.7%,处于行业第一梯队。在此基础上,公司产能扩产助力电池板块盈利持续增长,同时研发持续投入,布局电池环节潜在技术方向,巩固电池环节龙头地位。短期来看,当前单晶 PERC 电池价格对应一线企业毛利率约 9%,基本可以判断当前价格处于行业底部区间,供给有所压制,同时2020 年硅片环节大幅扩产,或导致价格下滑,盈利能力或将回升。

公司:主营单晶 PERC 电池,低成本产能扩张助力高增长。公司主要业务是光伏电池,目前产品以单晶 PERC 电池为主,2019 年单晶 PERC 电池营收为 59.10 亿元,在主营中的比例为 96.66%,占比较 2018 年全年占比增加 20.92PCT。目前公司已建成广东佛山、浙江义乌、天津三个生产基地,年产能 9.2GW,同时规划 2020-2022 年底产能分别达到 22/32/45GW,随着低成本产能的投产,公司业绩有望高增。

投资建议:国内 2019 年部分竞价需求递延到今年释放,叠加海外需求畅旺,预计 2020 年全球需求同增 32.5%,电池片价格有望见底回升。我们预计公司 2020-2022 年分别实现净利 10.10、14.06 和 21.16 亿元,同比分别增长72.49%、39.30%、50.45%,当前股价对应三年 PE 分别为 21、15、10 倍,首次覆盖,给予“增持”评级。

风险提示:去补贴化加速带来的市场波动风险;技术更新的风险。

光伏需求:平价接力政策,光伏长景气周期

成本:平价区域增加,光伏逐步进入内生增长阶段

全球平均光伏成本快速下降,平价区域增加。2018 年,全球光伏平均建 造成本为 1210 USD/kW,同降 13%,全球 LCOE 均值 0.085 USD/kWh (折合 0.60 元/kWh),已经低于欧洲 27 国工业电价(0.102-0.301 USD/kWh)和居民电价(0.115-0.382 USD/kWh)。

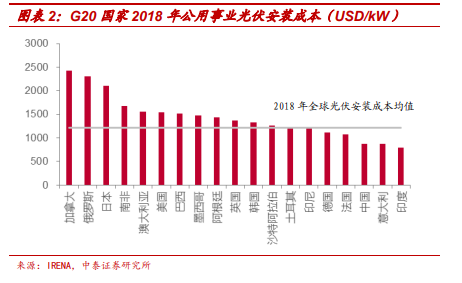

各国安装成本差异不同,平价区域呈现差异。2018 年,G20 国家公用 事业光伏安装成本最高值为加拿大的 2427 USD/KW,最低值为印度的 793 USD/kW,加拿大安装成本为印度的 3.06 倍。G20 国家中安装成本 低于全球平均值的国家有 7 个,这些地区更宜实现平价。

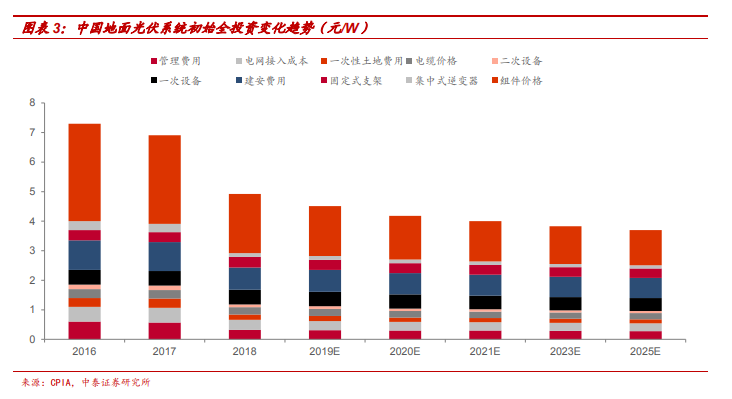

预计中国 2021 年地面电站平价区域扩大 50%以上。2018 年中国地面光 伏系统初始全投资为 4.92 元/W,较 2017 年下降 28.8%,其中逆变器、 管理费用、一次性土地费用、二次设备、组件降幅较大,分别为 53.6%、 43.9%、41.9%、40.0%、33.3%。预计 2021 年地面光伏系统初始全投 资可下降到 4.0 元,届时全国 50%以上的区域可以实现平价(若考虑双 面带来的发电增益,平价区域更多)。

政策:GW 级市场增加,单一市场政策风险弱化

GW 级市场增加,集中度下降,单一市场政策风险弱化。历史回顾显示 主要国家的政策变化会影响全球光伏新增装机,但目前这一趋势在发生 变化:(1)全球光伏新增装机市场集中度减弱,CR1 和 CR10 整体处 于下降的趋势,2006 年全球 CR1 和 CR10 分别为 57%/91%,到 2018 年降低至 41%/67%;(2)全球 GW 级市场明显增加,2007 年全球开 始出现第一个 GW 级市场,到 2018 年 GW 级达到了 13 个,并呈继续 增加之势。

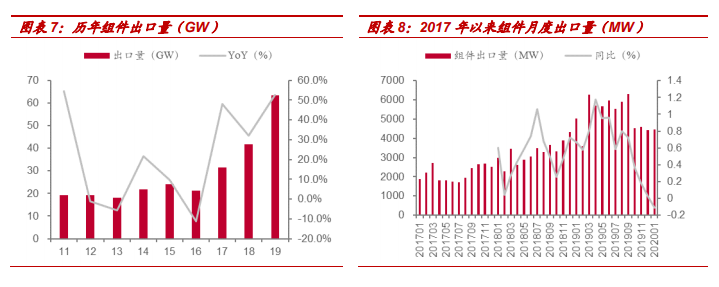

中国光伏制造业供应全球,国内政策影响边际弱化。2018 年,中国多 晶 硅 / 硅 片 / 电池片 / 组 件 产 量 分 别 为 25.9 万 吨 /107.1GW/85.0GW/84.3GW , 分 别 占 全 球 产 量 的 58.1%/93.1%/74.8%/72.8%,除了硅料环节还需要进口之外,其余环节 均开始供应全球,国内市场的政策影响在边际弱化。比如,2018 年 531 以后,由于国内市场需求下滑,中国出口出现井喷式地增长,2H18 光 伏组件出口 22.0GW,同增 57.9%,而到 2019 年光伏组件出口进一步 提高到 63.5GW,同增 52.6%。

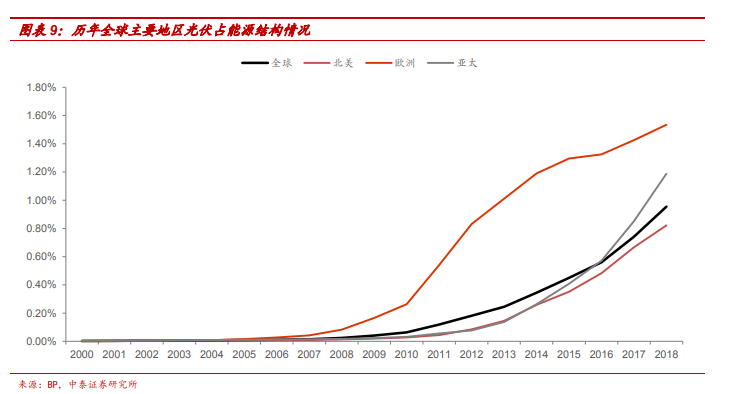

需求:全球光伏渗透率极低,增长潜力大 全球光伏渗透率不足 1%。2018 年全球光伏占能源消费比例为 0.95%, 较去年同期增加 0.21PCT,其中,北美、欧洲和亚太占比分别为 0.82%/1.53%/1.19%,分别同增 0.16/0.11/0.34PCT。

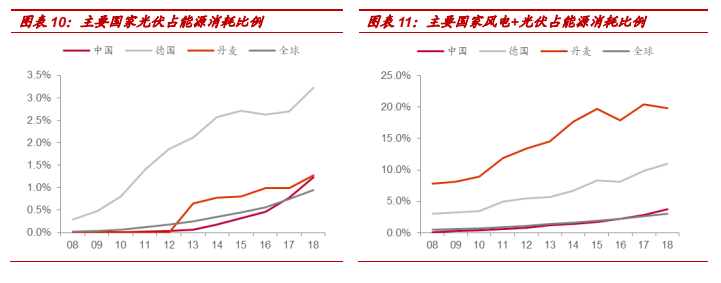

中国光伏渗透率约 1%。2018 年中国光伏占能源消费比例为 1.23%,较 去年同期增加 0.45PCT,而德国、丹麦占比分别为 3.23%/1.27%,分别 同增 0.53/0.28PCT。2018 年中国光伏和风电占能源消费比例为 3.76%, 较去年同期增加 0.91PCT,而德国、丹麦占比分别为 11.02%/1.9.80%, 分别变化+1.13/-0.64PCT。

2020 年全球需求或达 151.6GW,同增 32.5%。考虑产业链价格下跌, 海外平价区域扩大,预计 2020 年海外需求或大 101.6GW,同增 20.5%, 加上国内 50GW 装机,全球需求约 151.6GW,同增 32.5%。

光伏电池:行业盈利底部,低成本产能扩张助力增长

行业趋势:高效化仍是主线,财务谨慎和精益管理型企业制胜

电池环节复盘:龙头迭代变迁。回顾光伏发展历史,2006-2018 年光伏 电池环节共有 4 家公司登顶全球龙头,龙头出现多次更迭,比如 2006 年全球电池龙头尚德目前已经排名 5 名之外。

电池环节龙头变迁原因:技术迭代快+资产重,财务谨慎是电池厂商核 心竞争要素之一。从技术迭代角度看,由于属于泛半导体产业,电池技 术迭代不仅仅包括“渐变”(比如 PERC 叠加 SE),还包括“突变” (PERC 取代 BSF),PERC、异质结等电池占比迅速提升并侵蚀 BSF 份额,2016 到 2019 年 BSF 市场份额由 88%下降到 39%。从资产属性 角度看,资产越重,技术迭代的影响越大,2018 年光伏单 GW 投资为 4.2 亿元,是光伏主产业链中投资强度最高的环节,一旦固定资产建成 后出现技术迭代,将会导致企业盈利模型崩塌。因此,财务谨慎的电池 片经营持续性得到保障。

首页 下一页 上一页 尾页-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

低端过剩严重 锂离子电池行业面临洗牌2024-08-16

-

石墨烯或颠覆手机锂电池 3年内有望普及2024-08-16

-

国内最全电池管理系统厂家名单梳理2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

超级电容+电池:满足电网新需求2024-08-16

-

Direct Wafer多晶PERC电池效率达19.9%2024-08-16

-

淮安骏盛新能源电池生产基地开启奠基2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16