国务院关于印发《2024—2025年节能降碳行动方案》的通知

中环的投资逻辑

中环的投资逻辑:中环和隆基是光伏单晶硅片行业的双寡头,2018年惨烈的531洗牌之后硅片环节可以说是竞争格局最为清晰的环节,在2017年的时候一个组件采购员去市场上采购单晶硅片可能

:中环和隆基是光伏单晶硅片行业的双寡头,2018年惨烈的531洗牌之后硅片环节可以说是竞争格局最为清晰的环节,在2017年的时候一个组件采购员去市场上采购单晶硅片可能能找到20家厂商,然而2018年531之后这个数字下降到了5家,其中又以中环和隆基大约占据了70%的份额。

(来源:微信公众号“计然资产研究院”)

并且这两家在去年底到今年初都公布了大规模的扩产计划,产能扩张力度明显高于下游需求,其原因就在于他们为了保证自身能维持稳定的利润而新进入者利润微薄,必须控制行业处于产能过剩状态,在必要时刻通过降价来阻止新竞争者的进入,从而构筑企业的高护城河。

当然这两家都是很优秀的公司,然而从投资的角度来说,市场对隆基已经有比较充分的认识,反倒是中环市场对其存在部分偏见,中环的投资逻辑来自于自身的边际改善带来的业绩增长和市场偏见带来的价值重估,接下来我具体聊聊这两个方面。

1、边际改善主要来自于几个方面:

1)新增产能大幅释放

2)成本下降带动毛利提升

3)单晶硅片涨价预期

从产能释放对比隆基看到在双寡头的格局中中环的产能17年时仅有隆基的一半,而在18年中环由于投建的内蒙古23GW单晶硅片技改项目基本完成产能已经几乎赶上隆基,根据终端调研,一线厂商订单已经排到四季度,销量基本不成问题。

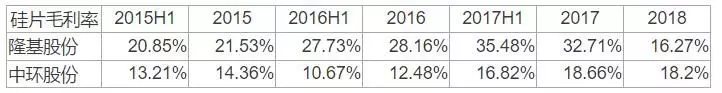

对比中环和隆基的单晶硅片业务的毛利率,发现中环的毛利率一直低于隆基的毛利率,这也是很多人不看好中环的原因,然而我们经过研究发现19年中环在毛利率方面会有一个明显的边际改善。

毛利率改善的原因主要来自于低成本硅料的替换和新建低成本产能的释放。

在主营成本中,多晶硅料成本占比约为60-70%,电力成本约为10%,其余成本约为20-40%。

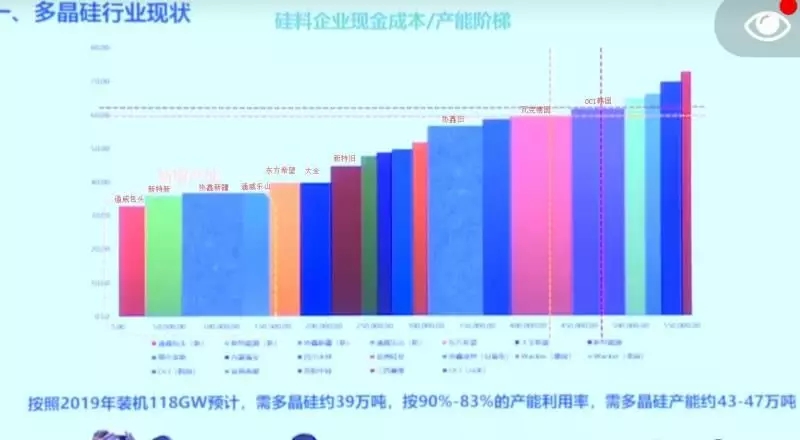

中环硅料采购价如图所示,与国内多晶硅行业对比其采购均价要高出10-15%,此前中环的多晶硅料采购来源主要来自于REC OCI,海外致密多晶硅料的纯度更高因此价格也更高。2017年中环和协鑫签订战略协议,在上游原材料采购上进行深度合作,19年协鑫为中环供应硅料后原材料成本将会有一个比较明显的下降。

从2019年3月行业披露的硅料企业成本图中可以看出目前保利协鑫内蒙古基地投产的多晶硅料生产成本已经低于4万/吨,除通威包头新产能外几乎为业内最低。

中环原先的7GW的产能确实盈利能力不高,但是2018年投产了内蒙古四期23GW产能之后,利润贡献主体已经发生了转移。

年报截图中可以看出内蒙古中环协鑫光伏材料(中环光伏四期23GW的主要经营主体)18年贡献了4个多亿的利润,净利率在18年这种极端情况下还能达到6.64%,而7GW的老产能(实施主体为中环光伏材料有限公司)18年仅贡献了1485万净利润,新产能的盈利能力很强。

除原材料成本下降以外,生产过程中的单位员工成本也在下降,2017年到2018年公司生产人员从5518增加到5930,然而产能从7GW增加到28GW,系中环内蒙古四期光伏材料厂房采用工业4.0装置,导致人力成本大幅下降,自动化水平提升。

中环之前采购的晶盛机电的单晶炉在长晶上技术有领先优势,现在每炉长晶达到3吨,理论目标可以做到4吨,原先购买的单晶炉就是为大容量准备的,之后的设备更新成本也较低,单炉容量提升表明所需单位硅料成本仍将下降。

2018年中环的硅片毛利率已经超过隆基2%,经营边际改善明显。

其三是单晶硅片涨价预期,涨价的原因来自于下游PERC电池的大幅扩产导致的上游硅片环节紧缺

根据各方调研纪要的信息汇总,今年将要投产的perc电池产能达到80-90GW,而单晶硅片今年的产能为70GW左右,硅片产能小于perc电池的产能

perc电池毛利高达30%以上,也可以承受单晶硅片的涨价。

对于硅片环节来说目前隆基硅片单片净利约为3-4毛,若价格每上调0.1元/片,折合扣税后价格上调0.088元/片,单片净利润增长可达25%,涨价将带来显著的利润增长。

2、市场偏见带来的价值重估

截止到2018年,中环的产能和隆基已经相差无几,后面两家也在你追我赶的扩产。隆基目前的市值为880亿,而中环目前的市值不到300亿,作为硅片行业的双寡头,中环在市值对标上还有充分的空间。

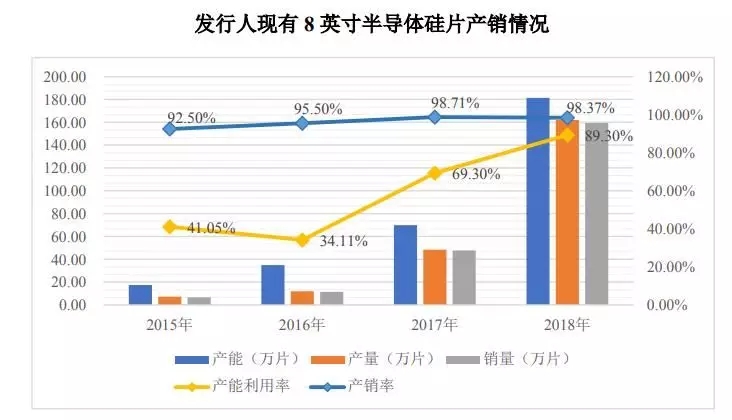

除了光伏之外,中环的另一块主要业务 半导体硅片也将于2019年迎来一个产能投放期,17年以前中环的半导体业务主要是区熔硅片,6英寸以下为主,用于制造大功率IGBT器件,17年募投8英寸区熔法硅片项目,18年开始逐渐放量。

从《定增反馈意见公告》中可以看到2018年区熔8寸半导体硅片出货量为160万片/年,相比2017年增长约300%

根据披露订单2019 年第二季度供货的 8 英寸产品数量为 80 万片左右,预计全年出货量乐观,一季报会议纪要中也披露半导体材料业务在春节放假情况下收入约达4亿,全年至少达16亿,净利率可达20%。

公司的区熔硅片已经做到全球第三,国内第一,除8寸区熔硅片外中环也在募投8寸直拉硅片,用于集成电路wafer的制造,由于在光伏单晶上有直拉技术的积淀,中环在半导体8寸直拉硅片已在投产中,12寸将在2020年后贡献收入。(新进展!中环G12单晶硅棒首批产出,2020年大部分产能已锁定)

很多人质疑中环是国企,经营能力低下,2018 年9月6日中环股份董事会 通过了其股权激励方案,方案非常特别的采用了超额业绩提成式,也就 是直接提取超额利润的一部分奖励给激励对象,而且超的越多提成比例越高。

中环激励70%以上导向技术性型人才,将员工薪酬与企业盈利结合在了一起对员工有很大鼓舞。

总结一下,中环的光伏和半导体双量价齐升。当然中环也是有很多问题的,比如财务费用居高不下,与资本市场缺乏沟通,光伏电站业务拖累等,但从投资的角度我们仍需辩证地去看待。

原标题:中环股份之偏见重估

上一篇:五大发电18年 五兄弟命运各异

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16