国务院关于印发《2024—2025年节能降碳行动方案》的通知

特殊时期的投资机遇 光伏版块为何涨个不停?

特殊时期的投资机遇 光伏版块为何涨个不停?:节后复盘以来,光伏版块涨幅大概是最亮眼的,在大盘跌停的情况下,光伏个股就已表现出明显的抗跌性。而随着指数反弹,2月12日出现了光伏版块大

:节后复盘以来,光伏版块涨幅大概是最亮眼的,在大盘跌停的情况下,光伏个股就已表现出明显的抗跌性。而随着指数反弹,2月12日出现了光伏版块大面积涨停的奇迹,而随后几日,光伏版块依旧恒者恒强,疫情之下的逆行者。光伏股票行情明显领先于大盘。

(来源:微信公众号“光伏测试网”作者:testpv)

疫情之下,光伏版块为何涨个不停?

1.国内新增装机预期信心满满

整个版块上涨,莫过于投资者对行业未来的乐观预期。

自5.31新政以来,光伏行业几乎无时无刻不胆战心惊。经历了2017年创纪录的53GW后,国内光伏新增装机差到极点,尤其是19年仅30GW的增量让光伏版块行情在19年年末降到冰点。平价压力下,所有企业都无法预期自己的未来。IHS 对全球2020年142GW新增装机预测时,行业基本上是半信半疑的,这一半的“信”大多都把希望寄托在海外市场的爆发上。

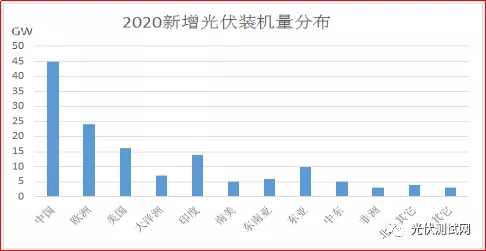

1月8日,TestPV认为全球142GW新增装机分布应当是这样的:

然而,从2017年53GW到2018年44GW,再到19年30GW,平价和欠补的大棒下,谁会相信2020年会有国内45GW新增装机量呢?

时间能说明一切,仅仅1个月时间,各大分析机构和投资商纷纷认为,今年国内45GW新增是可期的。

昨日方正电新2020年光伏行业利润分析报告一文给出三大理由,对此作了深刻的点评:

2020年行业政策将具备更好的连续性;

2020年项目实施时间比较充足,年底前顺利并网的概率更大;

2019年还有大量项目会结转延续到2020年并网;

从行业政策的角度来说,为了摆脱各地未批先建、补贴不足等压力,有关部门尝试了各种思路,可以说是煞费苦心,但每年都会有新的问题出现,让能源局每年的规划也变得极不靠谱。2019年的新政策将项目细化为竞价、平价、标杆电价及固定补贴等多种形式,让新建规模在补贴总额范围内得到了很好的控制。政策效果达到预期,但由于政策过于细化,一方面导致政策出台的时间偏晚,行业没有足够的时间去分析、消化政策并安排年度计划,另一方面也导致补贴总额浪费。

从项目实施周期来说:2020年行业将延续去年的政策,有关部门只需在去年的政策范围内安排补贴总额分配,安排各地竞价计划上报,不仅省去了政策出台的时间,各地也已积累足够的经验去来落实政策。目前看来,即便考虑疫情的影响,今年的平价、竞价、户用总体安排至少能比去年提前两个月下达!

两个月对于行业安排设计、选址、采购、建站和并网将是大大的利好!

从去年结转项目来说:19年的竞价政策,似乎在出台之初就预想好了项目结转。根据政策,以季度为节点,来不及在年底并网的项目计划,每延迟一个季度,补贴下降0.01元。在年中出台政策时就明确了来不及建设的项目在下一年度的补贴政策,2020年的3.30、6.30又将重现

此前,曾统计预期遗留的竞价上网项目有8GW左右,方正电新报告认为加上平价项目,结转项目就有11-13GW。

由此,近期多家咨询和投资机构都已明确预期:2020年光伏新增装机量可达40-45GW。更积极的预测包括2月5日能源局官网信息:中电联认为今年新增光伏将超过50GW。

在历经了两年的大幅下调之后,光伏这个新能源概念白马,已经把投资机构憋了很久。行业对2020年国内新增光伏装机量的积极预期,必然导致投资机构对光伏产业的兴趣增加。

2.对全球光伏装机的积极预期

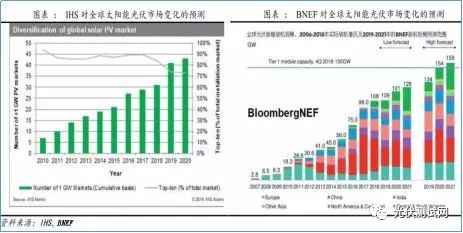

在1月份中国国内市场增量预测尚不明确时,IHS 给出了全球142GW的新增装机预测,这是建立在2019年全球光伏市场增长和全球应对气候变化危机基础上的合理预期。

2019年,尽管中国仍保住了全球第一装机量大国的排名,但下滑幅度对行业信心的打击是巨大的。好在海外市场百花齐放,欧洲新增装机翻翻,美国增长30%,印度增长平稳,东南亚增长势头明显,还有南美、澳洲、中东及北非地区等。可以说2019年光伏行业能维持继5.31新政后的行情复苏,光伏股票在2017年三季度见底后的逐步反弹,海外市场功不可没。

2019年除了海外地区的装机量增长之外,各地区应对气候变化的压力带来的政策预期也是很明显的:欧洲通过了《欧盟绿色协议》,美国更多的州和城市加入气候中和或零碳城市计划,美能源署预期今年光伏将增长30%,澳大利亚山火引发的气候危机讨论,中国、印度作为全球最积极部署新能源,却同时承受着全球最大碳排放国的尴尬,美国《光伏保障措施中期复审报告》认为关税并未对本土制造带来积极的推动……

种种迹象让IHS 和BNEF都对2020年全球光伏市场做出了积极的预期。

IHS预测2020年全球光伏需求为142GW,相比2019年约增长15%。(悲观预期131GW,乐观预期156GW)

BNEF预测2020年全球光伏装机下限为121GW,相比2019年增长11%;上限为154GW,相比2019年增长15%。

如果全球2020光伏市场能继续增长,那么加上国内新增装机量的预期,对于中国光伏企业来说,2020年将不仅是重复三年前2017年的辉煌,还有投资回报率的大幅回升。

3.行业回报将出现拐点

2020年中国光伏行业迎来出货量巨大增长的同时,还将迎来投资回报的巨大增长。

自从有了中国光伏产业,行业就从未停止过降本的节奏,纳斯达克上市的中国光伏企业似乎永远也回不到当初的股价了。上市公司的财报体现的营业额上升幅度远远跟不上利润率下降的步伐,不少公司即便出货量翻倍,利润总额却是在下降,有些企业如金刚线厂家甚至还会出现亏损,其根本原因就是价格降得太厉害。

但2020年的光伏产业,价格下降的幅度将会出现拐点。

根据昨日发布的☞☞方正电新2020年光伏行业利润分析报告,2020年光伏材料价格将有触底的趋势,部分环节或将面临供需带来的价格反弹。

报告指出,今年组件价格跌幅将会趋缓,过去三年每年每瓦成本降低0.4元的历史不会重现,未来三年每年的成本下降可能只有0.1元左右,价格降幅也基本雷同,每年5%-6%。

非硅材料成本中,玻璃、银浆等材料成本比较刚性,下降空间也比较小。

硅材料成本中,过去四年硅片的快速下降主要是得益于金刚线切割、拉晶技术改进以及硅料价格的下降,未来的下降空间也不是太大,单晶硅片已经连续一年多没有降价。

硅料成本中,从2017年起新增的硅料产能已经基本投产,未来一年半内,硅料供给端的冲击几乎为零。近期韩国OCI,也是多年来中国进口硅料的最大来源,宣布由于☞☞持续亏损退出太阳能级多晶硅料的生产,约影响4万吨硅料供应,占全球硅料供应的10%左右。需求的持续增长伴随供给端的出清,硅料的供需格局相比于19年将大幅好转。最新签订的☞☞《中美贸易协议》计划将增加进口美国多晶硅料,而美国Hemlock、Wacker、REC工厂都是10年前建设的,其成本也无法和中国新增硅料成本抗衡,进口价格必然偏高,在此带动下,行业甚至不排除硅料价格上行的可能。

未来光伏组件价格或仍将下滑,但将来组件的竞争将更多地集中在技术领域,如更高功率、更大硅片、更低衰减等,单凭材料成本和制造成本来竞争已经很难,而高效产品技术带来的将不再是组件单价的下降,相反,每瓦价格还会由于更高效导致可能上升。未来光伏装机的成本将更多地体现在系统分摊成本的下降上,如每瓦的用地分摊成本、每瓦的平衡系统分摊成本等。

伴随着每瓦材料、设备成本和价格的企稳,国内、国际装机量的增长将直接带来各企业随出货量增长而明显增长的销售额、利润额和营业收入。

当一个行业价格下降有限、利润率平稳、销售量却会明显增长的时候,还有什么是投资机构不青睐的呢?

在这样的背景下,2020年的光伏股票,不涨也难啊!

4. 饕餮盛宴下,谁是白马黑马?

5.31新政后,几乎所有的光伏股票都跌到底部。但随着全球光伏装机量的增长,有些企业又开始复活了。表现得最抢眼的莫过于硅片、电池、玻璃等中国垄断性企业。

由于双反等贸易保障政策的影响,组件厂由于生产技术简单,投资容易,基本上都在谋求海外产能扩张,但产业链中的硅料、硅片和电池制造环节却很难离开中国市场。TestPV此前对“美国制造”、“印度制造”的前景分析中也指出,美国和印度更多的是新增了很多组件制造企业,其核心原材料电池,仍然依赖进口,这也是为何美国《关税保障中期复审报告》和印度媒体对印度关税政策分析中所担心却又无奈的。

在此背景下,即便中国国内新增光伏装机量连续两年出现了大幅度的下滑,中国的电池企业、电池设备企业、硅片企业、硅料企业却从未停止扩张的步伐。在股市上表现得最明显的莫过于隆基、中环、通威和设备企业迈为、捷佳伟创、帝尔激光、先导智能、营口金辰等。此外,光伏玻璃制造商也是中国独大,独孤求败,过去两年中光伏玻璃企业如亚玛顿、福莱特、信义,其股价涨幅明显高于光伏其它同行,甚至市场份额不大的秀强玻璃、金晶玻璃等近期也涨幅居前。

一些深耕海外市场的上市企业,如阿特斯、晶科、锦浪等,受益于海外市场,股价涨幅也很明显。

尤其是近期锦浪的表现,在逆变器行业上市企业中堪称一支奇葩。因为在整个光伏版块中,也就以国内市场为主的EPC、电站投资开发企业和众多逆变器企业由于国内行情的不景气而影响了版块的涨幅了。

而这些以国内市场为主,并影响光伏版块整体涨幅的企业,就将是下一轮引领光伏版块上涨的主力军。

这批主力军中,谁是目前涨幅一般,离5.31新政前股价高点尚有距离的白马、黑马?

原标题:疫情中的投资机遇,光伏版块为何涨个不停?

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

内蒙古风电项目陆续投运 今年装机将达2298万千瓦2024-08-16

-

甘肃肃北县累计完成风电装机24.95万千瓦2024-08-16

-

“水十条”预计拉动GDP增长5.7万亿元2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16