国务院关于印发《2024—2025年节能降碳行动方案》的通知

从硅料供给和OCI产能退出看通威新规划意义

从硅料供给和OCI产能退出看通威新规划意义:1.硅料供应将进入中国主导模式1.1 成本优势塑造我国多晶硅产能护城河经过了2015~2017连续三年的快速发展后,在全球光伏平价上网趋

:1.硅料供应将进入中国主导模式

1.1 成本优势塑造我国多晶硅产能护城河

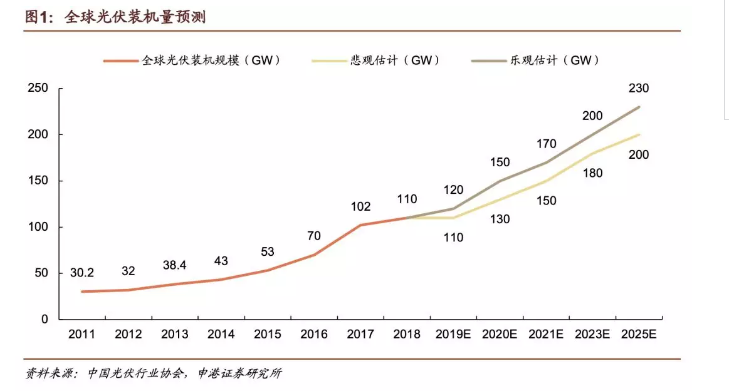

经过了2015~2017连续三年的快速发展后,在全球光伏平价上网趋势的压力下,2018~19年光伏新增装机水平进入平台期。随着东南亚新兴光伏市场步入快速增长时期,欧盟各成员国努力实现2020年具有约束力的国家可再生能源目标,我国光伏政策提前落地、项目建设进度加快,2020年全球光伏产业发展速度将加快。

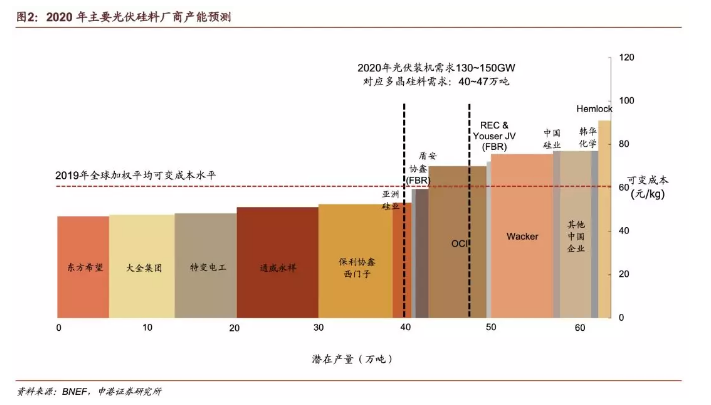

我们预计2020年全球光伏装机量预期将为130~150GW,基于以下假设,我们预测2020年全球多晶硅料需求为40~47万吨。

2020年薄膜组件占比将达到5%,单晶比例将会上升,预计单晶硅组件占比将达到64%,多晶组件占比31%。

生产单晶组件所需致密料3g/W,多晶组件消耗硅料3.5g/W,加权后得出硅料平均消耗量3.2g/W。

经过计算,我们预测2020年全球多晶硅料需求为40~47万吨。

按照2019年各厂商可变成本高低对有效产能进行排序,OCI和Wacker两家海外大厂位于需求区间的边缘。二者虽然具有高水平产品质量的优势,但由于生产成本的限制,在光伏平价时代即将全面到来、硅料仍然面对较大价格压力的今天,面临被市场淘汰的危机。

多晶硅料生产有着非常显著的后发优势特征。由于硅料生产技术的不断进步,以及近期硅料龙头扩产对于低电价区域的选择,使得我国硅料大型龙头企业在技术和生产规模上具有成本优势。当前部分老产能由于技术路线限制,正在加快进行产线的升级,而部分小型企业由于技术水平、流动资金等条件受限,致密料生产能力有限,成本居高不下,利润空间微薄,同样面临退出市场的风险。

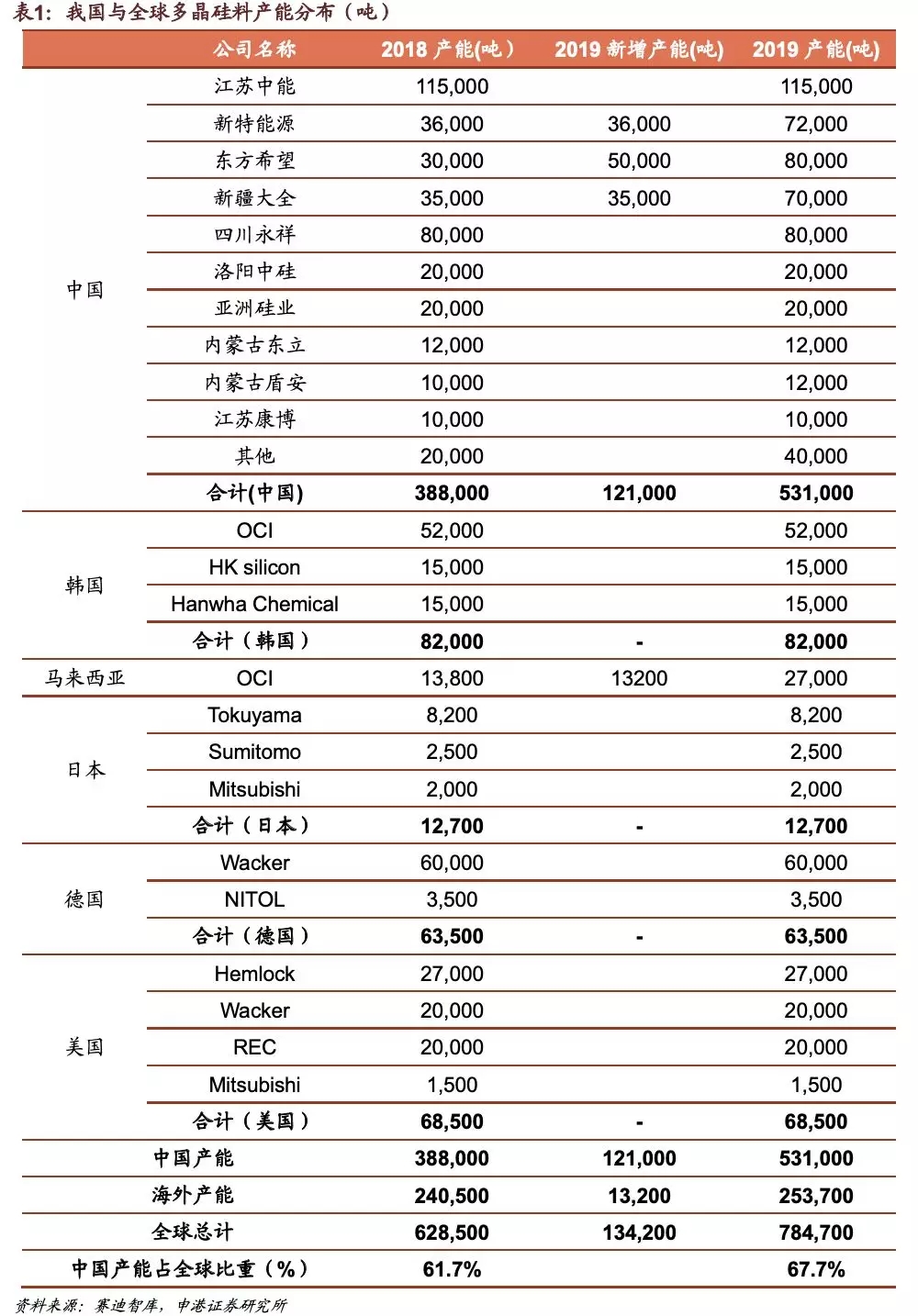

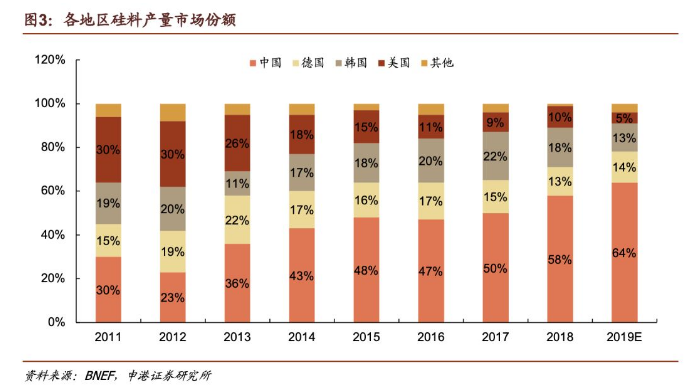

随着我国多晶硅料产能的不断增加,而且新建产能以内蒙古、新疆、四川等低电价区域的低成本产能为主,不断提升供给端竞争力,我国占全球多晶硅产能比例已经从2018年的61.7%提升至2019年的67.7%。随着OCI等海外产能的退出,这个比例还将继续提升。

2019年全球硅料厂商加权平均可变成本水平在61元/kg左右,其中我国通威、大全、东方希望等硅料龙头厂商可将其控制在52元/kg以内,预计2020年全球平均可变成本将会下降至53元/kg,我国头部企业最低可达到40元/kg以下。持续的降本能力,是我国多晶硅产业能够不断做大做强的基础。

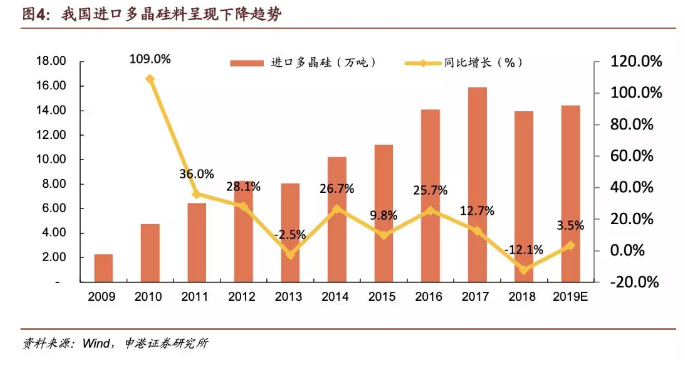

我国多晶硅进口比例正在不断降低。从进口占比角度来看,早期由于高纯硅料提取技术壁垒较高,同时海外企业拥有专利技术保护,国内产能有限,硅料大量依赖进口,且进口数量随着需求量的增加逐年增加。

然而随着技术壁垒被打破,国内产能逐渐爬坡,虽然我国光伏装机量逐年攀升,对硅料的需求量亦不断增长,但进口量却有所减少,逐渐实现国产替代。

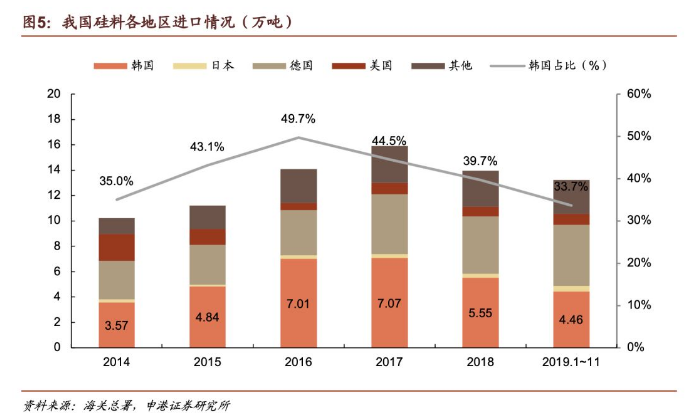

海外多晶硅料产能以德国和韩国为主,德国Wacker、韩国OCI产能长期位于全球前三位,我国进口硅料中,从韩国进口比重最高在2016年达到49.7%。但在国内低价产能快速扩张背景下,韩国硅料生产成本居高不下的劣势凸显,在价格竞争中处于不利地位,进口份额大幅缩水,2019年前11个月占比降至33.7%。

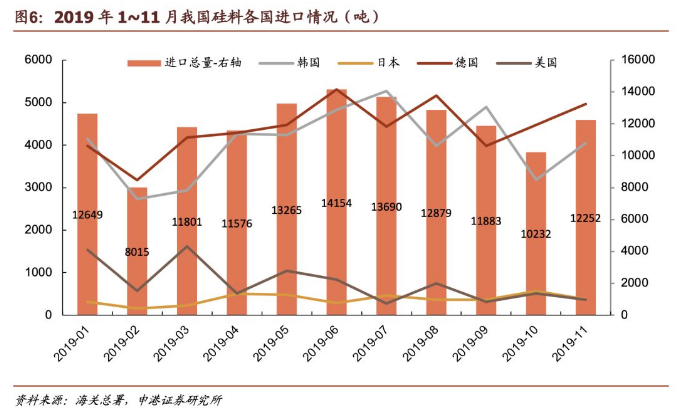

OCI关停韩国工厂导致韩国进口硅料数量大幅减少,导致国内供给市场缩减。尽管我国进口硅料来自韩国的比例正在缩小,但从绝对值数量来看依然不少,平均单月进口量约4000吨。我们认为随着OCI韩国群山产能的退出,韩国出口光伏级多晶硅优势将丧失,未来这部分市场将由中国厂商占据。

1.2供需双重推动硅料价格回升

近两年硅料生产技术不断改进、成本优化,同时产能快速扩张,硅料价格持续下降。目前国产多晶用菜花料市场均价在51元/kg,致密料市场均价73元/kg,2018年菜花料价格下跌35%,致密料下跌39%。伴随着产能由多晶向单晶的转移,2019年菜花料价格相对2019年初73元/kg的市场均价下跌30.1%,相对2018年初下跌57.5%。

首页 下一页 上一页 尾页上一篇:异质结:颠覆与被颠覆

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16