国务院关于印发《2024—2025年节能降碳行动方案》的通知

【深度报告】光伏产业链之光伏组件行业深度研究

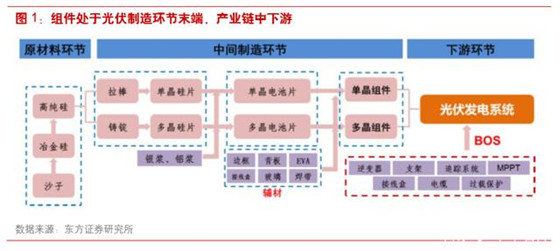

【深度报告】光伏产业链之光伏组件行业深度研究:光伏组件环节属于光伏制造产业链最末端,处于产业链中下游,主要任务是完成光伏发电单元的封装并销售给下游客户。组件上游是单多晶电池片,下游

:光伏组件环节属于光伏制造产业链最末端,处于产业链中下游,主要任务是完成光伏发电单元的封装并销售给下游客户。组件上游是单多晶电池片,下游是光伏发电系统。组件环节是将具有发电能力的电池片通过串并联的方式密封成组件,即保护了电池片,也便于户外安装。和上游不同的是,虽然组件的性价比(高效率低成本)是核心要素,但其使用寿命、衰减和可靠性等也同样重要。

行业简介:光伏制造链末端,渠道价值高于生产附加值

光伏制造链末端,渠道销售兑现上游价值

光伏组件环节属于光伏制造产业链最末端,处于产业链中下游,主要任务是完成光伏发电单元的封装并销售给下游客户。组件上游是单多晶电池片,下游是光伏发电系统。组件环节是将具有发电能力的电池片通过串并联的方式密封成组件,即保护了电池片,也便于户外安装。和上游不同的是, 虽然组件的性价比(高效率低成本)是核心要素,但其使用寿命、衰减和可靠性等也同样重要。

客户相对分散,2C属性更强,销售能力凸显。与上游产品“B2B”的销售模式不同,组件的客户主要为 EPC 建设方和电站业主,市场更佳分散,中小型业主相比厂商显著更多;上游产品的销售 主要以价格导向,通常能维持价格在供需边际上的动态平衡;而组件销售“2C”属性更强,更考验 厂商的渠道销售能力,不同市场和不同客户的产品价格也有所不同。

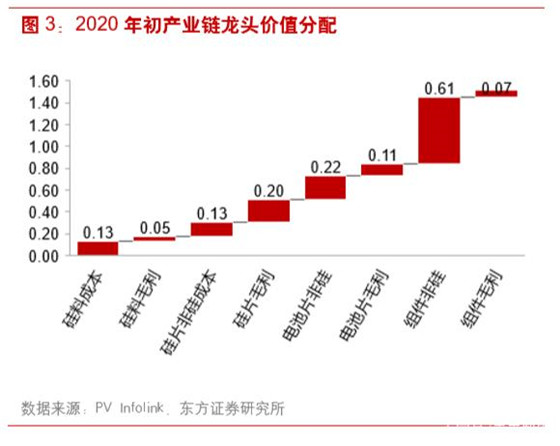

组件本身创造盈利有限,主要兑现上游价值。目前,现货价格下单一组件环节已基本无法实现盈利, 利润主要集中在产业链上游环节,这也导致目前基本不存在独立的组件厂,均以一体化的形式存在。 因此组件环节更多是作为一个光伏产品销售的渠道,以组件形式兑现上游产能创造的利润。

组件厂商掌握终端市场,经营相对上游稳定。从产业链业态来看,组件厂商直接面对市场,长期形 成一定的品牌和渠道能力,对市场变化更为敏感,盈利波动更小;中上游的多晶硅、硅片和电池片 第三方厂商则属于产业链配套环节,当供需偏紧时能够获取高额利润,如 2017 年的单晶硅片和 2019H1 的 PERC 电池,而当供需反转时对盈利能力考验较大。同时上游存在不同程度的后发优 势,龙头历经多次更迭,而领先的组件厂商在近年来趋于稳定。

长期维持完全竞争,平价+超配打开需求天花板

供给端长期过剩,集中度缓慢提升

组件环节长期处于稳定的供过于求。首先从名义产能来看,组件环节的产能是四大光伏制造环节中 最大的,且长期存在产能过剩情况。虽然根据 PV Infolink 预测,2020 年电池片产能将超过组件, 主要是因为 2019Q3 大量 PERC 产能投产,行业仍处于老旧产线出清阶段,预计实际有效产能将 小于预测,即组件环节仍将保持长期的产能充裕。其次从产能结构来看,多晶硅环节的高电价地区 停产产能、硅片环节的大量多晶硅片产能和电池片环节的老旧产能都属于名义无效产能,即使出现 阶段性短缺,其启停成本高,也难以贡献正现金流;而组件环节的主要成本来自于原材料,启停方 便,无效产能少;而造成厂商差异化的人工、折旧等占比较低,成本差异难以拉开;两者共同导致 其长期过剩。

光伏组件符合完全竞争市场的四个特点:

1) 供给格局相对分散。组件环节出货较为分散,即使是出货量最大的龙头晶科能源,其 2019 年 出货量占比预计也不超过 10%,行业 CR10 约为 50%,与电池片环节基本持平,显著低于多 晶硅和单晶硅片环节。

2) 产品相对同质。单晶 PERC 组件是目前主流产品,各家的量产效率、品质和价格都较为接近。 组件最后输出的为同质化的电力,因此各厂商组件产品相对同质。

3) 技术壁垒和启停成本低,厂商进入较为自由。主要成本来源于原材料,设备折旧和人工占比低, 导致产能启停对于需求变化反应迅速。

4) 信息完备透明。市场报价竞争充分,产业链上下游价格和各厂商盈利情况非常透明,不存在信 息差获利机会。

组件环节的集中度呈现缓慢提升态势。从全球组件出货量 CR10 的变化来看,2015 年约为 48%, 2019 年将上升至 59%;从龙头市占率来看趋势更加明显,2011 年晶硅组件出货量第一尚德市占 率仅为 6.5%,而 2018 年龙头晶科出货量占比已上升至 10.7%。未来,我们认为组件的集中度仍 将会维持缓慢提升态势,主要原因在于过去光伏装机补贴驱动,政策周期波动较大且难以预测,导 致阶段性的产能紧缺时常出现,而组件启停成本低,中小型组件代工厂仍有一定生存空间;而随着 平价上网的渐行渐近,装机内生驱动,由收益率和消纳空间决定的装机量增长更为平稳,大型组件 厂商的产能规划和出货更具可预见性,小型组件厂几无生存空间,预计 2023 年组件 CR10 将上升 至 70%。

平价趋近打开空间,超配主流放大需求

光伏发电渗透率偏低,平价来临打开需求天花板。光伏累计装机在过去 20 年里实现了 45%的复合 增速,并成为了全球新增装机中占比最高的能源类型。但从存量来看,截止 2018 年全球光伏装机的占比仅为 7%,用电量占比仅为 2%,一次能源结构占比不足 1%,光伏装机仍有巨大需求。根据 IRENA 预测, 2050 年光伏新增装机预计为 372GW;若按照 2050 年光伏满足 25%的用电总需求, 光伏累计装机续超过 10000GW,按 20-25 年寿命折算的年更换需求即可达 400-500GW,叠加新 增装机预计可达上千 GW,30 年复合增速可达 8%。此外,光伏发电已经成为诸多地区成本最低的 新增能源之一,预计随着全面平价上网的快速推进,光伏装机成长空间被进一步打开,实际增速或 将超预期。

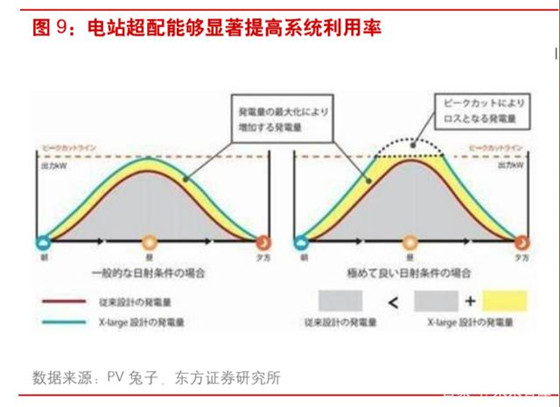

超配已成电站主流解决方案,放大组件实际需求。所谓超配,就是提高电站的容配比(光伏组件容 量:逆变器容量)。光伏应用早期,组件成本占比高,系统习惯按照 1:1 的容配比设计;而随着组 件越来越廉价,度电成本导向逐步形成,超配逐步成为大中型电站的主流方案。超配的优势一方面 在于提高系统利用率,降低度电成本;超配后闲时的发电功率更高,提高发电量。另一方面对电网 更佳友好,减少电网调峰调频的工作和成本;因为超配后,当发电超过逆变器限额后会被切除,这 样使得发电功率曲线更佳平滑,输出更佳稳定可控。总的来说,光伏电站超配已成为国内外地面电 站的主流解决方案,且随着组件降价后趋势越来越明显;一般来说,1.2-1.4 的容配比是合理的, 在日本等地区甚至可达 1.5,这也导致对应的组件需求量和增速高于实际装机情况。

首页 下一页 上一页 尾页-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16