国务院关于印发《2024—2025年节能降碳行动方案》的通知

光伏组件无机化时代浪潮下的战略抉择

光伏组件无机化时代浪潮下的战略抉择:伴随着2.0mm厚度的光伏玻璃乃至≤1.8mm光伏玻璃逐步走向成熟,制约双面组件发展的最大瓶颈:“组件重量重”,“双玻组件成本高”的问题将得到迎

:伴随着2.0mm厚度的光伏玻璃乃至≤1.8mm光伏玻璃逐步走向成熟,制约双面组件发展的最大瓶颈:“组件重量重”,“双玻组件成本高”的问题将得到迎刃而解。双面双玻组件得益于减少有机物背板的使用,组件的防火等级高、长期衰减低、抗水汽、耐腐蚀、防火、防沙、耐磨损,光伏电站的寿命由25年提升到了30年,并且从封装材料的角度支撑电站寿命进一步提升至40乃至50年,从封装材料的角度支撑光伏电站成为长期、有效、可靠、保值的财产。叠加电池端的全面Perc化以及perc电池对双面技术的天然适应和双面电池工艺的进一步精进,在可期许的短期未来,双面双玻组件的市场份额有望得到快速的提升,我把这样的历史潮流称作组件的无机化时代浪潮。如果您在阅读这篇文章并且也在认真的思考这样的时代浪潮下我们能做些什么,那么恭喜您,您就是浪潮之巅的弄潮儿。

(来源:微信公众号“SolarWit”作者:Solarwit治雨)

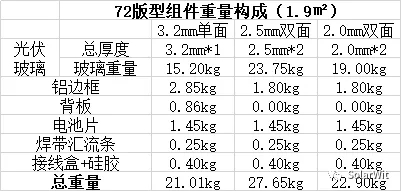

一、定乾坤的2.0mm光伏玻璃时至今日,对于双面发电的光伏组件背面使用透明背板还是使用光伏玻璃的讨论依旧甚嚣尘上。当前使用玻璃做封装材料的双面组件多采用2.5mm厚度的光伏玻璃,站在当下看,光伏玻璃和透明背板孰优孰劣确实是难分难解。而倘若我们把目光放长远看,2.0mm厚度的光伏玻璃终将成熟,它只是一个生产制造的问题,而透明背板(有机物)所固有的问题则是源自第一性原理的问题。生产制造的问题凭借着人类的聪明才智终将不是问题,而源自第一性原理的问题永远是问题,所以“光伏玻璃VS透明背板”这个当下被争论的面红耳赤的问题,只要我们换一个看问题的维度,高低立判、优劣立解。关于光伏玻璃,我希望大家记住一个参数:125平方米的3.2mm厚度的光伏玻璃所对应的的重量恰好1吨,即:光伏玻璃125㎡(3.2mm厚)=1t=1000kg以此类推,采用2.5mm厚度的双面组件2.5×2=5mm,其对应结果为80㎡对应一吨。光伏玻璃80㎡(2.5mm*2厚)=1t=1000kg采用2.0mm×厚度的双面组件,100㎡对应1吨光伏玻璃100㎡(2.00mm*2厚)=1t=1000kg我们依照上面简单的对应关系,测算各种组件类型的重量。

结论:结论来了,当前3.2mm厚度的72版型组件重量约为21kg,若采用2.5mm厚度的双面组件重量达到了27.75kg,增重6.75kg,比原先重量增加32.14%!若采用2.0mm双面组件重量22.9kg,比起单面组件仅仅增重1.89kg,从比例看重量仅增加8.9%。2.0mm厚度光伏玻璃的成熟化产业化应用将会使得双面双玻组件重量得到有效控制,迎刃解决双玻组件重量重、难安装的产业化问题。选“光伏玻璃”还是选“透明背板”的产业争论将会因≤2.0mm光伏玻璃的成熟而一锤定乾坤。

讲到这里想必大家会关注2.0mm厚度光伏玻璃产业化成熟的进展情况,近期我恰好去福莱特调研得到的答案是这样的:当下2.0mm光伏玻璃已有量产(采用进口钢化设备),2.0mm厚度的玻璃原片生产已经没有任何问题,问题的难点在于钢化设备,目前只有进口设备能满足2.0mm玻璃的钢化需求,而进口设备的价格是同产能国内设备价格的5倍有余,并且产能上还有损失,这是制约成本的关键。目前福莱特正积极攻关2.0mm玻璃,预期今年年底会有成熟且低成本的解决方案出来。本次调研我还欣喜的得知:隆基采用亚玛顿的钢化玻璃已经可以批量化生产2.0mm+2.0mm的双面双玻组件。

二、组件与玻璃的区位协同将会给组件厂增厚40%的利润即便是当下的单面组件,光伏玻璃重量占组件总重量的比例也高达15.2kg÷21.01kg=72.3%,而如果我们未来全面迎接2.0mm厚度的双面时代,那么玻璃的重量占比就会达到19kg(玻璃重量)÷22.9(组件总重量)=82.96%。组件工厂的利润微薄,而玻璃运输的成本巨大,这就使得我们不得不思考如何通过组件厂与玻璃厂区位布局上的协同以节省玻璃运输这部分显著地成本。尤其在组件无机化的时代背景下、双面双玻组件全面普及的浪潮下,这样的思考更显必要。

1、包材和运输成本占光伏玻璃总成本的10~15%玻璃运输的成本巨大而组件工厂的利润微薄,在硅材料价值高高在上,组件价格高企的时代,玻璃的成本占比很低,不值一提,玻璃的运费成本就更是不值一提。然,时过境迁,光伏组件的价格从2008年的27元/瓦下滑到了现在的1.7元/瓦,而玻璃的价格还是维持相对稳定,这就使得光伏组件的成本构成当中,玻璃的成本占比越来越高,尤其在组件无机化的时代,玻璃取代背板,玻璃的成本占比还会更高,组件当中的玻璃成本将会由最低时的1%提升到当下双玻组件的14%。而在可预期的未来,硅材料成本、电池片成本还会降低,而光伏玻璃成本和价格将会维持稳定。所以站在3~5年的时间维度上,组件无机化时代全面到来,光伏玻璃的成本占比大于15%或许是普遍现象。

而在光伏玻璃的成本构成当中,约有10~15%的成本是运输和包装材料的成本。一块玻璃从玻璃工厂运输到组件工厂的成本可是不低,玻璃运输所需要的托盘、封装膜、干燥剂大概需要200元/托,一个托盘所能运输的玻璃最多也就是200㎡,这部分成本摊到1㎡的玻璃成本就需要1元钱。不仅如此,长距离运输过程中为了保障玻璃之间不会因摩擦而刮花,需要铺设隔层纸,这个隔层纸张折合到每平方米也有几毛钱的成本。最后就是运输成本了,调研下来发现从光伏玻璃从玻璃工厂出来到组件工厂运输距离常介于200~500公里之间,以汽运为主,折合到每平方米的汽运成本≥1元。

2、1GW无机组件厂因区位协同每年创收2000万元承接上一段,如果我们想办法把组件工厂设立在玻璃工厂旁,并且通过简易包装以及复用包装等方式降低包装材料的成本,那么保守计算:每平方米玻璃可节省2元钱的运费和包装材料的成本。

1GW组件工厂每年可生产340万块60版型组件(正面面积1.65㎡),如果采用双面玻璃封装的方式,则每块组件对应玻璃的面积为1.65×2=3.3㎡,也就是说1GW组件工厂一年需要消耗掉340万块×3.3=1122万平方米的玻璃,如果因区位协同每平方米玻璃节省2元钱,那么玻璃与组件的区位协同每年可以创收2244万元。目前国内主要的玻璃生产基地布局在安徽凤阳、安徽芜湖、广西北海等地区,这些玻璃工厂的区位布局所对应的电力、人力、土地等要素成本也较低,同时水路运输方便,组件出口的运费成本也相对低廉。也就是说,组件工厂与玻璃工厂的区位协同所带来的玻璃成本的降低并不会被其他要素成本吞噬。

对于1GW的组件工厂,每年2244万元的成本节省已算是天文数字了,因为组件工厂利润微薄,单就组件这一个环节1GW产能每年创收5000万元的净利润已实属不错,那么2244万元就相当于组件工厂年度净利润的40%以上。从工厂建设的角度,1㎡标准厂房的建设成本为900~1100元之间(不同建设等级),那么2244万元可以满足2.3万平方米标准厂房的建设,2.3万㎡的面积已足够1GW以上组件产能使用,这就意味着从组件厂的角度,为了实现区位协同而搬迁组件厂房所发生的成本可用1年多一点的时间完全收回。

3、区位协同的价值是长期可靠的“实”价值要想理解“实”价值,我们就要去问价值何来?企业的利润何来?我认为企业的利润是来自于相对成本的低或相对价值的高。组件属于标准品,属于B to B的生意,这一生意属性就决定着组件产品很难有相对高价,很难有溢价出来,那么企业之家比拼的就是相对成本的降低。这里我有必要解释一下“相对成本的低”的概念,企业的利润取决于相对成本的低而不是绝对成本的低。

对于组件这样的标准品,其利润只能是来自于我的成本相对于竞争对手“低”的那一部分。就是那部分我能做的到而别人不能做到的成本节约。

举一些行业内大家熟知的案例,2017年金刚线在多晶硅片行业内大普及,金刚线犹如灵丹妙药一样,但凡技改的企业硅片制造成本立刻降低25%,但金刚线这一技术并没有壁垒,A企业能技改,B企业也能,这就导致企业无法守护价值而是演变为价格竞争,最终结果不是大家利润增厚25%,而是产品价格降低25%。而且由于金刚线技术改在还会提升产能,造成行业内大范围的供过于求,最终实际的结果就是价格降幅甚至要远大于25%,吞噬企业利润。所以金刚线行业导入降低成本的案例非但没有使大家利润增厚,反而利润变薄,这背后的原因就是:金刚线谁都可以用,并没有拉开相对成本差距。

在技术更新迭代迅速且技术普及没有壁垒的光伏行业,技术带来的成本降低并不值得欣喜,因为这样的技术进步最终都会普及开来,无法形成持续的相对成本差距,无法为企业创造长期价值,唯一的价值在于:那些率先导入这享受一段那些迟钝者的“迟钝红利”。而一旦普及率接近100%,超额利润顿失。这样的案例在光伏行业比比皆是,最近的典型案例可能就是Perc电池产能了,1个月的时间价格最大区间跌幅接近30%,为什么我敢笃信地说Perc超额利润一去不复了呢?很简单,Perc的普及率已经接近100%,起码在这个技术赛道上,我看不到显著地相对成本差异,那些我有而别人没有的“迟钝红利”不复存在,自然也就不会有人有超额利润了。

反过来看,那些源自于区位布局的优势就可能是长期存在的优势了,硅料为何是通威、大全、新特崛起?其重要原因就是他们早期布局于四川、新疆;单晶硅片为何是隆基、中环崛起?其重要原因是他们布局与宁夏、内蒙,享受电价的超级区位优势。我的文章很多地方都提到过“选择大于努力”的论断,我不断强调是因为有时候一个深思熟虑的思考所带来的价值远大于无头苍蝇似的乱忙。

回到本文的主题,拼片技术改变光伏组件行业格局,凭借着超高的功率增益和小间距技术的成熟应用,拼片技术单瓦封装成本比起常规5BB组件还要低7~8分钱,这个点比较重要,我要再强调一遍,拼片技术的单瓦封装成本要低于常规5BB,且低的幅度很大,达到了7~8分/瓦的幅度。如果算到1GW上,仅这项成本节省就可以带来7000~8000万元的利润,账面上看,这部分成本创收价值量远大于组件&玻璃区位协同每年2000万元的价值量。但我们要注意的是,这是典型的技术进步带来的“虚”价值,一旦三年后拼片技术全行业普及开来,拼片就不再有任何成本方面的优势了,因为届时就是拼片与拼片比拼,相对成本差异缩小甚至消失,拼片也不再独特,成为常规技术的一种,不再创造超额利润。

而组件&玻璃区位协同所带来的价值就不一样了,虽然每年的价值量要小一些,但是壁垒会高,因为玻璃工厂的集中度正在大幅度提高,好的区位资源就那么一些,那些率先进行这样产业布局的企业,定会要求地方政府做出一些排外性的承诺,而地方政府处于初期招商引资的考虑也大概率会同意这样的要求,结果就是那些率先进行如此区位布局的企业享受长期的区位价值。光伏玻璃行业正在形成非常典型的以福莱特、信义为代表的的双寡头格局,这些企业的产能布局非常集中,国内看,符合我内心要求的国内“组件&玻璃协同”的区位资源只有:安徽凤阳、安徽芜湖。一旦有足够体量的企业布局上述地区并且拿到排他性的政府承诺,那么就会诞生长期相对价值,属于长期的“实”价值。

此处我再次强调一下我的观点:能给企业带来长期利润的不是绝对成本低,而是相对成本低。好的企业应当着重思考的问题是:如果创造或发掘我有、但是别人很难有的低成本或价值。

三、组件无机化时代浪潮下各产业环节的战略抉择从光伏玻璃企业的角度:目前制约双面玻璃组件的最大因素我认为是组件重量中,如果2.0mm光伏玻璃钢化设备能得到长足的进步,并且成本大幅降低,那么会极大地推进组件无机化的时代到来。

从胶膜企业的角度:双玻组件必须使用POE作为封装材料,POE价格比EVA高50%,且流动性大(与之对应组件串间距必须更宽),层压时间比EVA长90%(这就意味着双玻组件需要更多的层压机),POE材料成本高、流动性大、层压时间长是制约无机时代的重要因素。如果胶膜企业能在这些方向上有一些新的突破,便会极大地助力组件无机化时代。

从组件工厂的角度:在可以看得到的未来,硅材料的成本还会继续降低,但玻璃成本难以显著下滑,且无机时代意味着全面双玻组件的应用,对于一块光伏组件,玻璃的成本占比会持续提高,玻璃的运输成本不得不重视起来,作为新设立的组件工厂,要在“组件&玻璃”的区位协同上做更多思考。

从背板企业的角度:组件无机化的时代给背板带来的挑战是显而易见的,但考虑到市场总规模的扩大、屋顶平铺电站的应用场景以及无机组件概念的接受过程和产品形态的认证过程,我认为背板业务不会像当年砂浆切割业务那样突然消失,而是会长期维持。那么从背板企业的角度出发,对于这个版块选择去维持他而不是扩张或许是上上策,最近听闻一些背板企业谋求上市融资,对此我甚感忧虑,如果一个不再扩张的市场甚至有可能萎缩的业务板块,有企业再上市大笔融资大笔扩张背板业务,显而易见的后果就是:过剩。最终谁都无法从中得益,留下的只是资本市场的一地鸡毛。

原标题:组件无机化时代浪潮下的战略抉择

上一篇:三问新能源汽车产业现状

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16