国务院关于印发《2024—2025年节能降碳行动方案》的通知

曾力压董明珠何巧女的“商界木兰”罗静摊上事儿了

曾力压董明珠何巧女的“商界木兰”罗静摊上事儿了博信女老板罗静摊上事儿了。7月5日中午,A股上市公司博信股份公告中称,公司实际控制人兼董事长罗静,董事兼财务总监姜绍阳分别于2019年

博信女老板罗静摊上事儿了。

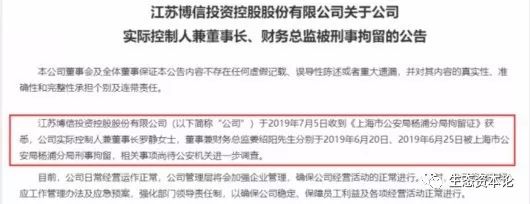

7月5日中午,A股上市公司博信股份公告中称,公司实际控制人兼董事长罗静,董事兼财务总监姜绍阳分别于2019年6月20日、2019年6月25日被上海市公安局杨浦分局刑事拘留,相关事项还须公安机关进一步调查。公告中尚未披露罗静被拘留的原因。

在去年某机构评选的最具影响力商界女性中,罗静的得票率达到了1.33%,超过了格力“铁娘子”董明珠和东方园林女首善何巧女。

她素有“商界木兰”之称,连续入选2017年、2018年商界木兰精英30强。

据了解,博信股份是一家上市公司,公司于1993年5月成立,于1997年在A股主板上市。通过前瞻性战略布局,2017年已成功转型为专注于人工智能领域这一新兴科技的研发和应用的践行者。

高杠杆入主博信浮亏严重

2017年7月12日,苏州晟隽营销管理有限公司(下称“苏州晟隽”)以15.02亿元的价格承接博信股份合计28.39%的股份,苏州晟隽的实控人正是罗静。

据公开信息,罗静于1996年在香港创办承兴国际集团,涉足泛娱乐、智能硬件、大健康三大产业,在入主博信股份之前,已拥有港股上市公司承兴国际控股,以及新加坡上市公司Camsing Healthcare。

苏州晟隽应是为此次收购而设立。据公告,苏州晟隽成立于2017年7月3日,注册资本2亿元。

简单计算,苏州晟隽的这笔投资亏损严重。据查询,当初收购的成本价为23元/股,博信股份7月5日收盘价为12.28元/股,账面浮亏已接近五成。

以2亿元注册资本的一家平台公司,完成一笔15亿元的收购,罗静入主博信股份的资金来源,曾受到上交所关注。上市公司当时回应,收购资金中2亿元来自股东认缴注册资本,剩余部分的收购资金来自控股股东广州承兴营销管理有限公司的自有资金,在本次交易获得上交所确认批复后分批发放。

苏州晟隽的持股已全部质押。2018年6月29日,苏州晟隽将其持有博信股份23.89%的股份,质押给了杭州金投承兴投资管理合伙企业(有限合伙)公司,质押期限自2018年6月29日至2019年12月20日。

据查询,苏州晟隽做质押时,博信股份的股价在20元左右,以目前的市价12.28元/股来比较,该宗质押业务也面临较大的压力。

出事信息或已提前泄露

7月5日午间,博信股份披露了董事长出事的信息,此前公司股价已跌停。进一步查询,公司的股价已连续5个交易日下跌。是否有先知先觉的资金提前跑路?

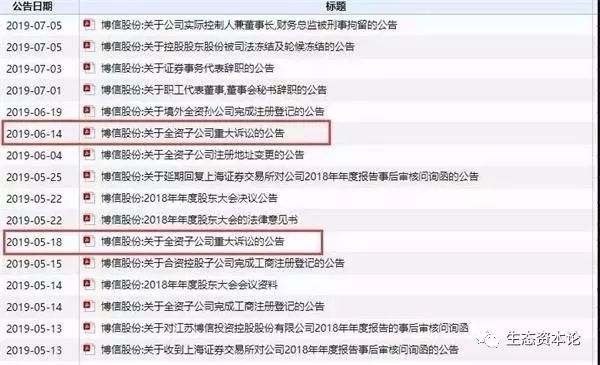

董秘和证代在敏感时期的辞职,让部分投资者表示很难理解。据披露,公司职工代表董事、董事会秘书陈苑于6月30日辞职。7月3日,博信股份披露,董事会于近日收到证券事务代表张泽的书面辞职报告。

对照可知,董秘和证代的辞职,均发生在董事长被拘留之后,且当时上市公司还未“得知”这一信息。

另外,在披露董事长被拘留的信息之前,博信股份还披露了一份司法冻结公告。具体内容为,公司控股股东苏州晟隽持有的全部股份(占比28.39%)被江苏省苏州市中级人民法院予以冻结,冻结期限为2019年7月1日至2022年6月30日止。苏州晟隽持有的全部股份(占比28.39%)还被上海市公安局杨浦分局予以轮候冻结,冻结期限为自2019年7月3日起两年。

很明显,冻结的起始日期都在罗静出事的消息公开披露之前。

年报遭问询,延期50天未回复

一家上市公司究竟如何,不能单从公司实控人受处罚的角度来看,财报也是另一种解读。

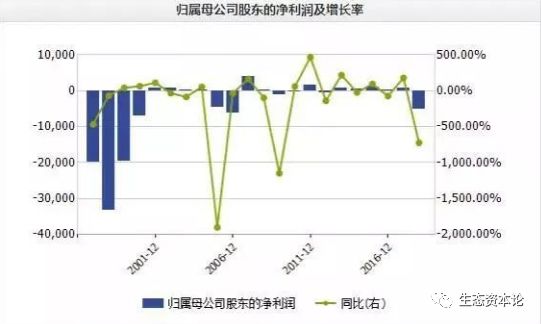

年报数据显示:2018年博信股份净利润亏损5244.70万元,同比下降720%;扣非净流润5417.61万元,同比下降6191%。

往前追溯,5200万的亏损,相当于亏掉了此前5年的盈利总和。

公司在年报中解释称,公司的业绩下滑与其转型失利直接相关。

在苏州晟隽于2017年9月正式入主后,博信股份就开启了由市政工程业务向智能硬件及其衍生产品领域业务转型之路。公司通过设立博信智通、博信智联、博信智能、博文智能等,尝试开拓智能硬件及其衍生产品等新领域。

新业务的发展,使得博信股份去年的收入同比大幅增长,但却是增收不增利,出现了较大的亏损。与此同时,博信股份负债出现大额的增长,资产负债率上升5成至97.74%。在年报审计时,会计师发现,博信股份内部控制存在重大缺陷。在对博信股份全资子公司博信智联2018年10~12月账载营业收入2.33亿元中的部分收入,会计师执行了检查、函证、走访等审计程序,但仍未能获取满意的审计证据,以消除其对其中部分营业收入和营业成本确认的疑虑。

5月12日,博信股份收到上交所《关于对江苏博信投资控股股份有限公司 2018年年度报告的事后审核问询函》(以下简称《问询函》)。在《问询函》中,针对博信股份年度财务报告被出具非标意见,营业收入确认、应收款项坏账准备计提的合理性等诸多问题,上交所罗列出10多个问题,要求上市公司在5月25日前进行回复。

然而,在上交所要求的截止日到期前一天,博信股份发布了延期回复公告,在公告中表示:“由于《问询函》涉及内容较多,需进一步补充与完善,公司未能在上交所要求的时间内完成《问询函》回复并披露。但公司表示将加快补充、完善《问询函》涉及的相关事项,尽快回复并予以披露。”

如今,距离上交所问询函已经过去50多天时间了,博信股份仍未对其进行回复。

值得一提的是,博信股份子公司的经营问题也开始暴露。5月18日,博信股份披露称,博信智通被拖欠775.74万元货款,因而向法院提起诉讼;6月14日,上市公司再度披露称,博信智通被拖欠1.19亿元货款,其将客户告上法庭。

这些公司踩“雷”

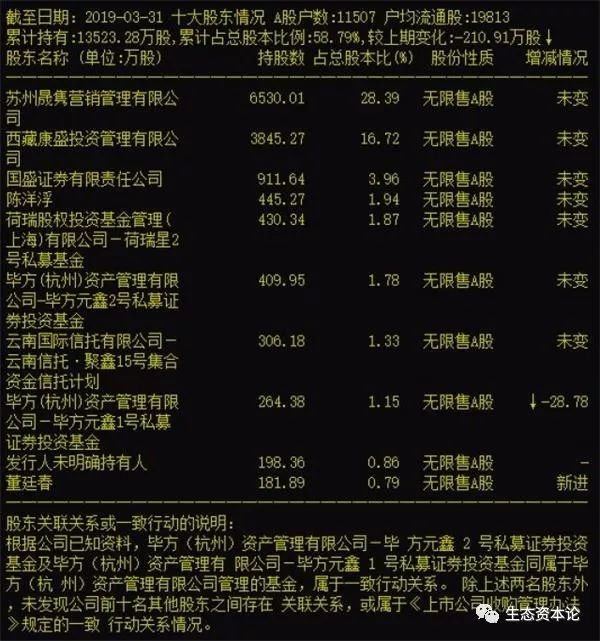

博信股价下挫,股东也受伤不轻,除了控股股东苏州晟隽持股最多之外,西藏康盛投资管理有限公司(以下简称“康盛投资”)应该也深受其害。

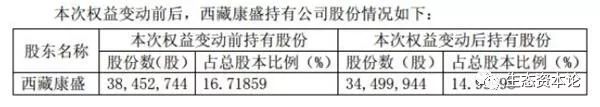

据悉,康盛投资在2019年一季度末持股3845.27万股,占总股本的16.72%,为博信股份第二大股东,虽然有记录在二季度中也有减持,但从公开信息来看,该股东减持并不算多。

据4月2日公告披露,康盛投资在4月1日通过二级市场减持了395.28万股,减持后还持有博信股份3449.9944万股,占总股本的14.99998%。

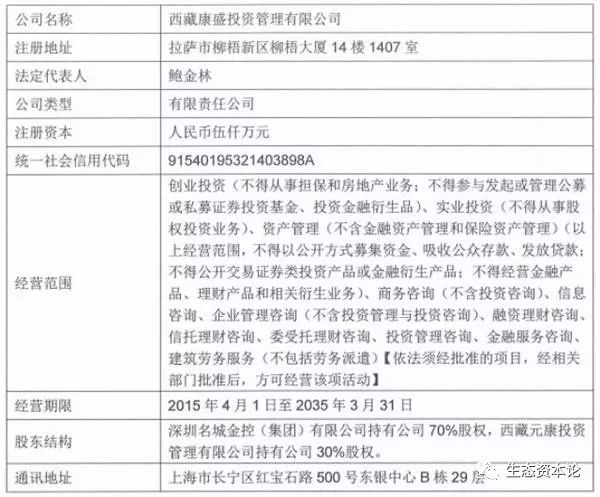

在同步披露的简式权益变动报告书里,有康盛投资的一些基础资料,该公司注册资本5000万元,法定代表人鲍金林,深圳名城金控(集团)有限公司持股70%,西藏元康投资管理有限公司持股30%。进一步从天眼查了解到,深圳名城金控(集团)有限公司由大名城(600094)(600094.SH)100%控股,而西藏元康投资管理有限公司向上追溯起来同样由大名城完全控股。也就是说博信股份二股东的背后站着大名城,显然正中惊雷。

除此之外,国盛证券以911.64万股的持股数量(占总股本3.96%),位列博信股份的第三大股东。因其非持股5%以上股东,所以暂未知其情形如何。

(本文在生态资本论和中国生态资本网同步更新,网站转载请注明来源:中国生态资本网;微信公号转载请注明来源:生态资本论。)

BY/

本期选稿:伊楠

编辑: 冶华 伊楠

排版:伊楠

上一篇:稀土产业概况

-

房企金科股份玩跨界 豪掷20亿押注新能源2024-08-16

-

隆基股份与航禹太阳能签署分布式光伏战略合作协议2024-08-16

-

房企金科股份玩跨界 豪掷20亿押注新能源2024-08-16

-

《节能减排低碳发展行动方案》频出台 各省目标不同2024-08-16

-

孚日股份甩掉光伏包袱 今年退出光伏领域2024-08-16

-

苏州建循环经济试点企业2024-08-16

-

新疆金风科技股份有限公司总裁王海波:坚信风电前景已成金风人的信念2024-08-16

-

六大重点工程助力安徽合肥节能减排2024-08-16

-

杉杉股份拟定增34亿加码锂离子电池2024-08-16

-

京津冀融资300亿元用于节能减排2024-08-16

-

吉电股份募40.57亿加码新能源2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

财政部:节能减排补助资金专款专用 不得挪用2024-08-16

-

德蓝股份因污水排放被石河子环保局罚款60万元2024-08-16