国务院关于印发《2024—2025年节能降碳行动方案》的通知

光伏行业至暗时刻已过 龙头企业逆势增长

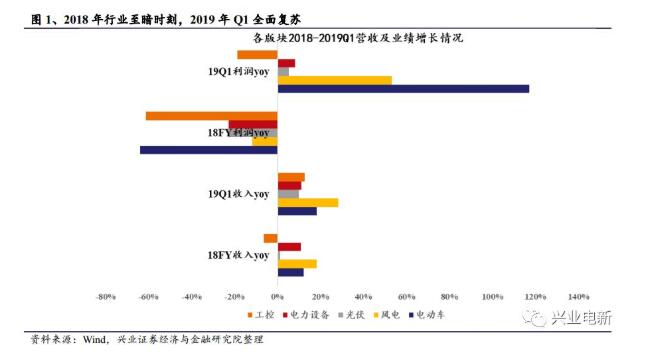

光伏行业至暗时刻已过 龙头企业逆势增长:能源发电:光伏板块,2018年受“531”政策影响,全行业收入及利润分别同比变动1%、-23%。19Q1行业收入、利润分别同比增长9.8%、

:能源发电:光伏板块,2018年受“531”政策影响,全行业收入及利润分别同比变动1%、-23%。19Q1行业收入、利润分别同比增长9.8%、5%。2019年光伏筑底反弹,国内政策落地后需求开启。全球平价时代,海外延续高景气,龙头逆势扩产,迎接量利齐升。风电板块,2018年受益于装机复苏,行业营收增速18.1%,利润同比下降12%。19Q1营业收入及利润增速分别为28.1%和52.9% 2019年风电行业步入抢装期,政策催化在手项目加速并网,运营商资本开支规划加大。

电力设备:泛在电力物联网主线。2018年行业收入同比上升6.57%,归母净利润同比小幅提升1.72%;19Q1行业营收同比增长10.97%,板块归母净利润同比提升7.92%。当前电网投资额增速放缓、投资结构持续趋向智能化、信息化,进入2019年以来,电力设备板块有两大变化:1)新一轮特高压建设周期开启,本轮在建及待核准的12条特高压线路将为主流设备企业带来较高订单及业绩弹性;2)泛在电力物联网建设开启,信息化投资额将迎来爆发式增长。

至暗渡过,行业复苏

整体而言,全行业经历了2018年至暗时刻之后,于今年一季度实现了行业的全面复苏,除工控板块之外,风电和电动车大幅度反转(当然去年Q1带来的低基数效应也是重要原因之一),电力设备、光伏受行业需求提振影响全面转正,行业已经显露出复苏的迹象。

展望全年,2019年无论是产业政策还是行业基本面角度来看,2019年都将好于2018年,行业盈利筑底我们在2019年看到的将是EPS与估值的双重修复。

我们的景气度排序是光伏(平价叠加海外放量)、智能电网及信息化装备(电网投资结构性调整及6年泛在电力物联网大战略)、风电(行业抢装+平价上网)、电动车(乘用车放量+海外主流供应链切入+龙头分化)、工控(宏观经济基本面复苏,下半年工业企业固定资产投资有望复苏)

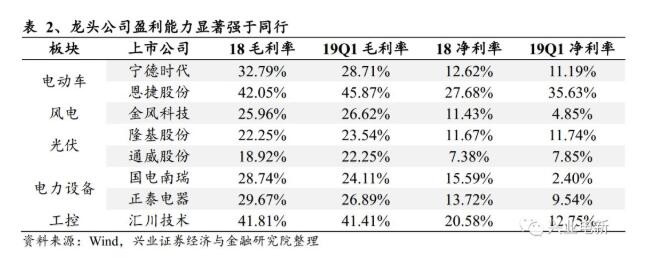

1.从板块盈利水平上来看,整体波动幅度不大。

风电板块,18年毛利率、净利率同比下滑,主要系产业链招标价格持续下滑所致。19年Q1毛利率、净利率环比提升,主要系钢价波动释放板块盈利空间,叠加Q1因季节性因素企业发电贡献占比较大所致。

光伏板块,18年因产业链价格大幅下跌导致毛利率、净利率同比下降显著。19年一季度,产品价格处于低位,毛利率持平,而样本产能普遍同比大幅增加,规模效应摊薄费用率,净利率环比提升。

电力设备整体来看,19Q1毛利率、净利率小幅下行主要是受到季节性因素影响,不太具备参考意义。

电动车行业,2018年板块毛利率下降1pct,但净利润率下降近3pct,行业整体盈利能力下滑。19Q1板块盈利能力回升,主要得益于上游原材料价格下降、各环节成本控制加强以及规模化效应。

此外,龙头公司表现依旧稳定,各环节龙头公司毛利率水平在2018年均显著高于行业水平,体现出了龙头的行业地位和卓越的成本控制能力,这一点在电动车、电力设备板块表现的尤为明显。

从估值水平上来看,虽然整体板块估值中枢下移情况未有改变,但在2018年行业估值见底之后,2019Q1有所修复,随着行业基本面渡过至暗时刻,整体板块估值有望进一步修复。

2.新能源发电:风电持续抢装,光伏筑底反弹

回顾2018年:光伏受政策影响,光伏新增装机44.3GW ,同比下滑16%,产业扩产停滞、价格大幅下滑,板块盈利能力及业绩承压。

2018年风电新增吊装规模21.1GW,同比增长7.1%,2018年新增并网规模20.6GW,同比增长5.6%。企业出货增长,但因钢材价格单边上行,挤压盈利能力,板块营收及利润分化。

展望2019年,风光景气度向上:(1)光伏:海外平价需求放量,国内政策落地需求启动。高效产品加速去补贴进程,平价驱动装机超预期,预计2019年全年装机45GW以上;(2)风电行业筑底完成,弃风限电持续改善,保障装机增量空间,低风速区集中式放量+西北部分省市解禁恢复建设+分散式、海上加速增长,板块整体向上,预计全年装机规模30GW。

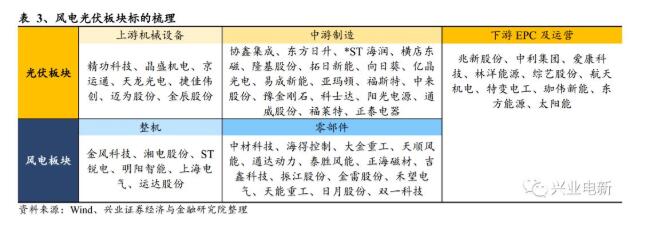

3、光伏:至暗时刻已过,龙头逆势增长

2018年因国内“531”政策影响,新增装机44.3GW,同比下降16.4%。2018年全行业收入及利润分别同比变动1%、-23%。2019年一季度收入、利润分别同比增长9.8%、5%。

上游机械设备环节因531后扩产放缓,2018年营业收入及营业利润分别同比增长15.9%、7.2%。2019年一季度营收及营业利润同比变动5.4%、-35.5%。

中游制造环节企业产能释放出货增加,但难以抵消需求空档产品价格大幅下降的影响,2018年收入及营业利润分别同比变动2.9%、-10.3%,2019年一季度营业收入及营业利润同比增速放缓,分别为19.1%、28.3%,主要系样本公司产能扩张出货量大幅增加,但是受限于产品价格下滑,增速放缓。

下游EPC及运营受限于装机下滑,2018年收入同比下降3.3%,营业利润同比下降56.4%,2018年一季度,EPC及运营环节收入和营业利润分别同比下降4.2%和24.3%。

从盈利能力变化趋势来看:

上游机械设备环节盈利波动显著,2018年达到35.56%,较上年同期提升0.7pct,净利率16.6%,同比下滑1.8pct;2019年一季度毛利率和净利润分别同比下滑6.7个pct及9.4个pct,达到32%和12.1%。主要系下游盈利复苏,但尚未激发全行业的扩产意愿所致。

中游制造环节2018年毛利率与净利率分别达到21.9%、4.9%,分别同比下滑0.4、2.1个pct。2019年一季度毛利率为22.5%,净利率7.9%,与去同期持平,环比提升显著。一方面,主要系2019年一季度海外需求旺盛,1-3月组件出口近15GW,同比增长70%。另一方面,2018年Q3行业供需失衡,产业链盈利能力,随着落后产能出清以及需求回暖,盈利能力有所修复。此外,样本公司因为产能提升,规模效应显著,费用率下降带来净利率回升显著。

下游EPC及运营环节毛利率2018年和2019年一季度分别为20.8%、21.7%,净利率分别为2.5%、4.6%。

从营运能力变化趋势来看,2018年上游机械设备存货周转率提升显著;应收账款周转天数方面,2018年、2019年一季度各环节较去年同期有所增加。

光伏板块估值回顾

2018年光伏板块PE(TTM)处于15-28倍区间,中值为18倍,2019年一季度板块估值修复,估值中枢提升:

(1)2018年初估值较高,主要系2017年12月光伏补贴政策退补力度较小,2018年装机预期较高。

(2)2018年年中由于“531”政策发布,导致中国下半年装机需求骤降,产品价格下跌,叠加装机预期降低,板块估值快速下降。其中,上游设备估值下降显著,主要系产业盈利水平较差,扩产停滞,设备公司业绩预期下降。

(3)2018年10月,板块估值见底,11月中国光伏政策反转,海外需求超预期。由于产业链价格下跌,以及海外贸易政策好转,全球次第平价。平价预期下,光伏行业估值中枢提升。

国内至暗时刻已过,政策落地需求释放

国内政策逐步清晰,市场化竞争思路已定。由于补贴缺口较大,2018年“531”政策限制中国光伏新增规模。一方面,对每年新增装机对应的补贴规模做一定限制;另一方面,对扶贫、户用外的需要国家补贴的项目统一管理,即集中式和分布式光伏电站竞价分配规模。目前,政策五个要点为:财政部定补贴额度、发改委定电价上限(既以往的标杆电价)、能源局定竞价细则、企业定补贴强度、市场定建设规模。

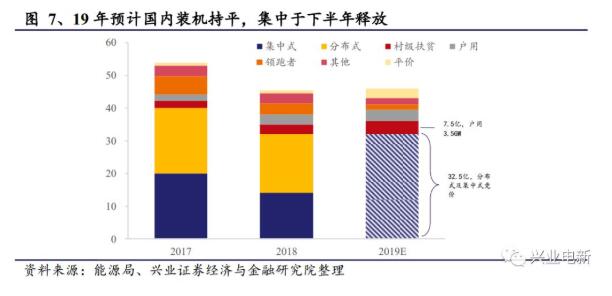

补贴规模预计30亿,装机规模预计45-50GW。光伏最新征求意见稿为2019年光伏补贴总规模30亿元,新增装机分为三部分:(1)平价项目,即不占用国家补贴的项目为平价项目,交由地方审批,国家不限制;(2)需补贴的项目,户用划分7.5亿元,单独管理,预计规模3.5GW。集中式和分布式集中竞价,由低到高排序,直至22.5亿补贴规模用完截至,预计有30-35GW,取决于竞价程度。(3)扶贫项目,专项管理,占用扶贫资金,不占用30亿补贴规模。

上网电价下降20%,竞价机制加速平价。4月30日,发改委公布2019年光伏电价政策《关于完善光伏发电上网电价机制有关问题的通知》。新政要求出扶贫、户用外,集中式、分布式电站需竞价上网。其中,纳入2019年财政补贴规模的项目:

(1)“自发自用、余量上网”模式工商业分布式光伏,补贴标准不得超过0.1元/kWh。

(2)“全额上网”模式工商业分布式、集中电站指导价格分别为0.4元/kWh、0.45元/kWh、0.55元/kWh。

(3)户用电站全发电量补贴标准固定不变,为0.18元/kWh

(4)纳入国家资金补助目录的扶贫电站,标杆电价保持不变,分别按照0.65元/kWh、0.75元/kWh、0.85元/kWh执行。

首页 下一页 上一页 尾页-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

“水十条”预计拉动GDP增长5.7万亿元2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

“十三五”地热能开发 将拉动投资2600亿元2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16