国务院关于印发《2024—2025年节能降碳行动方案》的通知

周观点:最便宜特斯拉冲击市场 静待新能源车补贴政策落地

周观点:最便宜特斯拉冲击市场 静待新能源车补贴政策落地市场回顾截止3月1日收盘,上周电力设备板块上涨6.52%,同期沪深300指数上涨2.16%,电力设备行业相对沪深300指数跑赢

市场回顾

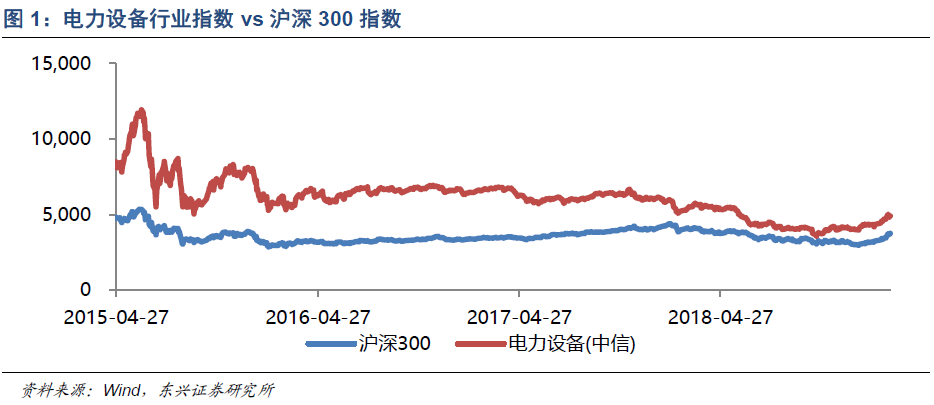

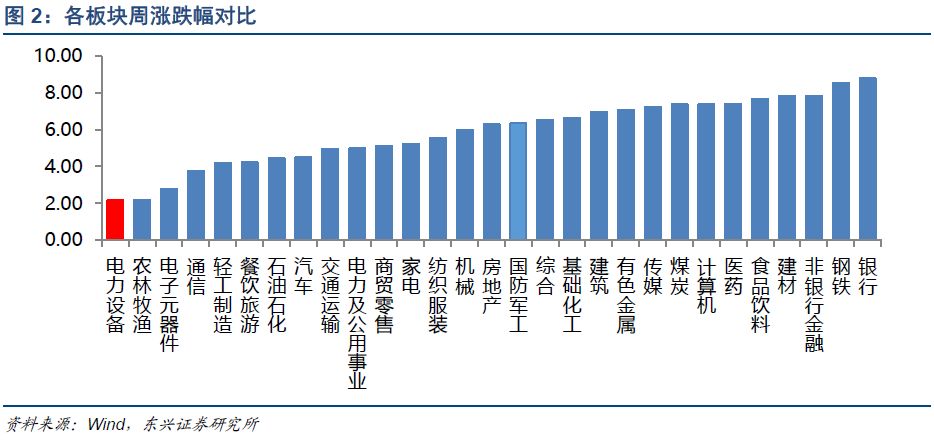

截止3月1日收盘,上周电力设备板块上涨6.52%,同期沪深300指数上涨2.16%,电力设备行业相对沪深300指数跑赢4.36个百分点。从从板块排名来看,与其他板块相比,电力设备行业上周涨幅在中信29个板块中位列第29位,总体表现位于末游。从估值来看,电力设备行业整体当前处于历史低位,28.74倍水平,估值处于历史中位。

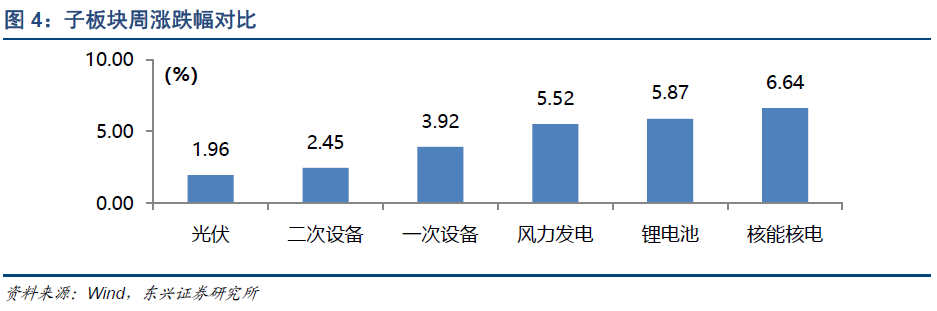

从子板块方面来看,光伏(+1.96%),二次设备(+2.45%),一次设备(+3.92%),风电(+5.52%),锂电池(+5.87%),核电(+6.64%)。

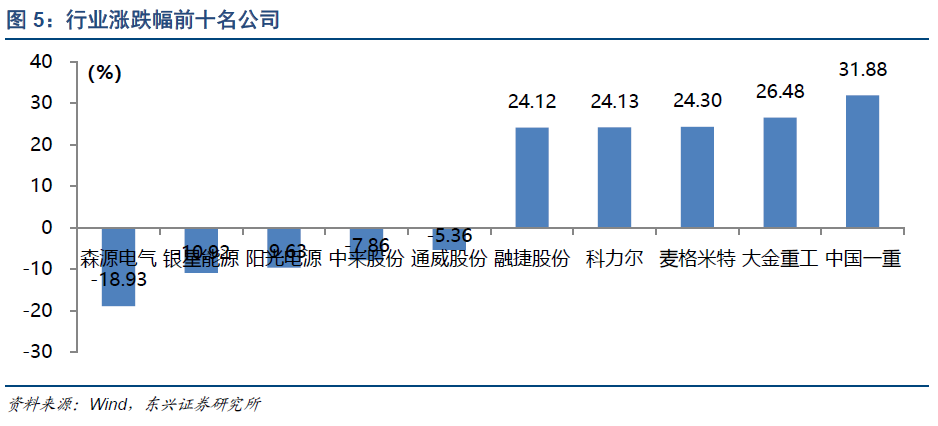

股价跌幅前五:森源电气、银星能源、阳光电源、中来股份、通威股份。

股价涨幅前五:中国一重、大金重工、麦格米特、科力尔、融捷股份。

行业热点

新能源车:特斯拉发布标准版Model 3,人民币23.4万元起。

光伏:全球光伏背板市规模将增长近21亿美元。

风电:林业和草原局发布《关于规范风电场项目建设使用林地的通知》。

核电:国家电投与国家能源集团签署战略合作协议。

投资策略及重点推荐

光伏:2019年光伏发电管理办法已经过多轮讨论,主要内容包括确定补贴额上限而不限制装机规模、户用光伏指标和补贴单独管理、其他电站采用竞价方式等,政策思路为市场化、“降价保量”。因海外需求旺盛及国内政策趋于缓和,一季度呈现淡季不淡特征,预计二季度全面开始生产后价格将回归正常。本周单晶PERC电池价格下降。硅料:菜花料价格、致密料价格稳定。硅片:单晶硅片、多晶硅片价格稳定。电池:多晶电池片价格稳定,单晶电池价格上涨2%,单晶PERC电池片价格下跌3.1%,单晶PERC电池片(双面)价格下跌3.8%。组件:单晶组件价格稳定,多晶组件价格下跌0.6%,单晶PERC组件价格稳定。整体而言, 2019年国内预计装机量40-50GW,全球装机有望突破110GW。我们看好高品质硅料、单晶替代、高效电池片趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

新能源车:新能源车补贴政策3月发布在即,必然退坡的趋势下,电池价格承压,中端电池将显示竞争力。特斯拉推出23.4万元的Model 3对国产电动车形成强烈冲击,推动产业链进一步提升性价比。2019年1月我国新能源汽车生产9.1万辆,同比增长123%;动力电池装机总电量4.98GWh,同比增长281%。动力电池:原材料降价短期还未传导到电芯环节,目前三元电池价格稳定。上游:电解钴价格下跌3.74%,硫酸钴价格下跌1.53%、硫酸镍价格稳定。中游:正极:钴酸锂价格下跌1.10%,磷酸铁锂和523三元正极材料价格稳定,三元前驱体价格下跌1.03%。负极:电解液和隔膜价格稳定。整体而言,新能源车在汽车销售总量渗透率只有5.5%,2020年新能源车销量有望突破200万台。预计2019年补贴将退坡并向高能量密度集中,看好高能量密度、三元高镍化及锂电全球化趋势,推荐当升科技、璞泰来、恩捷股份。

风电:2018年风机装机21GW,同比增长4%。平价上网政策文件出台,加速光伏、风电行业向平价迈进。风电竞争配置正在不断推进,竞争配置办法中,电价降幅好于预期,主旨是引导行业向高质量发展。已核准未建的风电机组规模超60GW,19年将是抢装高峰,未来风电发展重心将呈现:海上风电+重回三北。我们认为由于上下游显著好转,中游盈利能力将修复,看好风机制造商龙头金风科技、海上风电运营商福能股份。

电网投资:2019年国家电网第一批(青海-河南、陕北-武汉)招标结果出炉,总招标金额275亿,从中标结果,中国西电(36.14亿)、特变电工(20.48亿)、平高电气(19.79亿)、国电南瑞(19.31亿)、许继电气(10.52亿)成为最大赢家。电网投资逆周期属性已被市场重视,2019年逆周期操作将是经济稳步发展的重要推手,电力投资具备发展空间,我们看好二次设备中电网自动化龙头国电南瑞。

核电:2019年“华龙一号”4台机组及2台CAP1400机组的开工,将带动中游设备制造及施工环节业绩大幅增长,6月30日漳州核电1号机组预计开工,看好产业链龙头企业中国核电、久立特材、应流股份。

投资组合

隆基股份、金风科技、国电南瑞、当升科技、应流股份各20%。

风险提示

新能源车销量低于预期;新能源发电装机不及预期;材料价格下跌超预期;核电项目审批不达预期。

1、上周行业热点

特斯拉发布标准版Model 3,约合人民币23.4万元起。3月1日,特斯拉发布了最便宜的特斯拉——“售价35,000美元(约合人民币23.4万元)起的标准版Model 3”。此外,特斯拉的所有车型均降低了售价。特斯拉表示将在美国逐部关闭线下直营店,全部实行线上销售,可再降6%的售价,并且,支持7天无理由退车。据3月1日消息,特斯拉正从中资银行手中申请约20亿美元(合130多亿元人民币)的贷款,在上海建设其庞大的电池和汽车工厂。

全球光伏背板市规模将增长近21亿美元。Technavio日前发布报告,2019-2023年期间,全球太阳能光伏背板市场规模将增长近20.8亿美元,复合年增长率接近17%。然而,由于同比增长下滑,预计市场增长势头将减速。由于发电的竞争价格,各国政府提供的补贴以及有利的监管,全球可再生能源部门的增长显着。这将推动太阳能发电装置增加,从而刺激对太阳能光伏背板的需求。

国家林业和草原局发布《关于规范风电场项目建设使用林地的通知》。2月27日,国家林业和草原局发布了《关于规范风电场项目建设使用林地的通知》,旨在为规范风场项目建设使用林地,减少对森林植被和生态环境的损害与影响,通知中提出已核准但未取得使用林地手续的风电场项目,要重新合理优化选址和建设方案,要强化风电场道路建设和临时用地管理。通知自发布之日起施行,有效期至2024年2月28日。

国家电投与国家能源集团签署战略合作协议。2月26日,国家电投与国家能源集团在京签署战略合作协议,本次合作双方本着"优势互补、互利共赢、资源共享、共同发展"的原则,围绕"一带一路"倡议,供给侧结构性改革、核能产业发展等国家战略,将在科技创新、新能源、核能利用、常规能源、境外项目、区域资产优化等重点领域全面深化战略合作。

北京2019年重点工程计划:海淀北部新区将新建18MW/36MWh储能。北京发改委2月28日发布《北京市2019年重点工程计划》,包含7项能源设施领域,其中由北京能源投资集团与海淀区政府负责的“海淀北部新区能源互联网示范项目”,将在海淀区-北部新区永丰片区和翠湖片区内建设分布式光伏50MW、3000冷吨集中电供冷、电储能18MW/36MWh、充电桩设施、信息控制系统及区域热(冷)网等。

2、投资策略及重点推荐

新能源车:新能源车补贴政策3月发布在即,必然退坡的趋势下,电池价格承压,中端电池将显示竞争力。特斯拉推出23.4万元的Model 3对国产电动车形成强烈冲击,推动产业链进一步提升性价比。2019年1月我国新能源汽车生产9.1万辆,同比增长123%;动力电池装机总电量4.98GWh,同比增长281%。动力电池:原材料降价短期还未传导到电芯环节,目前三元电池价格稳定。上游:电解钴价格下跌3.74%,硫酸钴价格下跌1.53%、硫酸镍价格稳定。中游:正极:钴酸锂价格下跌1.10%,磷酸铁锂和523三元正极材料价格稳定,三元前驱体价格下跌1.03%。负极:电解液和隔膜价格稳定。整体而言,新能源车在汽车销售总量渗透率只有5.5%,2020年新能源车销量有望突破200万台。预计2019年补贴将退坡并向高能量密度集中,看好高能量密度、三元高镍化及锂电全球化趋势,推荐当升科技、璞泰来、恩捷股份。

光伏:2019年光伏发电管理办法已经过多轮讨论,主要内容包括确定补贴额上限而不限制装机规模、户用光伏指标和补贴单独管理、其他电站采用竞价方式等,政策思路为市场化、“降价保量”。因海外需求旺盛及国内政策趋于缓和,一季度呈现淡季不淡特征,预计二季度全面开始生产后价格将回归正常。本周单晶PERC电池价格下降。硅料:菜花料价格、致密料价格稳定。硅片:单晶硅片、多晶硅片价格稳定。电池:多晶电池片价格稳定,单晶电池价格上涨2%,单晶PERC电池片价格下跌3.1%,单晶PERC电池片(双面)价格下跌3.8%。组件:单晶组件价格稳定,多晶组件价格下跌0.6%,单晶PERC组件价格稳定。整体而言, 2019年国内预计装机量40-50GW,全球装机有望突破110GW。我们看好高品质硅料、单晶替代、高效电池片趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电:2018年风机装机21GW,同比增长4%。平价上网政策文件出台,加速光伏、风电行业向平价迈进。风电竞争配置正在不断推进,竞争配置办法中,电价降幅好于预期,主旨是引导行业向高质量发展。已核准未建的风电机组规模超60GW,19年将是抢装高峰,未来风电发展重心将呈现:海上风电+重回三北。我们认为由于上下游显著好转,中游盈利能力将修复,看好风机制造商龙头金风科技、海上风电运营商福能股份。

电网投资:2019年国家电网第一批招标结果出炉,总招标金额275亿,从中标结果,中国西电(36.14亿)、特变电工(20.48亿)、平高电气(19.79亿)、国电南瑞(19.31亿)、许继电气(10.52亿)成为最大赢家。电网投资逆周期属性已被市场重视,2019年逆周期操作将是稳步经济的重要推手,电力投资具备发展空间,我们看好二次设备中电网自动化龙头国电南瑞。

核电: 2019年“华龙一号”4台机组及2台CAP1400机组的开工,将带动中游设备制造及施工环节业绩大幅增长,6月30日漳州核电1号机组预计开工,看好产业链龙头企业中国核电、久立特材、应流股份。

电力供需:1-12月份,全国用电量同比增长8.5%,12月份除水电外,其他品种电力生产同比增速较11月份均有所提升。其中火电(+5%)、风电(20.6%)、水电(-0.9%)、太阳能(+2.2%)、核电(+37.9%)。需求侧稳定增长,供给侧呈现清洁高效化趋势,我们看好固定成本为主、边际成本几乎为零的核电、风电运营企业,推荐中国核电、福能股份。

配额制:11月国家发布配额制第三次征求意见稿,进一步明确配额制市场主体,细化政策落实细节,设置超出约束性指标10%为激励性指标,并且超额部分不纳入能耗考核,2019年起开始考核。我们认为风电和光伏发电企业将因配额制推进获得利好,因为:1、配额制实施将由绿证交易分担补贴,新能源企业现金流将改善;2、明确各省配额指标,未完成需缴纳配额补偿金,从制度上保证新能源消纳。

储能:政策引导利用峰谷电价差、辅助服务补偿获得收益,电池梯级回收利用将更受重视。我们看好废旧电池回收行业龙头南都电源。

3、市场回顾

截止3月1日收盘,上周电力设备板块上涨6.52%,同期沪深300指数上涨2.16%,电力设备行业相对沪深300指数跑赢4.36个百分点。

从板块排名来看,与其他板块相比,电力设备行业上周涨幅在中信29个板块中位列第29位,总体表现位于下游。

从估值来看,电力设备行业整体当前处于历史低位,28.74倍水平,估值处于历史中位。

从子板块方面来看,光伏上涨1.96%,二次设备上涨2.45%,一次设备上涨3.92%,风电上涨5.52%,锂电池上涨5.87%,核电上涨6.64%。

股价跌幅前五名分别为森源电气、银星能源、阳光电源、中来股份、通威股份。

股价涨幅前五名分别为中国一重、大金重工、麦格米特、科力尔、融捷股份。

4、行业数据

-

尚德产能达2.4GW 全球光伏组件出货量8GW2024-08-16

-

中电光伏海外产能持续扩大2024-08-16

-

加拿大公布对华光伏双反调查终裁结果2024-08-16

-

中电光伏在韩国再开海外工厂2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

财政部:节能减排补助资金专款专用 不得挪用2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16