国务院关于印发《2024—2025年节能降碳行动方案》的通知

2018钢市看点回顾:环保限产、行业利润、房地产发生新变化!

2018钢市看点回顾:环保限产、行业利润、房地产发生新变化!2018年概述关键词:供给侧进入后半场;环保限产放松;宏观经济不容乐观1)供给侧改革三年回顾:行业利润提升自2016年开

2018年概述关键词:供给侧进入后半场;环保限产放松;宏观经济不容乐观

1)供给侧改革三年回顾:行业利润提升

自2016年开始供给侧改革以来,钢铁行业最显著特点是业绩大幅提升。业内人士认为其最主要原因是供改三年给行业带来了6大变化,重塑了行业形态,也为行业转型升级打下了坚实基础;其间在二级市场,板块整体并没有跑赢大盘,但16-17年表现超越大盘,18年二季度板块指数表现与行业基本面开始出现背离。截止到目前,无论是绝对估值和相对估值,板块整体处在历史低位,存在较大修复空间。

2)环保限产放松

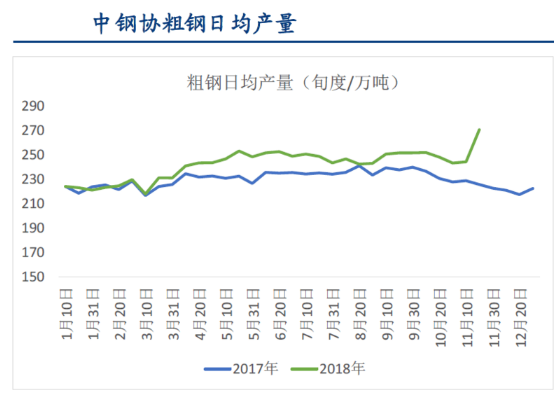

上半年从蓝天保卫战、环保回头看到上合峰会召开,山东、江苏等地环保限产一直处于高压态势,而到了下半年进入采暖季后,禁止“一刀切”的政策出炉让市场措手不及,今年限产力度不及预期已成为业内共识。

看点一:去产能≠减产量

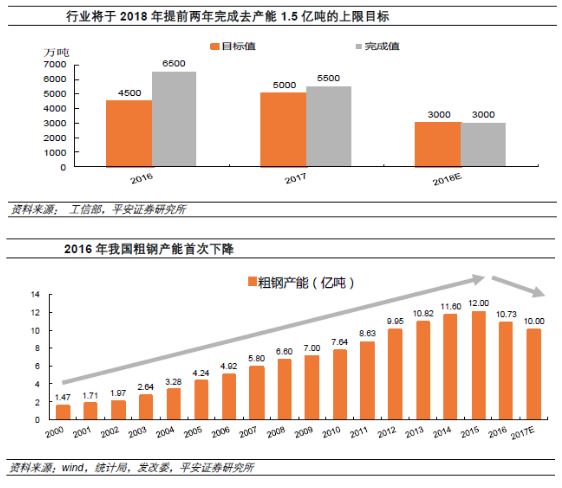

自2016年以来,我国先后淘汰6500万吨、5000万吨及3000万吨钢铁产能,合计1.45亿吨产能已接近1.5亿吨的五年去化目标。同时2017年上半年淘汰的1.4亿吨地条钢若纳入统计,实际上产能去化总量达到2.85亿吨。若不考虑少数增量,以2015年底12亿吨表内粗钢产能计,2017年底粗钢已降至10.85亿吨,2018年年底产能预计降至10.55亿吨左右,而我国的目标是到2025年实现粗钢产能降至10亿吨以下。可见当前我国不仅完成了五年1.5亿吨的短期去化目标,并且距离中长期目标也已经非常更接近。

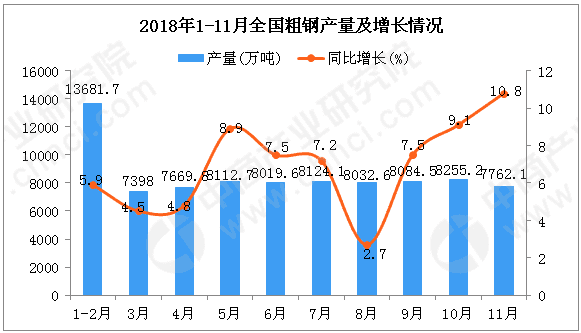

据中商产业研究院数据库显示,2018年1-3季度全国粗钢产量呈增长趋势,2018年2-3季度全国粗钢产量涨幅逐渐缩小,分别是12.91%、1.84%。2018年11月全国粗钢产量为7762.1万吨,同比增长10.8%。2018年1-11月全国粗钢产量为86007.9万吨,同比增长6.7%。

看点二:废钢的韧性强

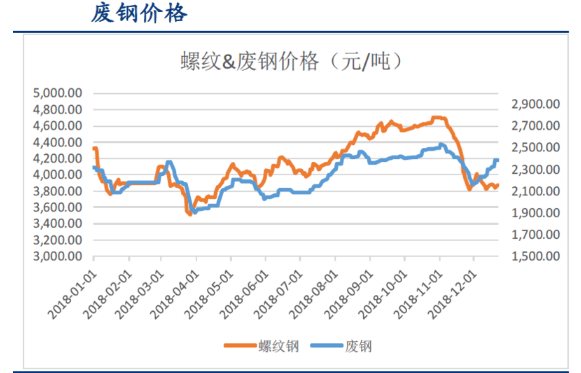

市场最初对成材和原料的走势预期是螺旋式下跌,成材跌完原料跌,跌出成材利润再开始第二轮螺旋式下跌。

但这种下跌在11月初按预想实现了一次之后就开始在废钢上遭遇了疯狂的抵抗。螺纹钢价格在11大幅下跌,累跌880元/吨,跌幅达18.72%,打压废钢累跌370元/吨,跌幅达14.62%,但进入12月以来,螺纹钢价格在3900元/吨附近波动,废钢则一改颓势,累涨230元/吨,涨幅达10.65%。

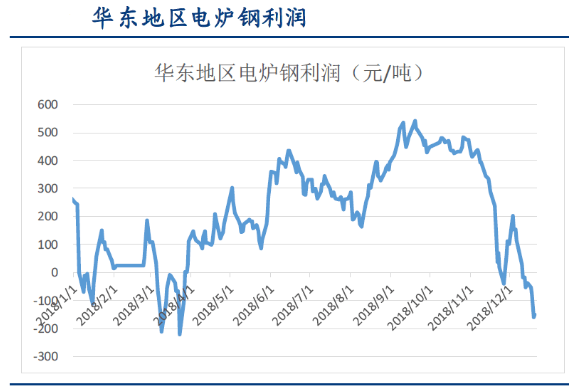

目前全国成本最低利润最高的华东区域,电炉钢也已经在盈亏线上下浮动,利润已连续10天处于负区间,深度达-151元/吨,其余地区的电炉钢自然已经是开始亏损。

看点三:基建托底加速 去地产化道路漫长

1)四季度基建提升速度加快

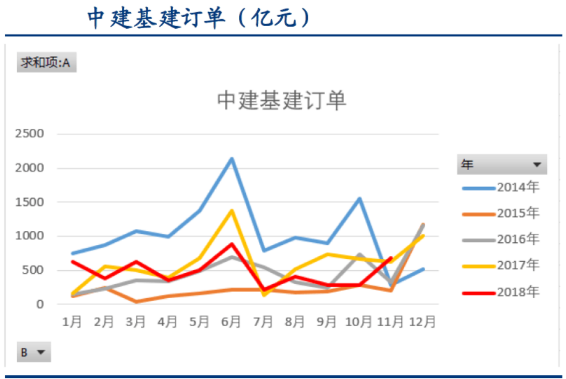

根据中国建筑的日度订单数据,11月的新订单数量环比和同比的表现都非常亮眼。其中,基建部分的订单表现也非常突出,同比提升9.6%,环比提升141.7%。总订单量和基建订单量都是除6月季节性高点之外的全年最高金额。(注:中国建筑集团有限公司为全球规模最大的投资建设集团,也是我国建筑领域唯一一家由中央直接管理的国有重要骨干企业。)

从宏观的投资数据来看,到今年10月,从最新公布的能源、交通和水利建设投资数据倒退,10月单月基建投资增速自今年5月以来首次转正,累积投资同比得到停止下探。基建补短板已经顺利传导至投资。

2018年,地方债市场火了一把;2019年,市场将展现新气象。12月26日,中国国债协会、中央国债登记结算公司、上海证券交易所联合举办的政府债研讨会上相关人士透露部分省市初步计划于明年1月份启动地方债发行,时间较往年提前,相关工作正在筹备中。

地方债市场各项制度将进一步完善,一系列涉及信用评级、信息披露的规范措施正在路上。国债协会人士表示,将尽快出台地方政府债券信用评级业务自律规范指引,正在研究统一信用评级的关键量化指标及其权重、制定最低信息披露要求。

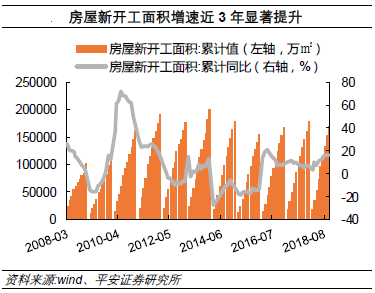

2)房地产:从遏制房价上涨到一城一策

中共中央政治局7月31日召开会议,会议指出当前经济运行稳中有变,外部环境不确定性增加,国内经济增长面临下行风险。为应对可能面临的经济风险,会议确认了政策对基建加码的力度,同时指出坚决遏制房价上涨。

12月18日晚间,山东省菏泽市住建局发布《关于推进全市棚户区改造和促进房地产市场平稳健康发展的通知》。其中,《通知》第六条明确指出,取消新购住房限制转让措施。

据了解,菏泽市曾在2017年底出台限售政策,其中明确:对主城区和住房成交量高、房价稳控压力大的县区实行新购住房限例转让措施,即所购买的新建商品住房和二手住房取得产权证书至少满2年后方可上市交易,非本地居民购房限制转让时间不少于3年。

对于菏泽市取消限售政策,山东省住建厅相关人士表示,关于房地产调控,山东省住建厅跟国家的调控政策是一致的,采用一城一策、因城施策的管控措施。因为各地方城市情况不一样,在政策方面也不是“一刀切”,各项政策还是各地方城市根据自身情况来主控,省住建厅会进行总体把控。省住建厅不干涉各个地方住建部门的具体政策,有的政策需要报备,有的不需要报备。

2019年展望:供需格局难失衡,利润维持合理区间

(1)需求端2019年基建投资增速有望反弹,地产调控政策存在边际放松可能,但受经济下行和贸易摩擦影响,制造业投资不确定性增加,整体来看需求仍将保持小幅增长,但增速下降,据我们测算2019粗钢表观消费量同比增长1.0%—3.8%,增速下降10.9—13.7个百分点;

(2)供给端:在需求增速下降和18年产能利用率高企及短流程电炉利润下降对产量增量贡献下降的背景下,产量小幅下降概率较大;

(3)成本端:铁矿石和焦炭分别受四大矿山发货量减少和“以钢定焦”和淘汰落后产能影响,价格或将保持相对坚挺,成本中枢或将小幅抬升;

(4)价格和利润预判:综合供需因素分析,我们认为2019年钢材价格波动变大,钢价指数中枢或回落至140点,相比2018年下降10%左右;利润中枢小幅下移,但仍维持在合理区间。测算2019年螺纹钢吨钢毛利中枢在550元左右,比16—18三年中枢值下降10%—15%左右,仍然在历史合理区间。

风险提示:

1、经济大幅下行及贸易摩擦加剧的风险。如果宏观经济大幅下降将导致行业需求持续承压,导致行业供需格局恶化,进而影响行业业绩增长和投资预期恶化;而贸易摩擦加剧可能导致我国外贸形势进一步恶化,进而影响宏观经济发展和市场预期,钢铁板块将受到严重波及;

2、行业供给侧改革及环保政策出现松动。如果产能严控政策出现松动,产能有可能出现反弹;同时,环保限产政策松动也可能导致产能释放超预期,影响钢材价格稳定;

3、原材料价格上涨过快风险。如果铁矿石、焦煤等原材价格过快上涨,将造成钢厂生产成本上升,导致钢厂企业利润被侵蚀,影响企业经营和健康发展;

4、利率持续上行。若市场利率持续上行,企业融资成本上升,盈利下降,导致资本市场下挫,也会影响大宗商品需求,对钢铁板块产生不利影响。

-

国内扶持政策缺失 储能应用未获国家足够重视2024-08-16

-

光热发电发展相对缓慢 专家呼吁出台支持政策2024-08-16

-

京津冀融资300亿元用于节能减排2024-08-16

-

生态文明建设政策出台光伏核电等绿色产业迎利好2024-08-16

-

合肥关于申报2015年促进新型工业化发展政策的通知2024-08-16

-

五月光伏产能公告达到6.4GW2024-08-16

-

光热发电发展相对缓慢 专家呼吁出台支持政策——光热发电政策环境亟须完善2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

2015年1-5月风电政策回顾2024-08-16

-

尚德产能达2.4GW 全球光伏组件出货量8GW2024-08-16

-

中电光伏海外产能持续扩大2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

财政部:节能减排补助资金专款专用 不得挪用2024-08-16