国务院关于印发《2024—2025年节能降碳行动方案》的通知

光伏中概股赶着回归 那些还坚挺在美股的光伏企业有什么打算?

光伏中概股赶着回归 那些还坚挺在美股的光伏企业有什么打算?:北京时间12月11日,全球光伏组件出货量排名前三的阿特斯阳光电力集团(下称阿特斯,NASDAQ:CSIQ)宣布,董事长兼

:北京时间12月11日,全球光伏组件出货量排名前三的阿特斯阳光电力集团(下称阿特斯,NASDAQ:CSIQ)宣布,董事长兼CEO瞿晓铧拟以18.47美元/股的价格,收购公司所有不属于瞿晓铧及其配偶张含冰的在外普通股。这意味着阿特斯成为近年来第四家实施私有化的光伏中概股。

阿特斯由国家“千人计划”首批特聘专家瞿晓铧于2001年创办,公司总部位于加拿大安大略省,2006年登陆美国纳斯达克。

今年三季度,阿特斯组件出货量1870MW,前三季度总出货量5104MW,仅次于晶科能源(NYSE:JKS)位列全球第二。往年在组件出货量在前二位与晶科能源博弈激烈的天合光能,因私有化未公布三季度财务数据。

阿特斯的私有化令业内意外。

一位光伏从业人士对界面新闻记者表示,阿特斯国际化程度很高,业务主要集中于海外,其电站、组件业务在国内市场的占比较低。

2001年,刚刚创立的阿特斯借助欧美光伏市场的极大需求迅速发展起来,组件业务不断壮大。经过十几年的布局,该公司在全球成立了十家光伏生产企业,并在二十多个国家和地区建立了分支机构。

截至2016年,阿特斯组件出货量达到5232兆瓦,创历史新高。发展至今,该公司共为全球100多个国家的1200余家客户提供了超过22GW的光伏组件。

虽然阿特斯的主要制造基地和研发基地在中国,但其团队有着很强的海外背景。该公司自2009年开始将经营主力投向了海外优质电站资产。

来源:阿特斯

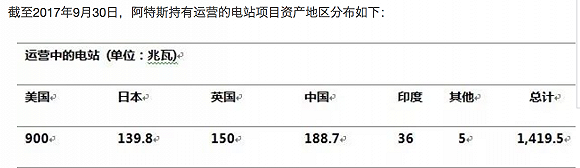

截至2017年9月30日,阿特斯持有的光伏电站项目总计1419.5兆瓦时。

据《能源一号》12月13日报道称,阿特斯旗下苏州高创特新能源发展股份有限公司(下称高创特,NEEQ:834908)可能成为其谋求A股主板上市的前哨。高创特或从新三板退市,进入主板市场。高创特于2005年成立,四年后年登陆新三板,主营工程业务。

不过,上述业内人士表示,高创特规模很小,不太可能成为阿特斯在国内上市的主体。目前阿特斯在国内的资产主要是组件厂,高创特将这些资产并入后,再转板与阿特斯将国内资产整体打包,直接主板上市相比没有明显的优势。

与其它光伏中概股相比,阿特斯的特殊之处在于董事长兼CEO瞿晓铧为加拿大籍华人。“(阿特斯)A股上市的难度会更大,当然也不排除在港股上市的可能。”他说。

界面新闻记者通过微信向瞿晓铧询问阿特斯是否有A股上市的计划,对方回复称“因为‘合规性’要求,不能多说,一切以正式的‘PressRelease’为准”。

截至目前,包括阿特斯在内,已有四家光伏中概股实施私有化奔赴A股。

今年6月,昱辉阳光(NYSE:SOL)董事长兼CEO李仙寿拟收购公司的光伏及LED制造业务;去年8月,登陆纽交所10年之久的天合光能(NYSE:TSL)宣布与投资者财团达成11亿美元的私有化协议,并于今年3月正式完成私有化,从纳斯达克退市;于2015年就提出了私有化意向的晶澳太阳能(NASDAQ:JASO),在上个月宣布,将以3.62亿美元由该公司董事长兼CEO靳保芳等组成的投资者财团收购且实现私有化。

除了已公开表达期望尽早登陆A股的天合光能,目前尚无第二家光伏中概股明确回归A股的计划。本月初,晶澳太阳能还在铺天盖地的“回归A股”报道中发声明称,没有在国内上市的计划。

但毫无争议的是,在选择回归的中概股眼中,国内A股是令人垂涎的“香饽饽”。与A股市场相比,美股和港股上市较为容易,但上市公司数量多,投资者选择多,因此没有A股的资金集中,对公司的估值更理性。

2005年,发展如日中天的中国光伏行业打响了登陆美股的第一枪,无锡尚德成为首个在纽交所上市的中国民企,其创始人施正荣的身价随后飙升至23亿美元,成为当年的中国首富。

无锡尚德也因此成为了此后几年的国内其他同行的效仿对象。据界面新闻记者粗略统计,自2005年开始的两年内,先后有10家中国光伏企业成功在海外上市,包括天合光能、英利绿色能源(NYSE:YGE)、晶澳太阳能等均在此时赴美上市。

但随后的过度扩张带来了产能过剩,欧美等国频频发起“双反”,中国光伏行业进入“寒冬期”,在美上市的光伏企业,面临着估值低和退市的风险。中国政府加大对光伏的扶持政策,大部分企业将战略布局重点由此前的海外市场调整为国内市场,主动私有化并退市以回归国内A股。

据界面新闻记者统计,截至目前,仍“坚挺”在美股市场的光伏中概股还有晶科能源、英利绿色能源、大全新能源(NYSE:DQ)、天华阳光(NASDAQ:SKYS)和绿能宝(NASDAQ:SPI)等。

根据12月14日的最新数据,晶科能源市值为7.71亿美元,股价报收于24.4美元/股;英利绿色能源市值为3454万美元,股价报收于1.9美元/股;大全新能源市值为4.93亿美元,股价报收于48.33美元/股;天华阳光市值为7970.88万美元,股价报收于1.5美元/股;绿能宝市值4.14亿美元,估价报收于0.58美元/股。

“中概股回归潮一方面是因为中美市场估值差异,光伏板块美股普遍估计较低,A股普遍高估值,”英利回复界面新闻记者称,另一方面,则是因为近几年其它板块一些中概股回归后市值获得大幅增长(例如暴风科技),有一定示范股作用。这都是企业综合考虑各种情况后做出的正常行为。”

“随便一个表现较好的光伏A股上市公司的市值,都是所有在美上市的中国光伏企业的市值总和”,一位就职于某个光伏中概股企业的人士说,这句看似夸张的表述俨然成为近年来国内外上市光伏公司股价的真实写照。

“估值低就会丧失融资能力,这是关键。”雪球“大V”钱真理对界面新闻记者表示。截至目前,昱辉阳光、英利绿色能源、晶澳太阳能、大全新能源、中电光伏、绿能宝等多家光伏中概股,都曾因股价低于1美元而收到退市警告。

目前仍留在美股的光伏中概股们看似不合潮流的做法合理吗?

晶科能源作为全球最大的组件制造商,2010年成功登陆美国纽约证券交易所,是目前美股中实力最为强劲的中概股之一。但事实上,也是较早有意识通过分拆业务私有化并计划在国内上市的中概股。

在2014年初,晶科能源就宣布了电站业务有望分拆到香港上市的消息。2016年11月,由晶科能源董事长李仙德先生牵头的买方财团,以2.5亿美元收购该公司持有的江西晶科能源工程有限公司55%股权。通过本次交易,晶科能源分拆出晶科电力的下游业务。

今年3月,晶科能源CEO陈康平透露,晶科电力未来会单独上市,但至于国内还是国外要看哪里更适合发展。

上述业内人士认为,晶科能源的做法完全不同于天合光能和晶澳太阳能,它首先选择将电站部分先剥离出来,是因为电站业务基本上都是重资产高负债的,会拖累上市公司的资产负债表,当初如果全部业务私有化肯定因“盘子”大而有难度,这样看来该做法相当明智。

“晶科的电站业务做的特别大,剥离之后第一步肯定是先上市晶科电力,据说是2018年就会在A股上市。”他表示,只有电站资产上市后晶科能源可能才会考虑从美股的回归,但该公司海外市场做的比较好,接受程度挺高,也可能选择不回归。

“(我认为)晶科能源暂时不会私有化,或者回A股上市。”钱真理告诉界面新闻记者,因为现在晶科电力正在A股排队上市,且海外市场基础良好的晶科能源,还能享受海外银行认可的英文报表及美股上市的海外品牌效应。

未来,这种将电站资产分拆出来在国内上市这种做法可能会流行起来。中国循环经济协会可再生能源专业委员会政策研究部主管彭澎对界面新闻记者表示,“新能源行业整体回归A股上市是大趋势,未来随着光伏电站装机量的不断增大,很多电站持有者会在国内上市并实现资本运作,当然这也需要经历非常复杂的融资设计。”

她补充道,如果光伏中概股像晶科能源和阿特斯一样,能在国内拥有上市平台,会有利于在国内其他的融资运作。企业可以通过装填资产,把相应的电站实现证券化,或者通过发票据、发债券等其他方式。

除了已先行一步私有化的晶科能源,近年来债务缠身的英利绿色能源是否私有化也备受业内关注。

这家全球昔日最大的光伏面板企业,自2012年受到欧盟对华光伏“双反”调查重创以来,常年处于持续亏损、巨额债务、资金链断裂的低谷中,几度接近破产倒闭的边缘。

根据彭博数据显示,截至2016年9月末英利绿色能源的负债总额为114亿元。5月的一份监管报告显示,该公司的债权人包括中国银行、中信银行、新疆天山农商银行和保定农村信用社。

今年二季度,该公司净营收达到31.74亿元,一季度为12.38亿元;净亏损2.976亿元,一季度亏损为1.84亿元。“英利各方面的条件现在不太理想,很难得到投资者认可,所以暂时不会私有化。”钱真理表示。

“英利可能私有化,它具备私有化的条件。”上述业内人士表达了不同看法,一两年前曾有投资者曾有意进入,但遭到了当时集团董事长苗连生的反对。“虽然现在上市公司的现金流比较紧张,但英利集团还有其他的业务,比如房地产等,完全具备私有化的能力。”

英利绿色能源方面则对界面新闻记者回复称,目前没有私有化回归A股的计划。公司目前正在努力解决自身债务问题,以改善经营情况。

毫无疑问,新能源行业整体逐步在A股上市,尤其是光伏中概股私有化并回A股上市是大势所趋。

彭博新能源财经(BNEF)太阳能首席分析师江亚俐曾对界面新闻记者表示,现在中国证监会加强了对IPO、借壳上市的监管,返回A股市场至少在时间成本上会更多。在过去几年,尤其是2015年,宣布私有化的中概股超过30家,宣布退市的中概股有5家停止私有化进程。

对光伏中概股来说,选择回归的资金及时间成本都不低,此外还需承担是否能成功上市的风险。以大全新能源、绿能宝等为代表的光伏中概股第二梯队为例,它们需要考虑自身是否具备承担回归A股风险的能力。

“现在国内金融市场的监管审查趋严,在国外退市后是否能在国内顺利上市其实都有一定风险。”彭澎表示,一旦从美国退市,公司首先需要一笔用于回收股份的资金,之后要在国内重新上市,这中间存在较长的时间差,且是否能融资和上市都存在不确定性,每家企业根据自身的情况判断是否能承担这个风险。

-

中电光伏海外产能持续扩大2024-08-16

-

加拿大公布对华光伏双反调查终裁结果2024-08-16

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16