储能行业市场现状、竞争格局和发展趋势分析

储能行业市场现状、竞争格局和发展趋势分析行业主要上市企业:目前国内储能行业的上市公司主要有比亚迪(002594)、超威动力(00951)、南都电源(300068)、当升科技(300

行业主要上市企业:目前国内储能行业的上市公司主要有比亚迪(002594)、超威动力(00951)、南都电源(300068)、当升科技(300073)、欣旺达(300207)、亿纬锂能(300014)、德赛电池(000049)

本文核心数据:全球储能市场累计装机规模、中国储能市场累计装机规模、中国储能市场累计装机规模构成、中国电化学储能项目累计装机规模

行业概况

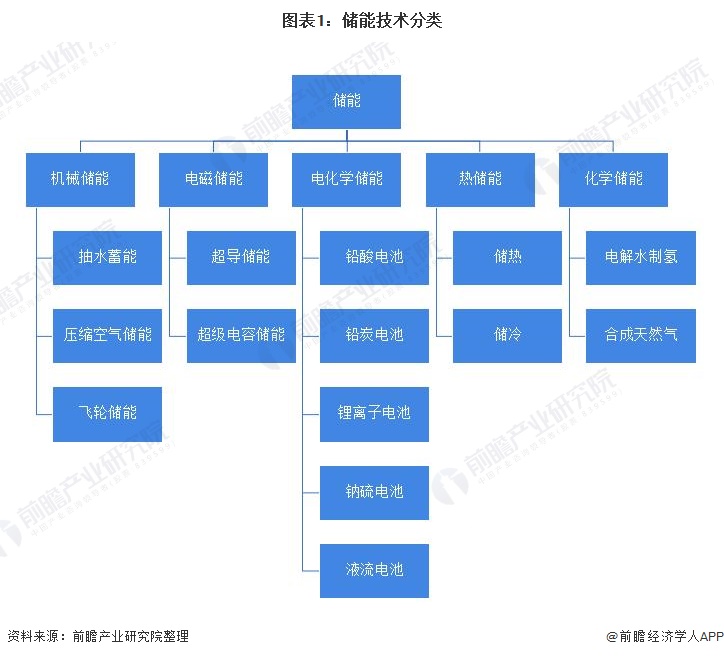

1、定义

储能是指在能量富余的时候,利用特殊技术与装置把能量储存起来,并在能量不足时释放出来,从而调节能量供求在时间和强度上的不匹配问题。

储能自古有之,只是在不同的时代,依据人类对不同能源的依赖,不同的矛盾赋予储能不同的内容。当代主要是储热、储氢和储电。由于电能是目前最便于生产、输送、分配和利用的一种能量形式,所以在现代生产和生活中获得了最为广泛的应用,在储能领域里,储电也就成了最核心的内容。

与其它的能量形式相比,电能本身不便于大规模存储,故储电的基本思路是把电能转化成其它形式的能量,需要时再通过其它形式的能量转换回来。储电技术主要分为机械储能、电化学储能和电磁储能。

2、产业链剖析:储能系统及安装为重要一环

储能产业链上游为电池、电池管理、能量管理系统以及储能变流器供应商;中游为储能系统集成商、安装商以及终端用户等;下游为终端应用客户,包括风/光/传统电站、电网公司、家用储能等。

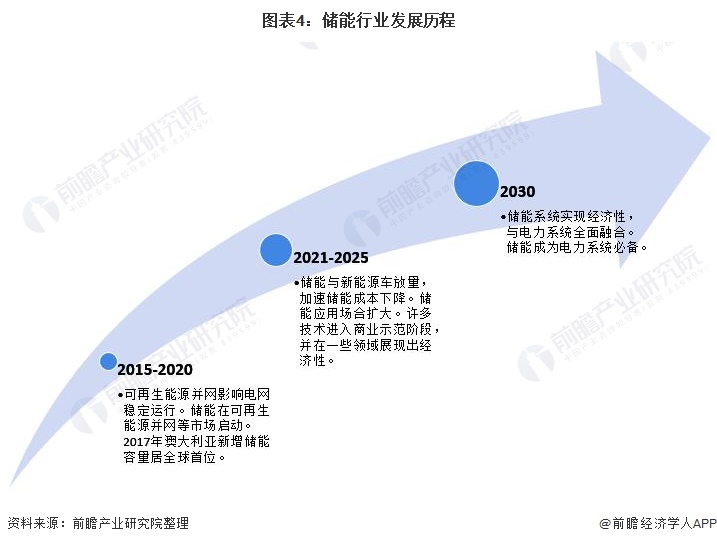

行业发展历程:行业有望打开增长空间

目前,储能行业处于从小范围试点向大规模应用的阶段中,伴随国内储能政策的支持以及储能技术的发展,储能行业有望打开增长空间。

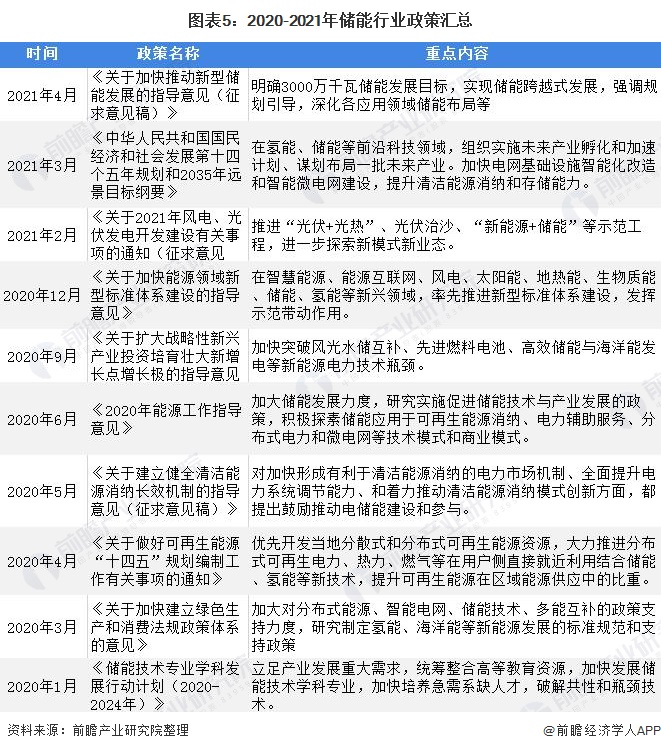

行业政策背景:十四五时期为储能产业黄金时期

当前,政策和市场环境是促进我国储能产业发展的关键。在进入“十四五”发展的新阶段,储能在未来我国能源体系建设中的关键地位越发突显。

面对储能商业化和规模化发展的需求,相关部门和机构一直在努力协同产业各方参与者,积极引导储能政策和市场环境的改善。随着风光、新能源汽车行业全面市场化,储能作为配套产业,有望得到更好的实质性支持,或迎来新的政策窗口期。

行业发展现状:

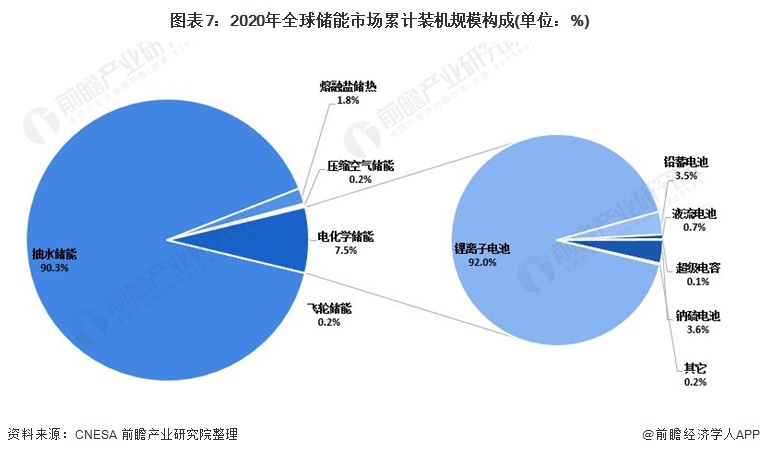

1、全球储能市场抽水蓄能占绝对优势

根据CNESA全统计,截至2020年底,全球已投运储能项目累计装机规模达到191.1GW,同比增长3.4%。

在全球储能市场中,抽水蓄能的累计装机规模最大,占比为90.3%;电化学储能的装机规模紧随其后,占比为7.5%;熔融盐储热装机规模占比为1.8%;压缩空气储能和飞轮储能装机规模占比均小于1%。

2015-2020年,全球抽水蓄能的累计装机规模呈增长趋势。截至2020年底,全球抽水学能累计装机规模为172.5GW,同比增长0.9%。在全球储能市场上占据绝对领先地位。

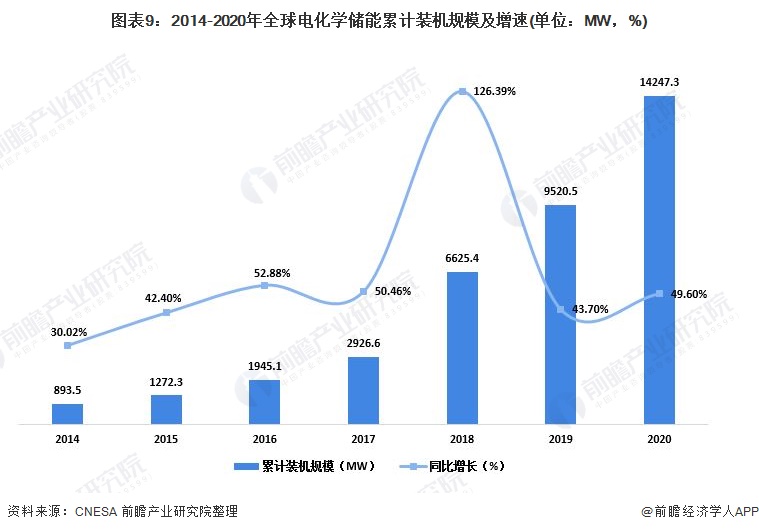

2、全球电化学储能装机突破10GW

电化学储能是应用范围最为广泛、发展潜力最大的储能技术。所以目前全球储能技术的开发主要集中在电化学储能领域。截至2020年底,电化学储能的累计装机规模达到14.2GW,同比增长49.6%。其中,锂离子电池的累计装机规模最大,达到了13.1GW,电化学储能和锂离子电池的累计规模均首次突破10GW大关。

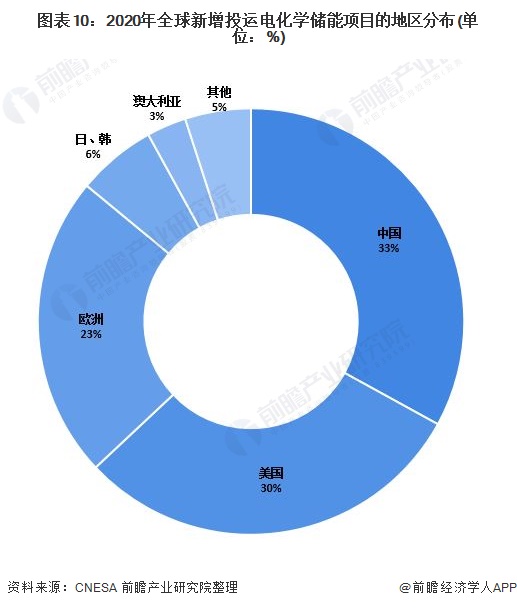

2020年,新冠疫情席卷全球,储能行业虽也遭受严重影响,但经历上半年的低迷之后,市场逐渐回暖,新增投运储能项目,特别是电化学储能项目的装机规模逆势而长。其中,中国、美国和欧洲占据了全球电化学储能市场的主导地位,三者合计占全球电化学新增投运总规模的86%。

3、中国抽水蓄能装机占比近94%

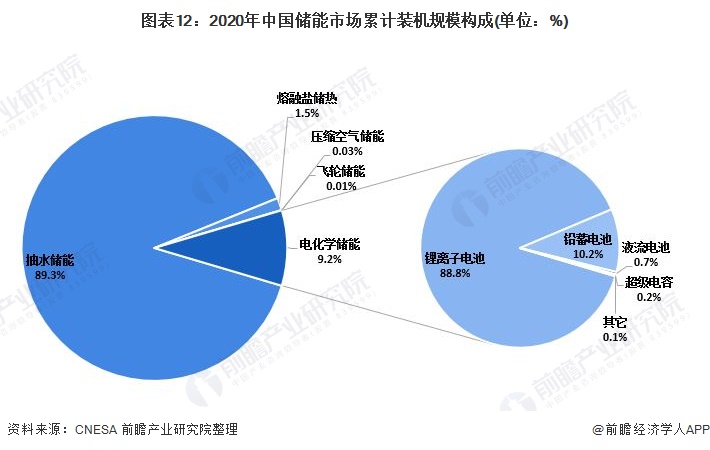

根据CNESA不完全统计,截至2020年底,中国已投运储能项目累计装机规模为35.6GW,占全球市场总规模的18.6%,同比增长9.8%,涨幅比2019年同期增长6.2个百分点。

截至2020年底,在中国储能市场中,抽水蓄能的累计装机规模最大,占比达到了89.3%;其次是电化学储能,装机规模占比为9.2%。熔融盐储热装机规模占比为1.5%;压缩空气储能和飞轮储能装机规模占比都小于0.1%。

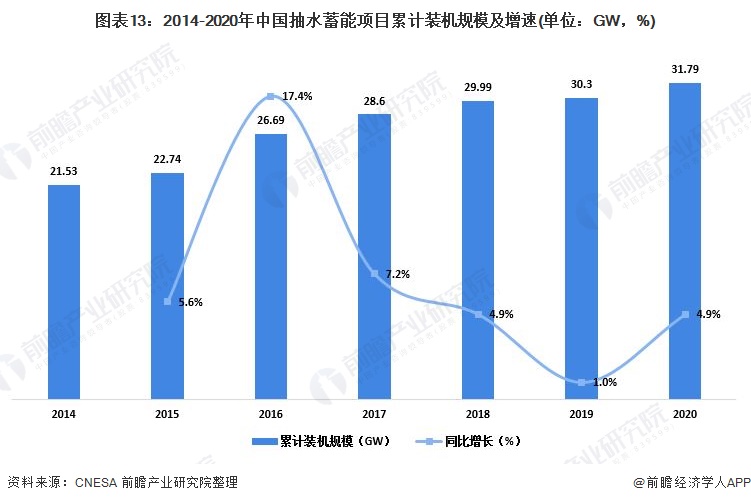

2003年以前,我国抽水蓄能领域相关技术研究还处于一片空白,抽水蓄能电站的设备都依靠进口。2003年3月,我国正式提出“技术引进-掌握优化-自主创新”的“三步走”发展战略,通过产、学、研、用的戮力同心“总体战”,逐步实现我国抽水蓄能电站机组及成套设备制造自主化。同时,技术转让标”谈判后,设备制造商承诺无条件、无保留转让其核心技术。这种将设备与技术“打捆招标”的模式,为我国抽水蓄能技术的快速发展开辟了道路。

截至2020年底,我国抽水蓄能的累计装机规模达到31.79GW,同比增长4.9%。因抽水蓄能相对其他储能方式成本较低,短期看来,其在储能应用中的主导地位不会被动摇。

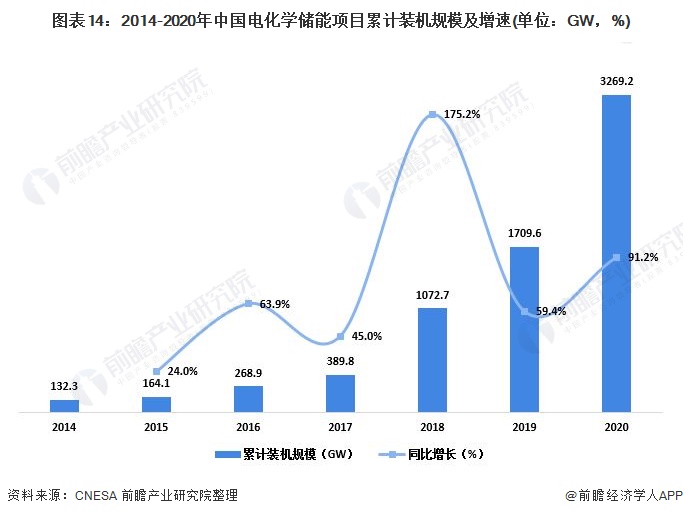

4、中国电化学储能装机大增

电化学储能是利用化学电池将电能储存起来并在需要时释放的储能技术及措施。在中国新能源发电规模大幅增长、锂电池成本持续下降推动下,中国电化学储能装机规模一直保持高速增长的趋势。截至2020年底,电化学储能累计装机规模为3269.2MW,同比增长91.2%。未来五年,随着分布式光伏、分散式风电等分布式能源的大规模推广,电化学储能行业将面临更广阔的市场机遇。

行业竞争格局

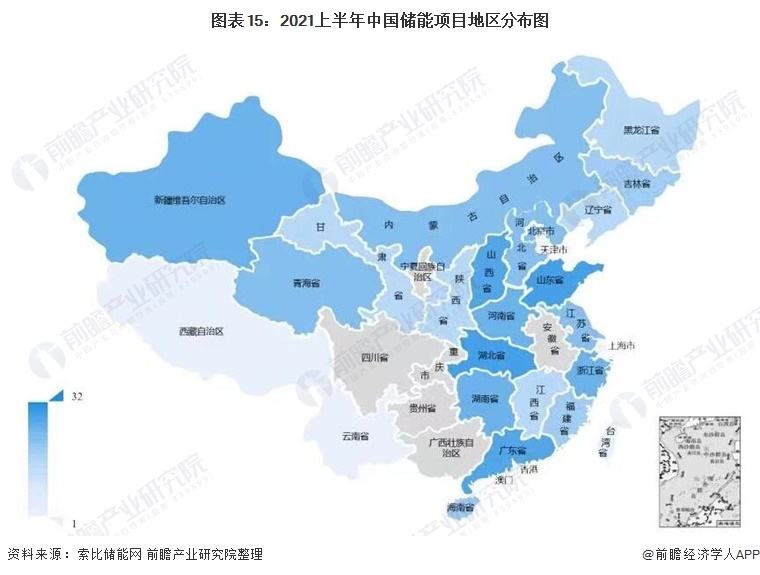

1、区域竞争格局

截止到2021年上半年,我国储能项目除了少数省份外均有分布。其中,山东、陕西、湖北、广东等省份项目数量分布较多。

2、企业竞争格局

根据《储能产业研究白皮书2021》数据显示,2020年,中国新增投运的电化学储能项目中,装机规模排名前十位的储能技术提供商,依次为宁德时代、力神、海基新能源、亿纬锂能、上海电气国轩新能源、南都电源、赣锋电池、比亚迪、中航锂电和国轩高科。

行业发展趋势及前景预测

根据《储能产业研究白皮书2021》,2021-2025年我国储能市场趋势及前景如下:

1、2025年抽水蓄能装机量累计可达65GW

2021年全国能源工作会议明确提出要大力提升新能源消纳和储存能力,大力发展抽水蓄能和储能产业。作为电力系统安全稳定经济运行的重要调节工具,抽水蓄能在十四五将迎来更快的发展速度。有专家指出,“十四五”期间,电力系统对储能设施的需求将更强烈,抽水蓄能电站规模化储能的优势也将有更大的发挥空间。《储能产业研究白皮书2021》预计到2025年总投运装机规模可达到65GW。

2、熔融盐储热积极拓展新应用

2021年国家能源局首批光热示范项目仍有13个项目尚未完成,规模共计899MW。随着可再生能源的大规模发展加速,多种能源协同发展的趋势日趋明显,光热发电未来可能会在多能互补及综合能源基地项目中迎来新的发展基地。

3、电化学储能重启高速增长

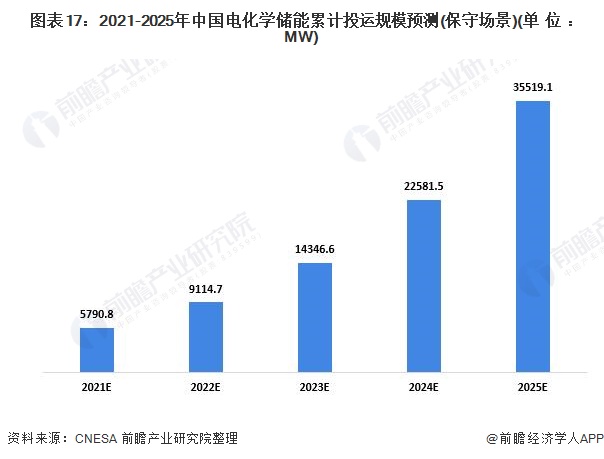

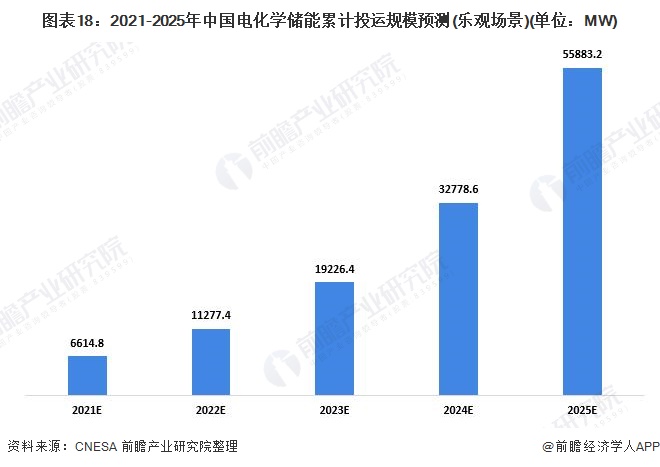

《储能产业研究白皮书2021》基于保守和理想场景对2021-2025年电化学储能的规模进行了预测。

在保守场景下,“十四五”期间是储能探索和实现市场“刚需”应用、系统产品化和获取稳定商业利益的重要时期,2021-2025年电化学储能规模将以57.4%的复合增长率增长,到2025年累计投运规模有望达到35.52GW。

在理想场景下,“碳达峰”和“碳中和”目标对储能行业是巨大的利好。如果未来能有稳定的盈利模式,在“十四五”后期,电化学储能将再形成一轮高增长,到2025年装机规模有望达到55.9GW。

以上数据参考前瞻产业研究院《中国储能行业市场前瞻与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院

-

孚能科技装机量要超3GWh,营收要超30亿2021-09-06

-

储能电池行业市场现状与发展前景分析:发电侧储能需求天花板较高2021-09-02

-

中国储能电池行业竞争格局及市场份额深度分析2021-09-02

-

格力看好新能源汽车赛道收购银隆,电池及储能业务或是重中之重!2021-09-01

-

收藏!全球储能电池行业技术竞争格局2021-08-31

-

宁德时代中报业绩喜人:储能业务增速迅猛,抛出的582亿巨额定增2021-08-31

-

赔惨了!LG化学动力电池“爆雷”,全球装机量排前三2021-08-27

-

电化学储能如何在储能市场杀出重围?2021-08-27

-

宁德时代发上半年财报:储能业务收入爆涨7倍2021-08-26

-

宁德时代上半年营收440.75亿,全球动力电池装机量市占率29.9%2021-08-26

-

特斯拉计划通过电池储能进入日本电力市场2021-08-24

-

博力威:拟于东莞投资约30亿元建锂电芯及储能电池研发生产总部2021-08-23

-

LG已向美国加州公司供应1.6GWh储能电池2021-08-23

-

储能龙头半年度净利润超1.55亿元,同比增加26%2021-08-20

-

宁德时代与四川发展签署战略合作协议,涉及储能/航空动力/材料等多领域2021-08-19