预见2020:《2020年中国锂电池电解液产业全景图谱》

预见2020:《2020年中国锂电池电解液产业全景图谱》中国锂电池电解液行业发展现状——国产化率提升,并逐渐走向国际锂电池电解液是锂电池的“血液”,是离子传输的载体,在正负极之间起

中国锂电池电解液行业发展现状

——国产化率提升,并逐渐走向国际

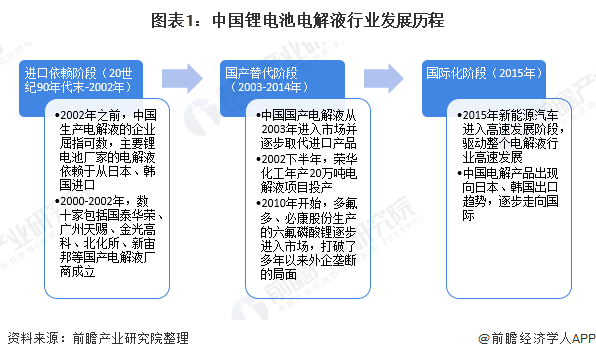

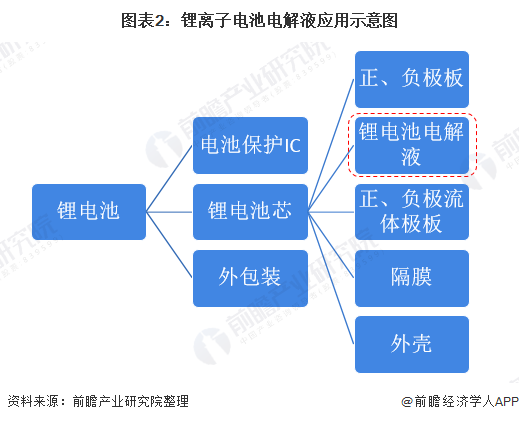

锂电池电解液是锂电池的“血液”,是离子传输的载体,在正负极之间起到传导锂离子的作用,为锂离子提供一个自由脱嵌的环境,是锂电池的关键组件之一。中国锂电池电解液行业经历了进口依赖、国产替代和国际化阶段,经过不断的发展,中国企业生产的锂电池电解液性能逐步提升,获得了业内的普遍认可,国产化率稳步提升,并逐渐走向国际。

电解液是锂离子电池的四大主要组成部分之一,是实现锂离子在正负极迁移的媒介,对锂电容量、工作温度、循环效率以及安全性都有重要影响。通常电解液占电池重量和体积的比重分别为15%、32%,其对纯度及杂质的含量要求非常高,生产过程中需要高纯的原料以及必要的提纯工艺。

——产业链全景图

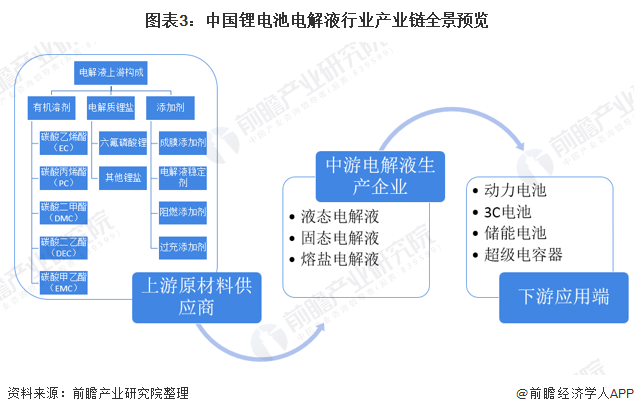

中国锂电池电解液行业产业链主要分为三部分:产业链上游参与者为有机溶剂(以EC和DMC为主)、电解质锂盐(六氟磷酸锂为主)及添加剂等原材料供应商,产业链中游环节主体为电解液生产企业,产业链下游是锂电池生产企业,其应用端对应领域为动力电池、3C电池、储能电池及超级电容器等。

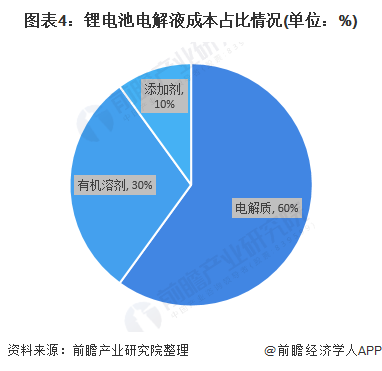

——上游:六氟磷酸锂价格下降

锂电池电解液行业上游为有机溶剂、电解质锂盐及添加剂等原材料供应商。其中,电解质是最核心的组成部分,约占电解液原材料成本的60%,有机溶剂约占30%,添加剂约占10%。其中六氟磷酸锂是电解液的核心原材料,其成本约占整个电解液生产成本的40%左右。

因为六氟磷酸锂(LiPF6)在电解液总成本中占比较高,因此电解液价格主要受六氟磷酸锂(LiPF6)价格影响,历史上电解液价格走势和六氟磷酸锂(LiPF6)价格走势基本同步。

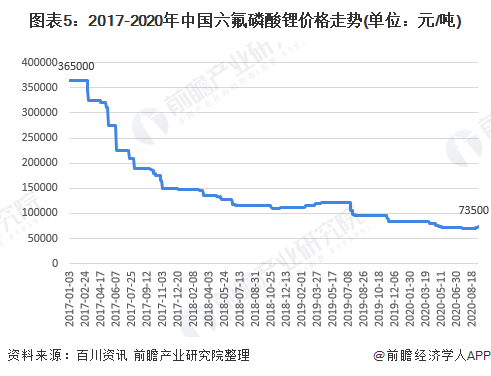

国内六氟磷酸锂产业化始于2008年,随着技术成熟与进步以及下游电解液需求急剧扩张,行业产能规模极具扩张,2016年六氟磷酸锂价格达到阶段峰值,新进入企业的数量也达到高峰期。2017年后,电解液价格持续下降。2017年初,六氟磷酸锂电解液价格为36.5万元/吨,至2020年9月7日,价格下降至7.35万元/吨。

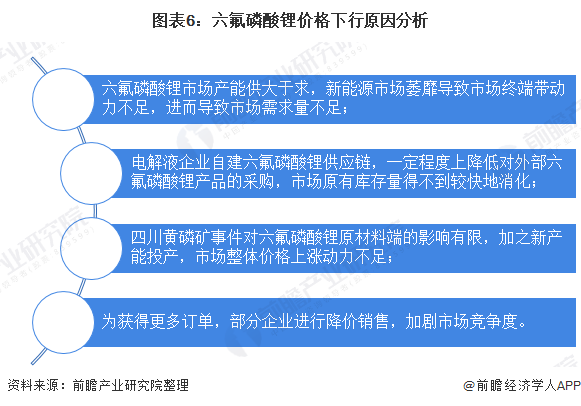

六氟磷酸锂价格下行主要原因有:

——需求端:动力电池需求增长,带动锂电池电解液出货量增长

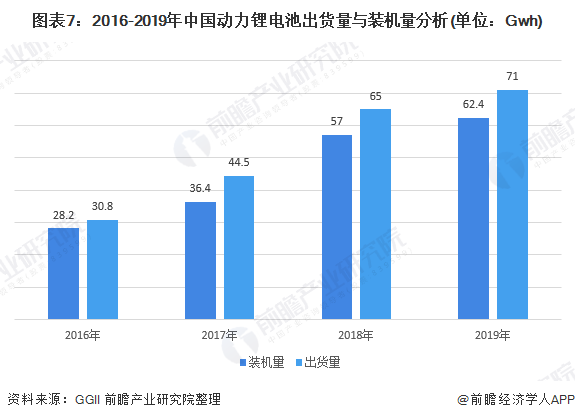

动力锂电池是电解液的主要应用领域,动力锂电池电解液的终端应用主要为新能源汽车、电动工具、航空航天和医疗等领域。新能源汽车产业是国家战略性新兴产业之一,正处于成长阶段,发展形势较好。高工产研锂电研究所(GGII)调研数据显示,2019年中国动力电池出货量为71GWh,同比增长9.2%。

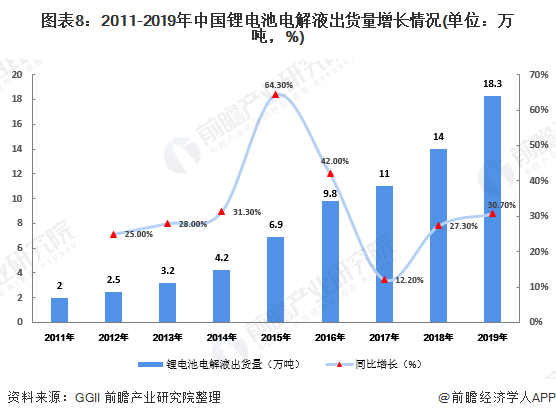

国内动力电池出货量增长带动动力型电解液出货量增长。高工锂电调研显示,2019年中国电解液出货量18.3万吨,同比增长30%。出货量增长原因除国内动力电池增长以外,还有如下原因:1)日、韩动力电池企业2019年受终端车企拉动,出货量增量明显,以新宙邦、国泰华荣、天赐等为代表的企业对日韩电池企业出口量增加;2)通讯储能市场增速明显,带动储能电解液出货量增幅较大;3)锂电轻型车、电动工具等小动力市场进入快速发展期,对锂电池需求快速上升。

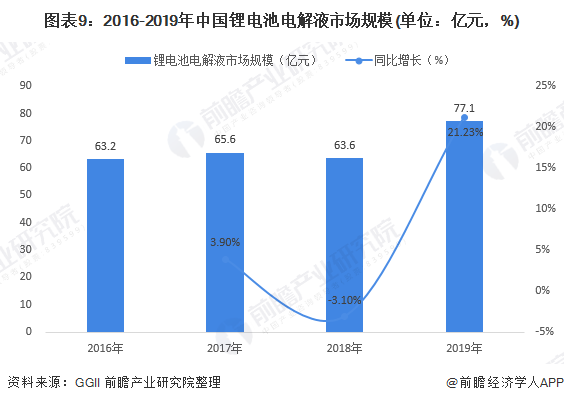

——市场规模:电解液价格下降,市场规模增速不及出货量

GGII数据显示,2018年国内电解液市场规模为63.6亿元,同比下降3.1%,电解液价格大幅下滑,导致产值增速低于出货量增速,导致电解液市场规模下降。2019年国内电解液市场规模为77.1亿元,同比增长21.23%,电解液市场毛利进一步降低。

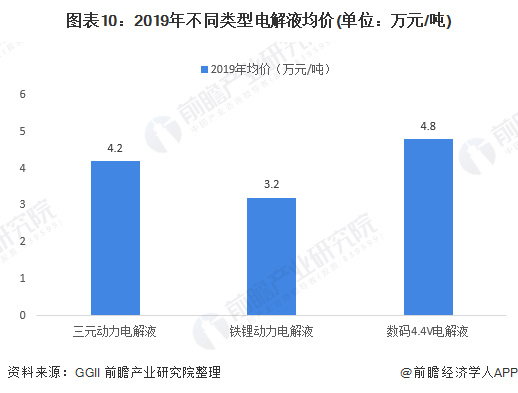

2019年电解液市场出现增量不增值的主要原因为电解液价格持续下降造成。分类别看,2019年,三元动力电解液均价为4.2万元/吨,铁锂动力电解液均价为3.2万元/吨,数码4.4V电解液均价为4.8万元/吨,均较2018年有所下降,原因为:1)六氟磷酸锂价格在2019年开年以来整体价格呈下降走势,其价格与电解液成本正相关。2)新补贴政策的实施导致下半年新能源汽车市场增长不及预期,进而倒逼电解液企业降价销售。

中国锂电池电解液行业竞争格局

——企业竞争格局:市场集中度有所上升

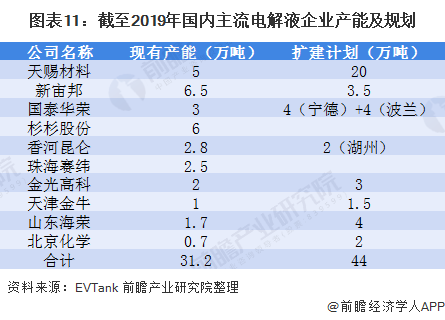

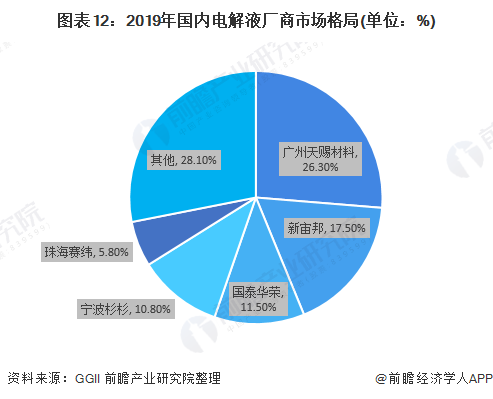

国内电解液厂商包括新宙邦、天津金牛、杉杉股份、珠海赛纬电子、广州天赐等企业,其产品涵盖了高、中、低端市场,基本满足中国锂离子电池电解液生产的需要,并有部分出口。截至2019年末,国内前十大电解液厂商产能合计31.2万吨,产能利用率仍处于较低水平,但已有一定回升。

从竞争格局角度分析,2019年出货量排名前三的企业分别为广州天赐材料、新宙邦和国泰华荣,市场占比分别为26.3%、17.5%和11.5%。2019年中国电解液TOP6企业市场份额达到77.3%,同比提升4个百分点。市场集中度相比2018年提升的主要原因包括:1)以新宙邦、国泰、天赐等为主的电解液企业受LG、松下、村田等海外电池企业带动,增量明显;2)国内动力电池、数码锂电池环节集中度提升,其供应链主要来自于各环节排名靠前企业,因此电池端带动电解液端的集中度提升;3)2019年锂电轻型车、电动工具、TWS数码等领域增长较快,一定程度上促进电解液企业集中度的提升(主流电解液企业均有合作)。

——下游应用格局:动力锂电池为主要应用领域

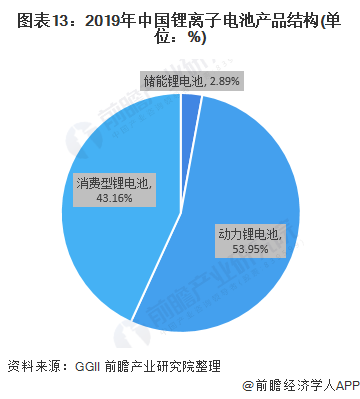

锂电池电解液的下游应用领域主要为动力电池、3C电池、储能电池及超级电容器。从下游锂电池的产品应用结构来看,动力锂电池为主要应用领域,2019年出货量占比达53.95%;储能用锂离子电池在2019年的出货量达到了3.8GWh,占锂离子出货量的2.89%;消费型(3C)锂电池出货量为56.8GWh,占锂离子出货量的43.16%。

中国锂电池电解液行业发展前景及趋势分析

——发展趋势:龙头企业发展较快,竞争进一步加剧

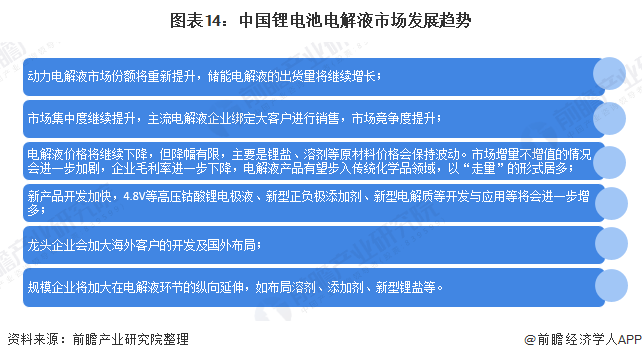

未来三年,电解液市场变化将主要表现在以下几方面:

——发展前景:市场规模增速仍将低于出货量增速

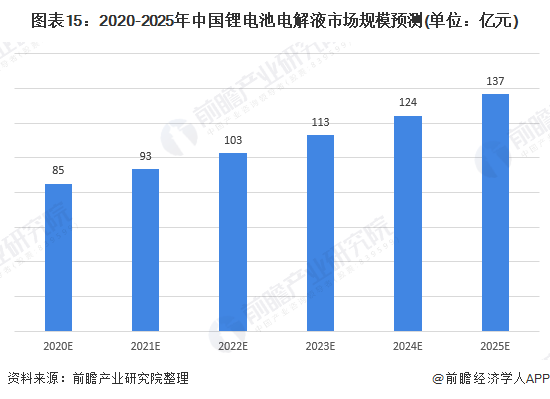

2019年锂电池电解液出货量增速达30%,市场规模增速为21.23%,市场规模增速低于出货量增速。随着电解液价格持续下降,市场增量不增值的情况会进一步加剧。据此,前瞻预计2020年电解液市场规模将突破85亿元,2025年将达到137亿元以上。

以上数据来源于前瞻产业研究院《中国锂电池行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院

-

又一家车企启动创业板IPO 发展高端新能源汽车2020-09-14

-

印度拟建锂电池回收厂发展本土电池金属供应链2020-09-13

-

研究发现金属氧化物超强储能机制 有望成为下一代锂电池的关键材料2020-09-13

-

中国铁塔青海磷酸铁锂电池项目中标结果作废 招标正在“重启”2020-09-09

-

美国利用离子液体取代传统有机电解液 研发更安全/更持久储能设备2020-09-07

-

新能源汽车下乡,参与的电池企业谁会是最大赢家?2020-09-05

-

【半年报】新能源车市受重创锂电池企业也遭殃2020-09-05

-

宁德时代放弃811三元锂电池?内部人士回应2020-09-04

-

科学家找到锂电池扩容解决方案 让续航提升3倍2020-09-03

-

40块锂电池突然起火 4个灭火器都没扑灭 快递小哥崩溃2020-09-03

-

比亚迪巴西磷酸铁锂电池工厂投产 年产18000电池模组2020-09-02

-

中欧间的新能源汽车较量,中国应该重启补贴?2020-09-02

-

动力电池迎来报废高峰期:新能源汽车都该换电池了2020-09-01

-

废弃锂电池克星!科学家发现橘子皮能提取电池中90%金属2020-09-01

-

多家一线电池制造商计划扩大电动自行车专用磷酸铁锂电池产能2020-08-31