铅蓄电池龙头天能股份,能否凭锂电摆脱衰退命运?

铅蓄电池龙头天能股份,能否凭锂电摆脱衰退命运?说到铅蓄电池品牌,“天能”电池可谓无处不在。“电动车动力专家”、“25年专业专注”、“天能电池号动车组列车提醒您…”这些品牌广告语早已

说到铅蓄电池品牌,“天能”电池可谓无处不在。“电动车动力专家”、“25年专业专注”、“天能电池号动车组列车提醒您…”这些品牌广告语早已传遍大街小巷。2016至2018年,天能电池年均营收200亿以上,连续三年蝉联全国第一。

如今,高歌猛进二十几年之后,铅蓄电池已步入存量替换市场,增速趋缓,龙头天能电池也不得不思考未来发展:

要想获得更快业务增长,必须拓展其他领域。然而,带动庞大的铅蓄电池“帝国”调转航向,又谈何容易?

铅蓄电池之王

天能电池的王者之位,是经过了白刃相交的残酷淘汰赛后夺得的。

导火索是2012年《铅蓄电池行业准入条件》的实施。该政策对铅蓄电池工厂选址、设备工艺、生产能力和环保方面提出了严格的门槛要求,直接导致大批落后产能的企业淘汰。短短两年内,企业数量由2000家锐减至400多家,行业经历了翻天覆地的大洗牌。

一面是80%的企业出局,另一面却是幸存者攻城略地的抢夺战:

天能电池率先宣布,调整生产计划为“加速扩张、拉足产能、以产促销”。趁着行业洗牌,天能火速收购浙江赫克力、安徽中能电源、万洋绿色能源等中小企业,将其收编扩产。2012年,天能电池产能8000万只,较上年增幅23%。超威集团(00951)亦不甘示弱,大举投入2.5亿元增产铅蓄电池,全年产量从6000万只迅速扩张至8000万只。

业内玩家们紧锣密鼓地扩产之后,2012年铅蓄电池行业总产量同比大增27%。在大批落后产能淘汰之后,整体产能不降反增,远远超过真实需求水平。巨头之间的价格战一触即发。

为促进销售,厂商相继降价。以48伏12安时电池为例,一年之内,天能、超威等一线品牌从一组410元降到340元,降幅17%,而二线品牌价格降幅更超过20%。

硝烟弥漫的价格战持续了三年多。2014年最疯狂之时,铅蓄电池售价甚至降至成本以下。当年,天能电池营收增长3%,经营却巨亏3亿。超威电池营收增长1.5%,亏损3600多万。

经历了漫长的降价割肉,无数企业死去,行业集中度大幅提升,巨头终于浴火重生,一统江湖。2015年,天能电池市场占有率已达35%,而后马太效应愈加明显。2018年,凭借超过40%的市占率,天能电池坐稳行业老大宝座。

联合另一巨头超威,两家电池企业占据了将近八成市场。铅蓄电池寡头垄断的竞争格局愈发清晰。

垄断的力量让天能电池有了强大的定价和成本控制能力。其毛利率多年来维持在20%左右的水平,远高于同行均值,而其销售费用率、管理费用率均低于行业均值。优秀的业绩表现,又进一步拉大天能与同行的实力差距,强者恒强的逻辑,正在天能电池身上印证。

多元化诅咒

几乎很少有企业,尤其是某块业务极其出色的大型企业,能够逃脱“多元化诅咒”的厄运。天能电池也不例外。

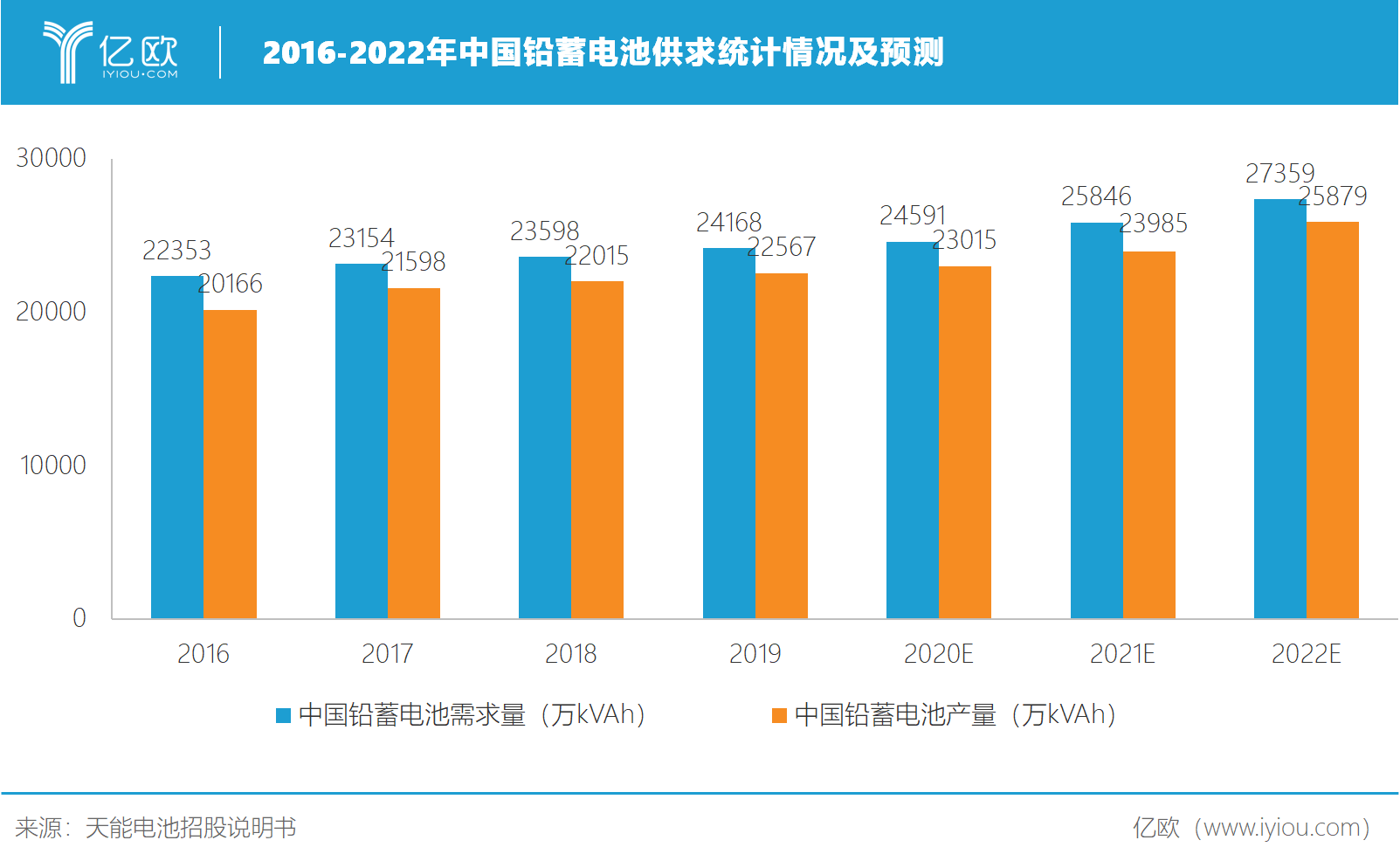

随着国内电动车日益饱和,铅蓄电池已迈入存量替换市场,存量电动车电池更换需求成为拉动铅蓄电池市场增长的主要动力。2016年以来,国内铅蓄电池市场需求基本趋于稳定,每年以1%-2%的速度缓慢增长。

铅蓄电池天花板显现的同时,锂电池为代表的新型电池又开始侵蚀前者的市场。

重量大密度高,是铅蓄电池的一大“原罪”。2018年,工信部针对电动车安全规范颁布了“新国标”政策,对整车重量提出了严格要求,直接导致很多电动车厂弃用铅蓄电池;另一面,受益于锂电池能量密度大的优势,锂电池电动车渗透率从10%升至15%,未来还将进一步挤占铅蓄电池市场空间。

为谋求新的利润增长点,天能电池很早就走上了多元化道路。早在2007年,天能电池便上线锂电产品,进军锂电板块。

或许是铅蓄电池光环太大,容易占去锂电业务本应有的资源,天能电池在锂电技术方面并不出色,甚至爆出过多次燃烧爆炸丑闻。在北京、上海等地,先后有客户因购买装有天能锂电池的电动车爆炸而受伤,对其锂电业务造成了极其不利的影响。

而将发展重心放在电动轻型车,而非电动汽车的策略,又使天能电池错过前些年锂电池行业增速年均超15%的快速成长期。

回过头看最近10年,是新能源汽车带火了锂电行业。电动汽车早已超越消费电子,成为最大的锂电池应用市场。锂电池能量密度大、质量轻的优点,完美匹配了新能源汽车高续航、轻车身的需求,因而被新能源车企偏好。谁将锂电技术绑定车企,谁就踩对了锂电行业大势。

和铅蓄电池一样,车企动力电池市场也经历过产能过剩的淘汰赛。最终,宁德时代(300750)、比亚迪(002594)等厂商脱颖而出,成为市场寡头,锋芒毕露。

相比之下,天能电池此前将主要研发精力放在轻型电动车上,并未多涉足电动汽车。在那场行业混战中,天能在锂电板块表现不温不火,直至错过成为龙头的机会。目前,其产能不足宁德时代的1/20。

2018年锂电补贴退坡,雪上加霜地打击了轻型电动车锂电池厂商。政策将补贴金额与电池系统能量密度挂钩,因此能量密度较低的轻型车锂电池成了“重灾区”:150公里以下的电动车补贴被直接取消。受此影响,天能电池不得不缩减锂电池业务规模。全年,公司锂电业务营收4.3亿元,同比降低62%,占总营收不足1.5%。

一面是铅蓄电池称霸市场,另一面却是锂电板块颓靡不振。天能电池的多元化道路,该如何走下去?

火力全开拯救锂电业务

锂电业务发展不及预期,不甘于此的天能电池决心火力全开,展开拯救计划。

首先是收购电动汽车锂电池公司:

2018年,天能电池耗资1.27亿元,收购非全资附属公司天能能源40%的股份。天能能源动力锂电池技术领先,为吉利(00175)、奇瑞、江南汽车等众多整车车企供应动力电池。2017年,天能能源装机量超过两万台,位列业内第7。收购天能能源,将有力改善此前公司在整车市场开拓不力的局面。

第二是与先进外资厂商合作:

2019年11月,天能电池与法国知名锂电池厂商签订合作协议,成立子公司——天能帅福得能源股份有限公司,双方将聚焦电动轻型车、电动汽车和储能领域,共同开发锂电池。

帅福得是世界500强、能源生产商道达尔的全资子公司,在锂电领域已有30多年技术积累,其锂电池不仅广泛用于交通工具、能源存储,更是美国太空集团电信卫星的电池首选。与帅福得合作,天能电池有望分享其技术经验,为扩大市场提高品牌声誉。

第三是资本助力,扩张产能:

天能电池计划筹资8.5亿元,用于建设高能动力锂电池生产线。项目建成后,公司将同时在圆柱、方形和软包三种锂电池技术路径上全面开火。新型的生产线将使其锂电池生产能力有质的飞跃,届时公司将具备年产2.5GWh高能锂离子圆柱电池、1GWh方形铝壳电池、0.5GWh锂离子软包电池的能力。

错过动力锂电池行业快速成长期,如今的天能电池要想在高度垄断的市场中杀出重围,与宁德时代、比亚迪等巨头分羹,实属不易。当务之急是磨练出顶尖技术,用质量优异的锂电池产品,打破消费者心中“铅蓄电池老大”这个闪亮却又沉重的标签。天能电池火力全开的拯救计划,正逐渐发挥出威力。

从硝烟弥漫的价格战中拼杀而出,天能电池终成王者,一统铅蓄电池江湖。但欲戴王冠,必承其重。在铅蓄电池方面取得的巨大成功,并没有复制到其多元化发展的锂电板块。面对多年发展缓慢的现状,天能电池联合内外加强合作、增资扩产的一番动作,或将推动锂电板块快速发展,助力公司实现真正的多元化。

-

新技术突破将会为比亚迪带来什么?2020-04-07

-

特斯拉们纷纷做电池,宁德时代们如何打响电池保卫战?2020-04-07

-

戴姆勒获得120亿欧元信贷额度,或部分应用于有机电池研发2020-04-06

-

谁与争锋?“刀片电池”能否担当主流乘用车最佳解决方案重任?2020-04-04

-

3000余家电池回收类企业 竞逐超1200亿元新市场2020-04-04

-

天津大学实验室提出稳定、高能锌锰电池的设计方案2020-04-03

-

刀片电池:利刃的另一面2020-04-03

-

户外停一天续航里程不降反增?特斯拉皮卡将提供太阳能电池板选配2020-04-03

-

BMS算法设计之电池SOC介绍(一)2020-04-03

-

继续退坡?网传今年新能源汽车财政补贴将至少退坡10%2020-04-02

-

色列电池制造商Addionics获得600万美元融资2020-04-02

-

拓邦股份净利3.3亿元 锂电池业务营收同比增长97%2020-04-02

-

力神电池中标中国铁塔5G基站用磷酸铁锂电池采购项目2020-04-02

-

钛阴极电池获突破 促进未来电池可持续设计2020-04-02

-

新加坡研发实用的半固态电解质提升锂硫电池2020-04-02