锂电池行业的第一波产业红利期已过,当面临电芯涨价时,我们能做些什么?

锂电池行业的第一波产业红利期已过,当面临电芯涨价时,我们能做些什么?近期,BYD官方宣布:因原材料价格大幅上涨以及新能源购车补贴退坡等影响,对其新能源车型的官方指导价进行不同价格的

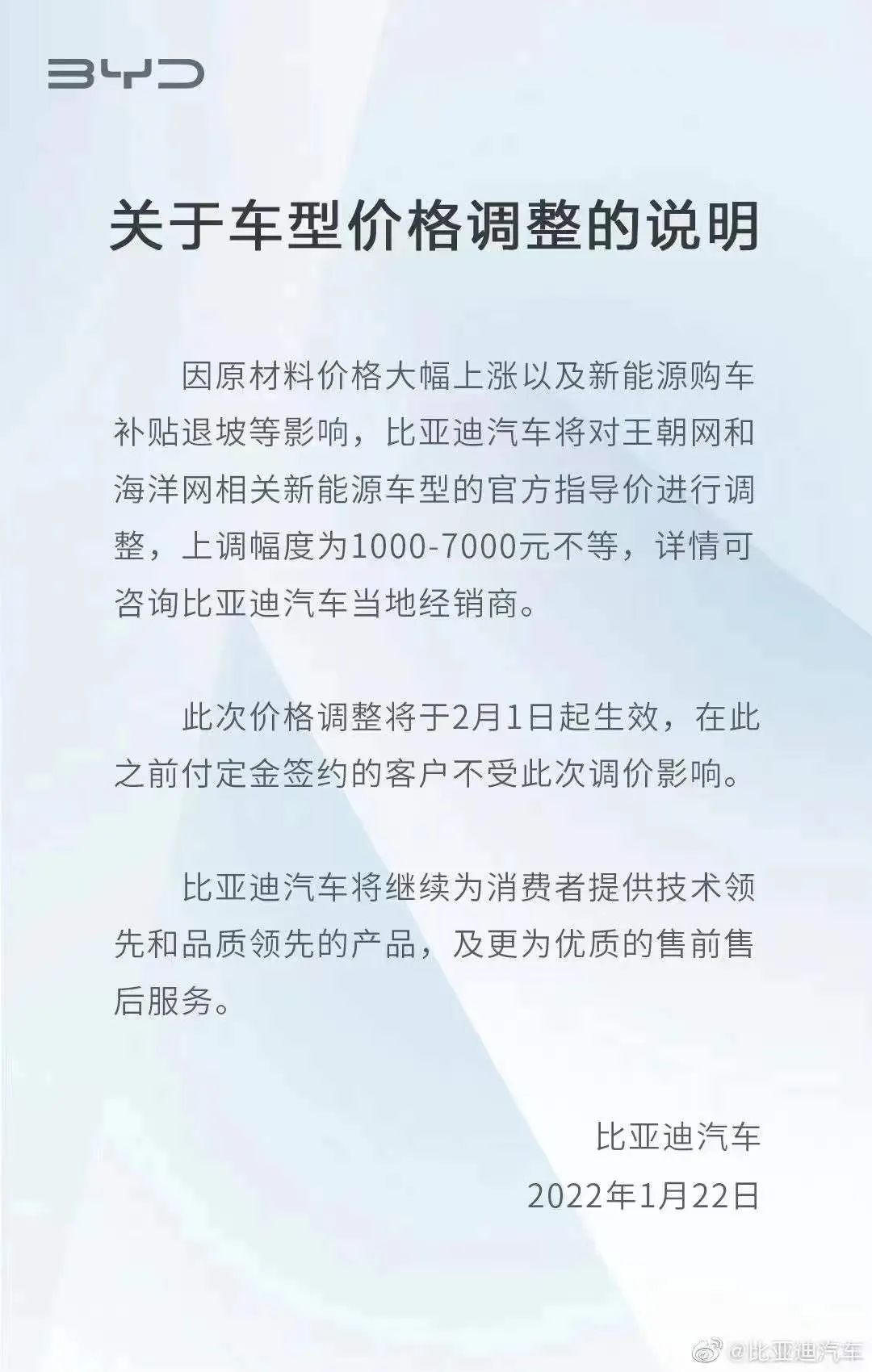

近期,BYD官方宣布:因原材料价格大幅上涨以及新能源购车补贴退坡等影响,对其新能源车型的官方指导价进行不同价格的上调。

对于此次事件,如果没记错的话,应该是国内车企对于车售价提价,首次把原材料价格大幅上涨纳入提价的原因中。

虽然没有明说是由于电芯上游材料的导致,但是基于电池上游材料过去1年的价格行情,我们可以八九不离十的猜到:占据新能源汽车成本约40%的电池价格上涨,是整车提价的首要原因。

整车的最终提价,是近期发生的,是最后显现的结果。但是电池上游材料,电芯价格上涨则是在过去的2021年整整一年一直在发生的现象。

过去的一年,电池产业内部和外部的投资机构一直在:讨论电池上游材料的价格波动曲线,讨论碳酸锂紧张的供应链,讨论锂盐产能的释放,讨论上游材料价格上涨后在产业链上的传导,讨论终端消费者的承受能力。

BYD此次将其新能源汽车提价事件,个人认为:应该是近几年乃至未来几年,锂电行业和新能源汽车行业的标志性事件。

此次事件意味着:电池产业链(从锂矿→锂盐→正负极材料,电解液等→电芯→电池模组和Pack系统→整车),从上游到下游,价格能逐一传导的,最终整个产业链是能被上游的材料价格“击穿”的。

此次事件意味着:即使像比亚迪这种,家里有矿(青海有锂矿),新能源汽车产业链垂直整合做的最好,本土新能源汽车市场份额占据最大的企业,也无法完全掌控,也无法完全忍受上游材料涨价带来的利润侵噬。

▲2021年523方形三元电芯原材料价格变动,来源SMM

在过去的一年里,以上图523方形三元电芯原材料价格波动变动为例,电池级碳酸锂12月同比1月价格上涨277.5%。实际上近期,电池级碳酸锂市场价格已飙升至35万/吨以上。

虽然2021年下半年,不少电芯企业已经官宣将其电芯产品进行价格不同程度的上调,比如天能锂电,鹏辉能源和比亚迪等。

但是未来至少2-3年之内,因下游新能源汽车渗透率的加速提升(国内CAGR很大概率在50%左右),全球储能行业的大量需求,导致上游原本开发周期到投产本来就较长(一般2-3年)的锂盐材料,基本上跟不上下游的需求节奏,加上全球不稳定的疫情因素和市场里一些企业的囤货行为,锂盐的真正供应状态是短缺的,而不再是紧平衡状态。

个人预测:2022年以及后面2年电芯的出货价格还是会上涨,第三方Pack企业拿到的电芯价格会在2021年的基础上,再上浮5%-10%。

那么回到本文的题目:当面临电芯涨价时,我们能做些什么?锂电行业的第一波产业红利期已过,当C公司的毛利都已经从40-50%降至20%+的时候,我们还能选择躺平么?

为此,本人从产业角度出发,提一些拙见:

1)优化BOM成本。虽然电芯的成本是电池Pack BOM成本的大头,但是面临电芯企业的涨价,第三方Pack企业是没法接招的,基本上只能默默地接受。所以能做的事情就是从BOM里的结构件,化学品,电子电器件着手进行成本优化。

国内锂电产业发展10年,尤其是化学品和电子电器件的选型相信都已经有不少国产化的成功案例(五菱宏观mini EV就是典型的代表),不能再意味地迷信进口品牌。

当然通过设计改进,也能优化BOM成本。

2)提升开发效率。前阵子听一个券商组织的某国内电池产线龙头企业的电话会议,当对方有提到自己的竞争力时,讲到:形成产线里非标设备和工装模块化的方案和数据库,需要时可以随时进行调用组合,而非重新再去设计。这一点,我倒觉得可以应用在电池Pack系统的开发上。

电池Pack系统和电池产线都是定制化的产品,都可以对其进行拆解成各个子系统,以电池Pack系统为例:箱体,模组,化学品(结构胶和导热胶),PDU或者S-BOX,高压铜排等。再对各个子系统形成不同成本的方案,以箱体为例:有钣金方案,有铝铸方案,有铝型材方案,有SMC复合材料方案。

再项目前期跟客户或者供应商沟通,提供方案和报价的时候,可以进行快速的组合,以提升开发效率(当然这都需要在平时进数据的收集和积累)。提升开发效率,其实也是节省了开发的费用成本。

3)强化工厂运营。我们总有一种先入为主的观念:锂电行业是新型的行业。其实归根结底,锂电行业的本质还是属于汽车产业链,属于汽车零部件产业。工厂运营同样需要满足IATF16949的要求,同样需要重视精益生产,工厂运营每天谈的还是安全,质量,交付,成本等话题。以FTT和库存周转效率为例,相比传统零部件,电池产品单价值较高,因此改善FTT,降低报废率,提升库存周转效率就显得尤为重要。

以上,只是本人从第三方Pack企业角度出发,结合多年的锂电产业经验,通过日常的观察和思考,写的几点拙见。当然,也希望行业内的朋友能通过后台留言的方式,一起探讨该话题。

原文标题 : 当面临电芯涨价时,我们能做些什么?

-

动力电池原材料价格上涨,新能源汽车涨价将成趋势,比亚迪既不是起点也不是终点2022-01-25

-

特斯拉能否坐稳欧洲新能源汽车市场“头把交椅”?2022-01-25

-

新能源汽车市场渗透率快速提升,宁德时代、比亚迪等中国龙头股能否跑赢美股?2022-01-24

-

补贴退坡,动力电池的成本上涨,2022“利空”新能源汽车?2022-01-24

-

动力电池技术升级,磷酸铁锂电池被大量采用,中端车引爆2021年新能源汽车市场2022-01-21

-

IGBT奏响新能源汽车、光伏双赛道,斯达半导和比亚迪半导体多方面比较2022-01-19

-

拿下52%市场份额成为“宁王”后,宁德时代又想成为新能源汽车的“中石油”了!2022-01-19

-

宁德时代的无负极电池,能否颠覆传统锂电池行业,加速钠离子电池时代的到来?2022-01-18

-

新能源汽车换电赛道众生相:蔚来豪赌、宁德时代拾起、特斯拉遗忘2022-01-18

-

华为/小米/百度/苹果纷纷入局“造车”,新能源汽车将迎来转接点,未来布局如何?2022-01-18

-

新能源汽车业务已成核心战略,美的:我们不造车,只生产零部件!2022-01-18

-

继在新能源汽车市场挑战特斯拉后,华为又在储能电池市场直接竞争!2022-01-17

-

充电桩,为何能成为新能源汽车“棋局”的决胜关键?2022-01-16

-

比亚迪60万辆新能源汽车中,纯电和插混各占半壁江山,全球找不出第二个!2022-01-14

-

一入场就叫嚣“蔚小理”,团车能够在风云诡谲的新能源汽车市场存活多久?2022-01-14