我们研究了16家中医药企业,找出了拉动第二曲线增长的十条路径

我们研究了16家中医药企业,找出了拉动第二曲线增长的十条路径中医药发展历经千年,留下了一批优秀的百年老字号企业。然而近代以来,在现代医学等因素冲击下,这些老字号企业面临着严峻挑战。

中医药发展历经千年,留下了一批优秀的百年老字号企业。然而近代以来,在现代医学等因素冲击下,这些老字号企业面临着严峻挑战。据商务部统计,新中国成立初期,我国大约拥有1.6万家中华老字号;到90年代只有1600余家;而目前仅剩下1130家,其中中医药行业有90多家。行业经历着持续下滑的阵痛。

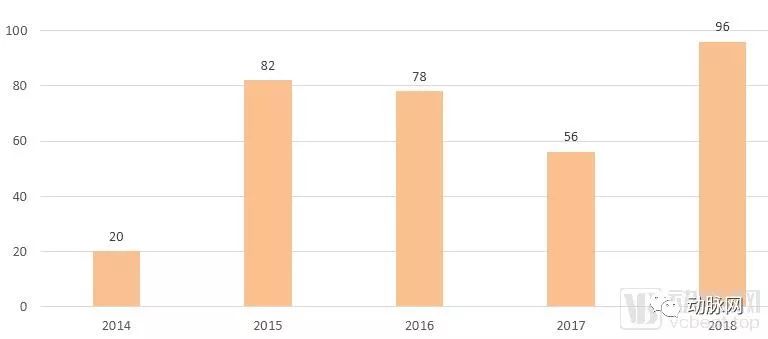

转机出现在2015年。2015年以来,国家开始大力支持中医药的发展,相继发布了《中医药发展战略规划纲要(2016-2030年)》等近20个国家级政策,把发展中医药上升到国家战略层面。此时行业迎来第二曲线发展良机。

动脉网采访调研了北京同仁堂、云南白药、灵兰中医、大经中医等16家中医药企业,从企业管理、中药、中医等多个维度梳理行业发展脉络,完成了《2019中医药专题报告:中医药老字号的第二曲线》。报告分析了行业第一曲线下滑的主要原因,同时总结出老字号探索第二曲线的十条路径,以期能够激发读者更进一步的思考和实践。以下为报告重要内容节选。

主要观点:

1.造成中医药行业第一曲线下降的主要原因分为内忧和外患两部分。内忧体现在中药的生产、研发、质量监督、药效机理,中医的人才传承等问题;外患体现在现代医学的冲击、患者不信任等问题;

2.中医类医院诊疗人次增速在2015年触底反弹(3.4%),近四年逐渐缩小和西医类医院诊疗人次增速差距。2018年,中医类医院诊疗量增速(4.4%)超过西医类医院诊疗量增速(4.0%),行业迎来第二曲线发展阶段;

3.老字号企业从深化内涵和拓展外延两个维度探索第二曲线。一方面,通过国企改革、生产现代化、中药追溯体系、中医CDSS、互联网+中医教育等不断强化自身实力;另一方面,借助悠久的品牌优势,老字号不断拓展新的业务增长点,大健康战略和中药消费化产品是当下的热门方向。

1. 中医药的第一曲线转折

老字号企业概况

中医药发展历经千年,留下了一批优秀百年老字号企业。新中国成立初期,我国大约拥有1.6万家“中华老字号”;1991年原国内贸易部认定的老字号只有1600余家;目前仅剩下1130家。根据阿里研究院的老字号品牌发展指数报告,其中只有10%经营状况良好。

中华老字号数量逐渐减少

资料来源:商务部,动脉网整理

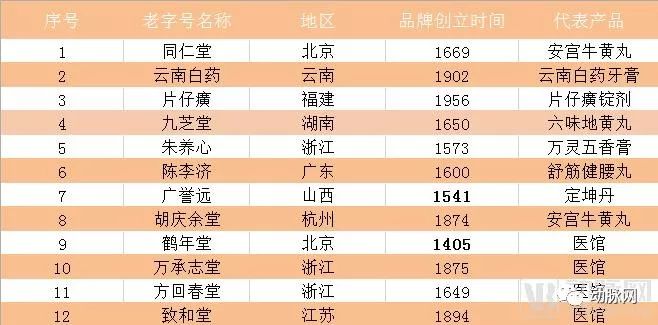

目前经商务部认定的1130家中华老字号企业中,中医药行业约有90多家(占比8%,名单见附录)。在品牌创立时间上,广誉远是现存最早的中药老字号(创立于1541年),而鹤年堂是现存最早的中医老字号(创立于1405年),二者都有约500年的悠久历史。

中医药老字号代表企业(排名不分先后)

资料来源:动脉网整理

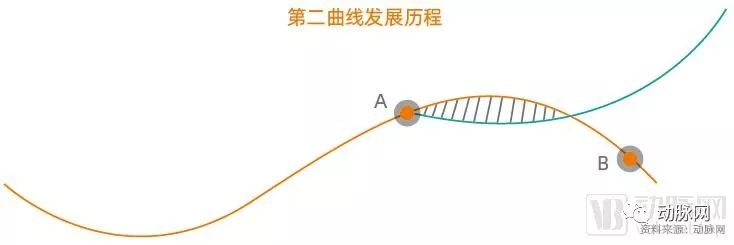

第二曲线之路

英国作家Charles Handy在《第二曲线:跨越“S型曲线”的二次增长》中曾描述,任何有机体,无论是动物、人或由人创造的产品,都会经历从诞生、生长、衰退,到最后结束的过程。S型曲线最开始是投入期,当投入高于产出时,曲线向下;当产出比投入多时,随着产出的增加,曲线向上;到了某一时刻,曲线将不可避免的达到巅峰并开始下降。

中医药老字号的发展同样适用于这个过程。

中医药行业和老字号企业在近现代经历了第一曲线转折,而且它在第一曲线掉头向下后才开始探索第二曲线,目前也没有完全做到大幅扭转,但它在近年来仍取得一定成绩。下面本报告将探讨是什么原因造成了第一曲线的转折,以及中医药老字号探索第二曲线的具体做法。

2. 内忧外患:近现代中医药转折的原因

造成第一曲线转折的主要原因分为“内忧+外患”两部分。“内忧”体现在中药的生产、研发、质量监督、药效机理,中医端的人才传承等问题;“外患”体现在现代医学的冲击、患者不信任等问题;

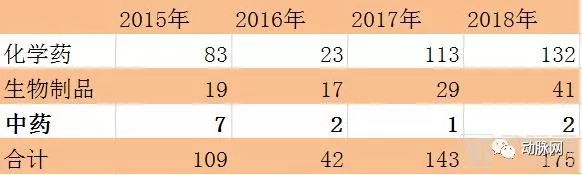

2.1中药研发创新不足

中药原料往往来自天然动植物,成分复杂,药物作用原理不清晰。研发新药的过程很难像化学药一样标准化,由此造成中药研发创新不足。同时我国中药在专利保护上也不尽如意,中药秘方大量流失,海外市场被日韩等国抢占。

根据NMPA(原CFDA)的年度审评报告,国药监通过的中药NDA(新药生产上市注册申请)数量占比极小,2017年仅1个新药获批,而化学药有113个。2018年CFDA也只批准了2个中药新药上市,分别为关黄母颗粒和金蓉颗粒;

近几年NMPA批准的新药生产上市申请数量(NDA,个)

资料来源:《年度药品审评报告》,动脉网整理

中国作为中药的发源地,理应成为行业龙头,但无论是在产值上还是专利申请上,都被日韩等国甩在了身后。日本大和综合研究所的数据显示,全球中药市场份额一年约800亿美元,我国仅占10%。在国际贸易中,中国生产一些廉价的中药材,出口到日本、欧洲,然后他们生产成一些高溢价产品。

海外中药市场上,中国拥有专利数量仅为0.3%,而日本和韩国却拥有全球中药专利的70%以上。

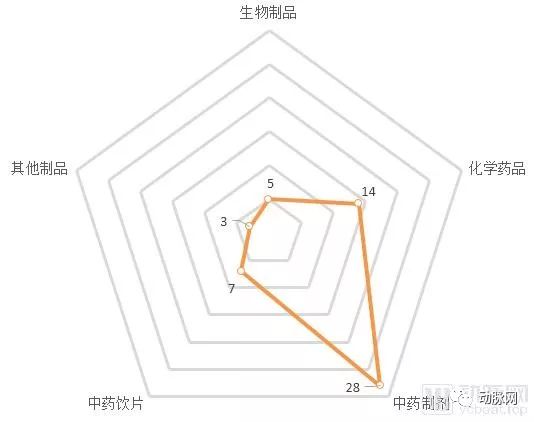

2.2. 中药质量监督混乱

根据国家药监局发布的《2017年度药品检查报告》,全年发现药品GMP缺陷4339项,涉及中药饮片的缺陷有116项。2017年,国家药监局对57家药品生产企业进行了飞行检查。其中中药类生产企业38家,共有29家企业不符合相关要求,其中21家企业被收回药品GMP证书,符合要求的共有7家企业,2家企业已无相关生产资质。

2017年国药监药品飞行检查剂型分布情况

资料来源:《2017年度药品检查报告》,动脉网整理

中药材作为农产品的一种,不仅数量众多,而且产地分布广,生产流程复杂,所以容易发生农残超标、以次充好等质量问题。同时它的标准化程度也比较差,难以衡量与监控质量标准。总之,我国中药材流通行业一定程度上存在“小、散、乱”等情况。中药材难以溯源、中药材产业种植信息不透明、很多药材不符合标准、缺乏严格监管。药材的来源、晾晒、包装、存储、运输等均没有相应的规范。

中药饮片行业近五年被收回GMP企业数量

资料来源:国家药监局,动脉网整理

2.3. 中医馆盈利模式单一

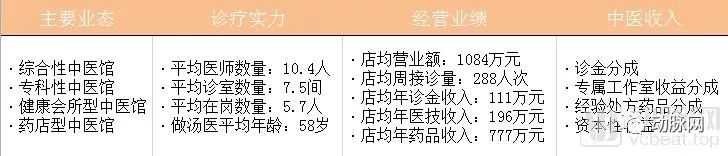

根据《中医药馆》期刊的普查调研,全国约有5.5万家中医类医馆,包含国医馆、中医馆和中医诊所三类,行业收入约170亿元。国医馆代表了医馆的较高水平,根据对全国578家国医馆运营情况的统计分析,国医馆的盈利模式仍以药品销售为主,国医馆平均医师数量10.4人,平均诊室数量7.5间,每年平均营业额1084万元/店,主要由诊金收入、医技收入、药品收入三部分构成。

国医馆发展基本情况

资料来源:中国医药物资协会,动脉网整理

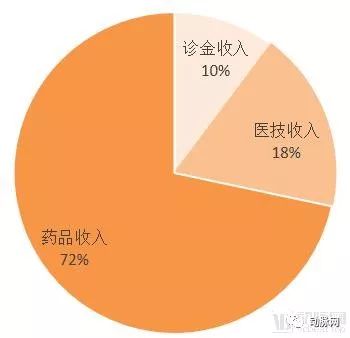

其中年均药品销售收入777万元/店,占比72%。而真正能体现中医师技术的医技收入占比18%,医技项目主要有针灸、火罐、理疗等。诊金收入只占10%左右。中医馆的盈利模式主要依赖医生开出的处方,但开药哪里都能开,这导致中医馆缺乏核心竞争力,也难以打造可复制的连锁中医馆。

国医馆药品收入占比72%

资料来源:中国医药物资协会,动脉网整理

3 4 首页 下一页 上一页 尾页上一篇:腾讯携手生态,共建未来城市

-

从日韩的医改经验看,我国中医药市场规模向下已成定局!2019-08-01

-

又双叒变了!严格限制西医开中药后,现在又偷偷放松处方了?2019-07-17