蚂蚁集团先栽跟头,腾讯金服如履薄冰

蚂蚁集团先栽跟头,腾讯金服如履薄冰编辑丨杨旭然今年的双十一,还没到高潮,蚂蚁先栽了跟头,这台“印钞机”,被指责步子迈得过大。从启动上市,到按下暂停键,估值2.1万亿元,融资2300

编辑丨杨旭然

今年的双十一,还没到高潮,蚂蚁先栽了跟头,这台“印钞机”,被指责步子迈得过大。

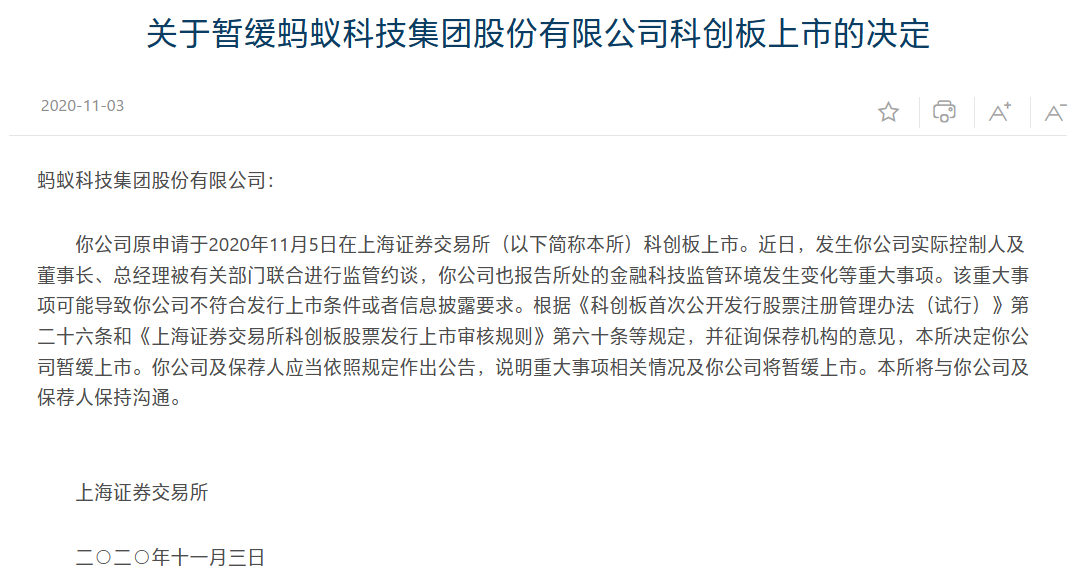

从启动上市,到按下暂停键,估值2.1万亿元,融资2300亿元,蚂蚁在资本市场上一度抢足了风头,相比之下,支付宝的老对手,“偷袭珍珠港”的腾讯金服显得无比低调。

其实,就在2019年,腾讯首次在年报中单列“金融科技”业务板块。扣除腾讯云的贡献,金融科技实现收入840亿元,占当年总收入的22.3%,成为仅次于增值服务的第二大业务板块。

同年,蚂蚁实现收入1206亿元。也就是说,如果只从体量上对比,腾讯金服几乎相当于蚂蚁的70%。

不同于游戏、社交、投资,腾讯在金融领域一直如履薄冰,这与一路高歌的蚂蚁集团形成了鲜明的对比。但悄然间,腾讯金融科技帝国初现,已成为蚂蚁最具威胁的竞对,将来极有可能撼动蚂蚁的地位。

从幕后到台前

2015年及之前,腾讯金融科技业务尚不明晰,与电子商务业务混在一起,并在“其他”业务板块中。当年,腾讯“其他”业务收入为47.3亿元,可以肯定的是,腾讯金融科技业务收入不足50亿元。

2016年,腾讯年报发生了一个细微变化:“其他”业务中,首次明确指出金融相关业务支付的存在,扣除腾讯云服务的贡献,金融业务收入或将突破150亿元。

2019年,腾讯年报发生了一个显著变化:金融业务和腾讯云服务从“其他”板块中脱离,自成一体,形成“金融科技及企业服务”。这一年,腾讯金融科技业务收入达到840亿元。

从2015-2019年,短短四年间,腾讯金融业务收入增超15倍,同期腾讯股价上涨1.5倍。

如果把腾讯金融科技业务与其他业务做横向比较,可以一窥其年报发生上述两处变化的原因。

2015-2019年,腾讯的增值服务贡献的收入,从806.7亿元到2000亿元,涨了1.5倍;网络广告从174.7亿元到683.8亿元,涨了3倍;总收入从1028.6亿元到3772.9亿元,涨了2.7倍。

可以看出,腾讯最赖以赚钱的游戏业务、公众熟知的微信/QQ业务、近两年兴起的视频直播业务,反而是拖累腾讯总收入的;腾讯的广告业务,与总收入的增长基本保持同步。

而腾讯的金融业务,15倍的增长,从不到50亿元,增长到840亿元。2020年,腾讯金融业务收入很可能接近甚至超过1000亿元。

金融业务的飞速发展,成为支撑腾讯收入大幅增加、股价上涨的重要因素。

说到这里,很多人可能会疑惑:蚂蚁(花呗、借呗)和美团(借钱、月付、生意贷)主要依靠小贷获益。简单来说,就是向企业或个人发放贷款,获得资金利差,其他还涉及一些互助、理财;但是我们很少向腾讯金融借款,或许说明小贷并不是腾讯金融业务收入的主要来源。

根据腾讯2019年年报,其金融业务主要的推动力就是为微信+WeChat+QQ用户提供的支付服务,包括:用户提现、转账费用,商户收款佣金等,其他金融业务还有零钱通(类似于支付宝的余额宝)、微粒贷、理财通和保险服务。

据iResearch数据,2019年中国第三方移动支付行业市场,支付宝的市场份额为55.1%,财付通(腾讯支付)的市场份额为38.9%,支付宝、财付通垄断了中国第三方移动支付市场94%份额,这个比率随着时间的推移还在继续集中。

虽然财付通在市场份额上稍显逊色,但是微信+WeChat+QQ的月活人数在2019年超过18亿,远高于支付宝的7.3亿;更重要的是,微信、QQ提供的社交服务,用户粘性远高于支付宝提供的生活服务,“我们可以一顿不点饿了么外卖,但是我们不能一天不看微信”。

巨量交易+庞大的用户基数+强大的用户粘性,使得腾讯金融支付服务所贡献的收入增长,具备很强的稳定性,也让腾讯金融科技业务从幕后走到台前。

从支付到金融帝国

2012年,时任财付通总经理赖智明与微信团队共同推出微信支付;2014年,微信红包面世,将腾讯金融科技业务送上了快车道。

腾讯金融科技业务以支付为入口,已逐步拓展至其他领域,形成了自己隐秘的金融帝国。

与蚂蚁不同,腾讯金融科技业务分布在企业发展事业群(CDG)、云与智慧产业事业群(CSIG)、微信事业群(WXG) 三个不同的事业群中,涵盖支付、银行、信贷、保险、证券、基金、理财、征信等服务。

具体来看:

2014年,腾讯牵头发起设立的中国首家互联网银行微众银行,持股30%,投资富途证券,持股38.2%,并与蚂蚁、中国平安发起成立众安保险,拿下和泰人寿、英华杰,并成立腾讯保险代理有限公司,进入银行、证券、保险领域。

2015年,腾讯成立征信公司切入征信领域;2016年,腾讯向水滴互助投出第一笔,共押注五轮,可见腾讯的垂青之情;2017年,腾讯投资了中金公司,持股4.95%,继续拓宽证券领域。

2017年,腾讯收获一张小贷牌照,微粒贷应用而生,同年,微保成立,腾讯有了自己的保险理财平台。

2018年,腾讯收获了一张第三方基金销售牌照,顺利开展基金代销业务。

此外,腾讯参股联易融开展保理服务,参股厦门国金涉足交易所,参股优信、易鑫、灿谷进军汽车金融。

截至目前,腾讯除了尚未布局公募基金、信托,几乎拿下了金融领域的所有牌照,较“同龄人”百度、京东,新晋者字节跳动、美团、滴滴布局更全面,与阿里巴巴成为大型的金融控股公司。

金融科技业务布局虽然已经非常完善,腾讯还是不敢怠慢,积极谋求更多金融牌照。

据界面消息,2020年10月24日,原中国平安副董事长任汇川转任腾讯高级顾问后,参与探索互联网保险业务(直接对应是微保),腾讯金融科技也正在谋求一张再保险牌照,

在国内金融科技业务布局初具规模的同时,腾讯早在2014年起就开始把眼光投向海外,在全球范围内,搜寻金融科技领域优秀的标的。

据亿欧数据统计,截至2020年6月底,腾讯、腾讯投资在金融科技领域共完成23笔海外投资,遍及五大洲;偏爱支付领域,投了11笔。

腾讯在2017年及之前,金融科技领域的海外布局大多集中在种子轮和A、B轮,投资金额在2000万美元左右;2018年及之后,腾讯的海外布局则集中在C、D轮和战略投资,亿级以上重金投资屡见不鲜,投资密度也在加大。

说明腾讯自2018年开始,更加重视海外金融科技的投资,腾讯自身倚重的支付业务,刚好也是在这个阶段提速的。从而可以推断:腾讯对于金融科技业务,越来越重视,这又与腾讯金融科技业务对总收入的贡献相匹配。

分拆?上市?

如此看来,腾讯金服不管是在体量上,还是在业务布局上,与蚂蚁都非常接近,但是却被资本市场和公众所忽略。

如今,蚂蚁的上市之路暂时被堵住,或许可以给腾讯金服留下足够时间去思考下一步的走向,也给公众无限的遐想空间,腾讯金服的潜力到底有多大?

腾讯金服是否会选择分拆独立,甚至进入资本市场?

我们认为,从短期和中长期来看,腾讯金服分拆独立的可能性较小,原因在于:

短期内,由于蚂蚁上市受挫,加之《网络小贷新规》出台,小贷行业进入规整期,腾讯金服也涉及相关业务,规范金融业务的优先级显然高于金融业务的资本运作;

另外在监管趋严的同时,公众对于互联网科技巨头从事金融业务,也提出了更高的要求——普惠和风险可控,大环境上,不利于腾讯金服有太高调的举动;

单从分拆独立的复杂程度来看,由于腾讯金融科技业务较为分散,又与腾讯其他业务联系紧密,剥离难度较高,可能会影响到腾讯自身的市值,得不偿失。

长期来看,腾讯金服分拆独立,甚至进入资本市场的可能性还是存在的,原因在于:

腾讯金融科技业务已成为腾讯第二大收入贡献来源,与游戏、社交、网络广告等业务的属性还是完全不同。如果说剥离难度大,倒可以参考蚂蚁的支付业务和阿里巴巴的电商业务之间的关系;

腾讯金融科技业务收入增长远超其他业务,分拆独立或将得到更高的估值,可能会使得腾讯+腾讯金服整体估值高于腾讯当前市值;

当前,腾讯金服的品牌知名度远不如蚂蚁,分拆独立,甚至上市,可以获得资本市场的认可,以此来提升自己的品牌影响力。

至少,腾讯金服已经成为腾讯战略的重要支撑,腾讯金融属性给自己带来的好处,也越来越明显了,这还不包括给腾讯赚了更多钱的投资业务。

结尾

腾讯金服,表面上如履薄冰,乖巧得像个“好学生”,甚至不被人们所关注,实际上已是潜伏在水下,大鳄中的大鳄。

蚂蚁的不幸,也成为腾讯金服的前车之鉴,“猥琐发育,别浪”,给腾讯金服留下了更大的想象空间。

现在我们经常称腾讯是一家“游戏公司”、“广告公司”、“投资公司”,或许若干年后,随着腾讯金服的进一步发展,我们会称腾讯是一家“金融公司”。当然,这肯定不是腾讯希望听到的。

作者:秋叶

-

从蚂蚁暂缓上市,重估国内金融科技行业2020-11-04

-

从蚂蚁集团暂缓上市,看金融安全和金融创新如何兼顾2020-11-04

-

腾讯智慧医保合作案例全国落地,构建智慧医保新生态2020-11-03

-

西人马预测性维护平台入围物联网公司创新业务预测性维护项目产品库2020-11-02

-

扣式锂离子电池技术创新领先企业VARTA致客户信:公司产能充足,业务持续增长,大力投入创新2020-11-02

-

平安国际智慧城市程纪华:「金融+科技」,把深圳建设成为智慧城市的制高点2020-11-02

-

《2020中国汽车消费金融研究报告》解读:如何打造企业生态壁垒?2020-10-31

-

腾讯云IoT张金繁:腾讯云物联网平台生态合作与实践2020-10-31

-

美法院驳回禁止下载WeChat请求 腾讯终于笑了2020-10-25

-

天威荣获京东电脑数码企业业务“突出贡献奖”2020-10-22

-

40周年大庆,中移物联网、百度、腾讯将会师第五届物联网产业升级论坛2020-10-22

-

3D Systems剥离部分业务,计划在18个月内减少1亿美元的成本2020-10-21

-

SK海力士收购英特尔NAND闪存业务2020-10-20

-

砸90亿美元!SK海力士吃下英特尔NAND业务2020-10-20

-

虎牙斗鱼合并,腾讯独步游戏直播武林,三方共赢2020-10-16