国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

量化看危废|大数据及GPS定位分析危废供需格局

量化看危废|大数据及GPS定位分析危废供需格局固废网讯:大数据及GPS定位分析危废供需格局本文尝试通过大数据建模和GPS定位,来量化分析危废行业供给和需求情况。我们选取印染、水泥、

固废网讯:大数据及GPS定位分析危废供需格局

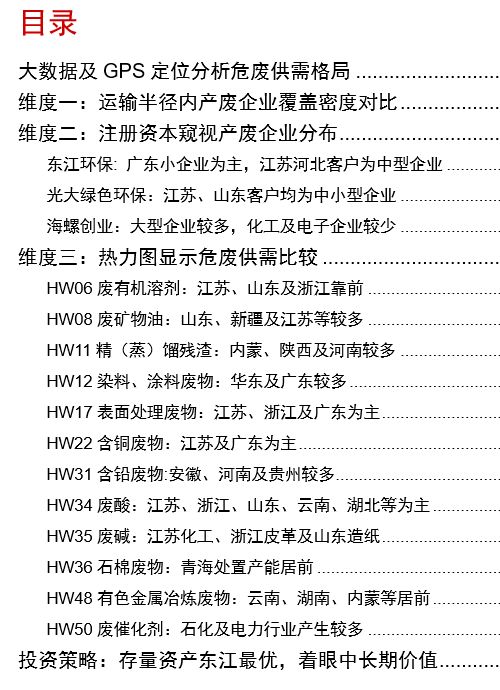

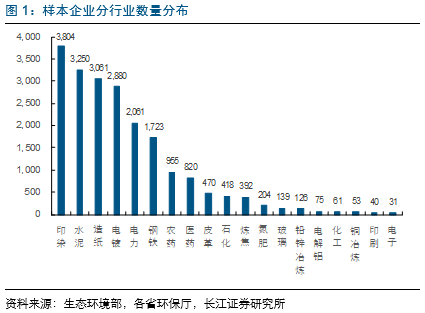

本文尝试通过大数据建模和GPS定位,来量化分析危废行业供给和需求情况。我们选取印染、水泥、造纸、电镀、电力、钢铁、农药、医药、皮革、石化、炼焦、玻璃、铜铅锌铝冶炼、化工、印刷、电子等19个行业共计2.1万家产废企业和全国2,088家危废处置企业作为样本来分析全国危废的供需格局。

维度一:运输半径内产废企业覆盖密度对比

在2.1万家样本产废企业中,300公里范围内产废企业覆盖率最高的为东江环保(81.8%)、光大绿色环保(66.0%)、金圆股份(59.3%);水泥窑协同处置项目选址相对劣势,100~300公里距离内企业数量占比在70%以上,处置成本较低能够弥补运输半径的不足。

维度二:注册资本窥视产废企业格局分布

通过跨数据库匹配注册资本金,来分析主流危废企业每个危废项目客户类型。东江项目半径300公里以内的企业总数17,312家,注册资本在1,000万以下的企业数量占比47.6%;在广东省(电镀/电子)以小企业客户为主,而江苏(农药/印染)和河北(钢铁)客户为中型企业。光大绿色环保项目半径300公里以内的企业总数13,968家,注册资本在1,000万以下的企业数量占比40.5%;江苏和山东(钢铁/电力)客户均为中小型企业。海螺创业半径300公里范围内大客户比例较高,注册资本在1亿元以上的产废企业数量平均占比为24.2%,主要来自规模较大水泥(28.6%,水泥采矿仅产生微量石棉,危废量可忽略)和电力企业(14.4%,废催化剂),而产废量较多的化工及电子企业客户较少。

维度三:热力图显示危废供需比较

全国共2,088家危废处置单位,总处置能力为7,691万吨/年,HW08(废矿物油,1,189万吨/年)、HW49(其他废物,1,090万吨/年)、HW34(废酸,723万吨/年)排名前三。HW06废有机溶剂:江苏、山东及浙江靠前;HW08废矿物油:山东、新疆及江苏等较多; HW17表面处理废物:江苏、浙江及广东为主;HW22含铜废物:江苏及广东为主;HW31含铅废物:安徽、河南及贵州较多;HW34废酸:江苏、浙江、山东、云南、湖北等为主;HW35废碱:江苏化工、浙江皮革及山东造纸较多。大部分地区供需对应,少数地区存在错配。

投资策略:存量资产东江最优,着眼中长期价值

通过大数据三个维度对比分析,东江环保存量资产相比是最优质的,着眼东江环保A股及H股中长期价值,关注港股水泥窑协同处理龙头,金圆股份等。

风险提示: 危废项目投运不达预期;信贷政策继续收紧风险。

报告正文

★

大数据及GPS定位分析危废供需格局

本文尝试通过大数据建模和GPS定位,来大数据量化分析危废行业供给和需求情况。

需求分布:我们选取纺织印染、水泥、造纸、电镀、电力、钢铁、农药、医药、皮革、石化、炼焦、玻璃、铜铅锌铝冶炼、基础化工、印刷、电子等19个行业共计2.1万家产废企业作为分析对象。18个行业基本上为全样本数据,基本包含行业所有企业数据。

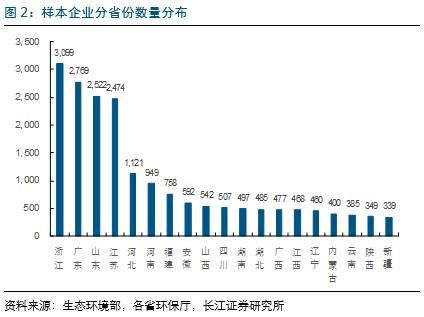

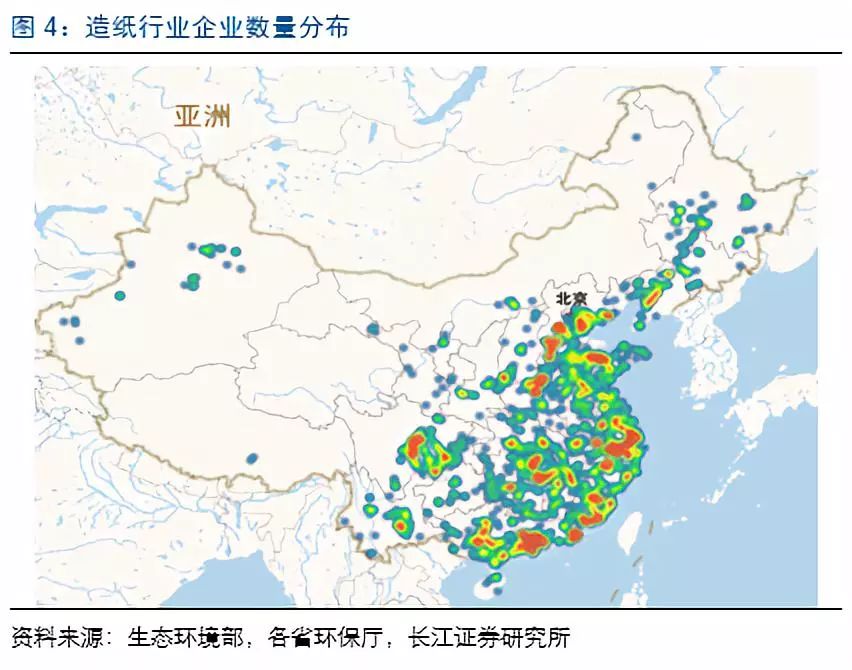

2.1万家企业分布省份和行业如下柱状图,具体区域和密度可以见建模热力图。

如热力图显示,农药企业主要分布在江苏、山东地区;造纸企业在山东、广东、华东地区分布比较均匀。

延伸阅读:

深度报告|大数据监测环保督察停产影响几何?

-

汇总|我国部分城市地区危废处置收费标准如何?附行业格局分析2018-08-23

-

生态环保产业发展报告(企业篇 终)2018-08-23

-

2018年我国污泥处理处置行业路径选择分析 污泥焚烧是大势所趋2018-08-23

-

涨姿势|哪些废弃物不适于水泥窑协同处置?原因是啥?2018-08-12

-

2017年水污染治理行业——涉水新三板挂牌企业发展情况2018-08-12

-

市场|陶瓷行业环保治理持续推进(附广东佛山市陶企上市企业名单)2018-08-12

-

2017年水污染治理行业——中小规模企业发展情况2018-08-12

-

市场环境倒逼环保企业纷纷升级转型2018-08-12

-

生态环保产业发展报告(企业篇 上)2018-08-12

-

再生资源产业发展前景看好 市场份额向优势企业集中2018-08-12

-

动力电池回收试点政策推进 企业动作频频2018-08-12

-

河北山东启动水泥夏秋季停窑限产 波及两省超400家企业2018-08-12

-

商机!专家:“垃圾收费政策要吸引有实力的企业介入 用专业化技术解决垃圾问题”2018-08-12

-

2018年中国危废处置行业5年规划及发展趋势预测分析【图】2018-08-12

-

“环保行业到了生死存亡的时候” 部分环保民营企业卖身求生2018-08-12