国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

水环境系列三:ABS助力PPP开启环保资产管理时代

水环境系列三:ABS助力PPP开启环保资产管理时代本文要点【投资要点】◆ABS系“左表”融资,有利于盘活经济存量,拓宽企业融资途径。资产证券化的信用主体是资

本文要点

【投资要点】

◆ABS系“左表”融资,有利于盘活经济存量,拓宽企业融资途径。资产证券化的信用主体是资产,并以此为基础进行融资,将资产预期产生的现金流,通过结构化重组设计形成证券产品来发行,大大的拓宽融资的范围。资产支持证券具有生息证券、真实出售、破产隔离、增信措施四大关键特征。在利率市场化稳步推进的背景下,资产证券化有利于有效盘活经济存量、拓宽企业融资途径、提高经济整体运行效率。2016年,资产支持证券发行量总计2285只,总发行额也攀升到了8755亿元。

◆PPP+ABS政策与试点落地雷厉风行,信贷及股权类ABS值PP项目资产证券化政策于2016底由发改委、证监会正式出文试点,已经在交易所发行5单,共35.54亿元。PPP与ABS属融资产业链上下游,PPP项目实现资产证券化具有盘活存量资产加速资金周转、开辟投资退出模式、解决资金错配问题、增信可降低融资成本、优化财务状况及提升投资积极性六大优势。在基于收益权证券化产品基础上,央行与财政部论证推出银行间市场推出得期待。基于PPP项目的信贷资产证券化产品;发改委也正在研究在PPP项目中引入股权类资产证券化(类REITs)模式,从真正意义上的解决债券、股权各方的退出问题。

◆ABS盘活PPP存量资产,推动水环境PPP项目落地,水务公司率先受益。PPP项目质地是ABS基础资产未来现金流的稳定性、收益归属的决定因素,从PPP项目设计及风险、投资人股权结构项目及收益来源看,率先受益的,能盘活存量资产的是:权责界限清晰、股权结构单一、使用者付费收益来源稳定拥有较多供水、污水BOT项目的公司。同时,“河长制”类似地方政府首长以政绩担保的外部增信措施,水环境PPP项目运营期现金流稳定性增强,未来信贷及股权类ABS将更有效推动增量PPP水环境项目落地,相关领域公司也将受益。

◆投资建议:短期关注存量资产盘活,拥有较多供水、污水BOT项目的公司;中期关注信贷及股权类ABS政策或示范项目推出,进一步推动增量PPP水环境项目落地;长远看,环保资产管理有助于将未来环保重资产现金流好的项目及标的(包括PPP)通过重资产交易、让资产保值增值,是未来大趋势,ABS无疑是一个重要的推手。

◆风险分析:ABS真实出售与破产隔离模糊不清,信贷资产及股权类资产证券化政策低于预期。

1、资产证券化成为企业融资新途径

1.1、创新方式促进融资途径趋多样化

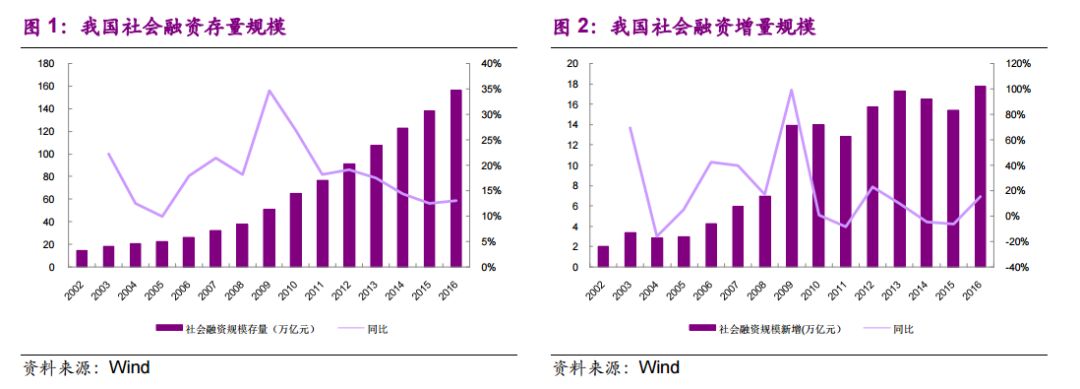

社会融资总量就是金融业对实体经济的融资总量。2016年,我国社会融资存量规模已达到156万亿,增量规模17.8万亿且大体维持稳定。最近几年,随着我国市场经济逐步发展,银行等金融机构通过创新途径向社会提供多种形式的融资产品;同时,非银行金融机构发展迅猛,融资途径也越来越多。

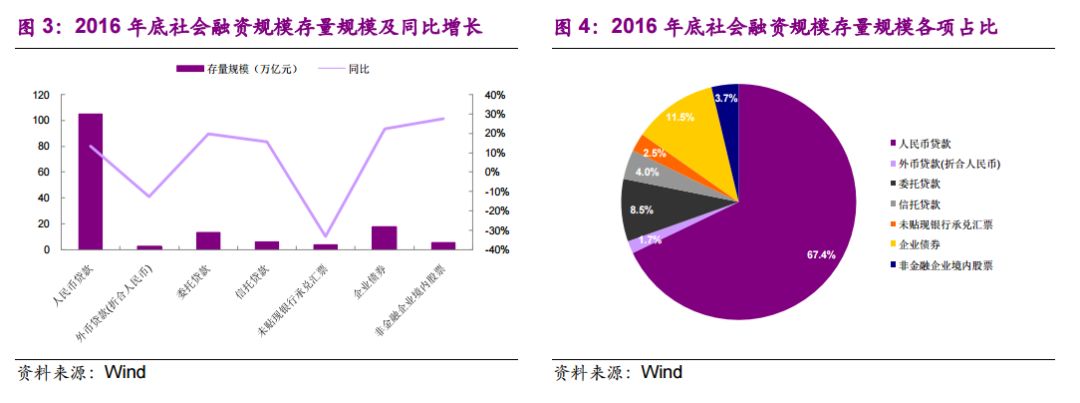

社会融资总量包括银行贷款(人民币+外币)、委托贷款、信托贷款、非贴现银行承兑汇票、企业债券和非金融企业股票。从2016年存量数据来看,银行贷款仍是社会融资的主体,占比达到67.4%,规模也超过了100万亿元。企业债券占比达11.5%,规模为17.92万亿,股票融资占比为3.7%,规模为5.77万亿。

虽然社融结构未发生显著变化,但随着债券市场、股票市场的兴起,企业债券及股票融资规模也呈上升趋势,分别同比增长22.5%及 27.6%。随着我国金融市场及创新工具深化,实体经济还会增加新的融资渠道,私募股权基金、对冲基金等,规模达到一定水平后,未来也可能统计入社融口径。

1.2、债务融资是企业重要融资方式

银行贷款是企业融资的主要来源,新增规模上虽然在2011年有所下降,但近三年仍呈显著上升趋势,2016年新增规模已达12.4万亿,同比增长10.4%。

在结构上,银行贷款有两大问题。资源错配:大中型企业,尤其是央企、国企,仍是银行的重点客户。虽然国家及地方重视中小企业融资难的问题,但是资金错配问题仍然显著,资金使用效率不高;期限错配:银行主要发放短期流动贷款,越来越成短期化特点,而无法解决中小企业中长期资金端的问题,双方呈现需求不对称缺口。

债券市场近年来方兴未艾,固定收益类产品也日渐收到投资者青睐,债券具有融资功能、资金流动导向功能及宏观调控功能。债券已成为除了银行贷款外,企业最重要的融资渠道,高速发展的债券市场为实体经济提供高效、低成本的融资渠道,成为支持实体经济的重要的方式。

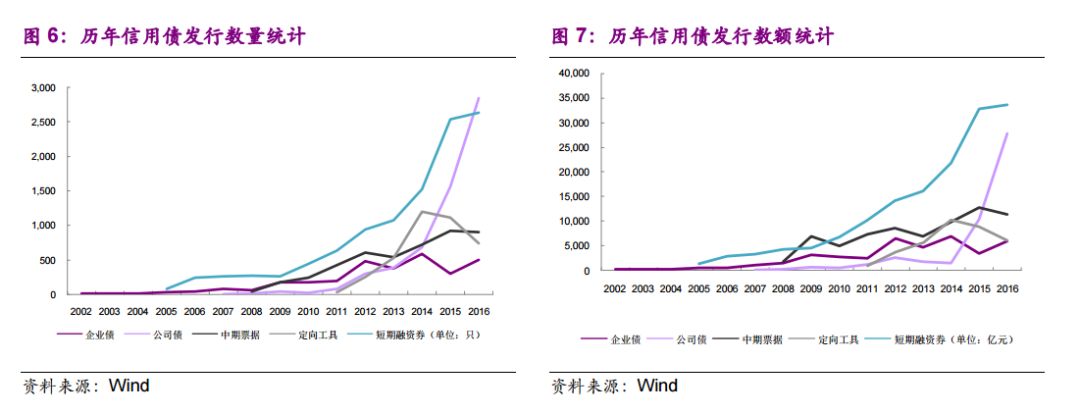

以社融口径,企业债券包括信用债及部分企业发行的资产支持证券等。2015年1月16日,证监会发布《公司债券发行与交易管理办法》,而且规定该管理办法公布之日起开始执行,这标志着公司债开始大举扩容。2016年,信用债发行中,企业债5926亿元、公司债27807亿元、中期票据11448亿元、定向工具6030亿元,而企业发行资产证券化的主要是证监会主管(主要是非金融企业为发起人),规模为4680亿元,已初具规模。

延伸阅读:

水环境系列(一):“河长制+PPP”将提速水环境市场

水环境系列二:技术与商业模式双轮驱动水环境治理

无相关信息