国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

2017年园林施工行业信用风险研究报告

2017年园林施工行业信用风险研究报告北极星环保网讯:主要内容市政园林和房地产投资增速放缓制约传统市政类和地产类园林工程业务发展。2011-2015年,我国市政公用设施园林绿化固定

北极星环保网讯:主要内容

市政园林和房地产投资增速放缓制约传统市政类和地产类园林工程业务发展。2011-2015年,我国市政公用设施园林绿化固定资产投资规模增速持续下降,同时,地产调控政策密集出台,对我国房地产市场景气度有一定不利影响,传统市政类和地产类园林工程业务发展受到限制。

PPP项目的推进大幅提振业内综合性业务领军企业业绩。2016年及2017年9月末,全国入库PPP项目总投资规模分别较年初增长66.67%和31.10%,单个PPP项目平均投资额达12.59亿元;受PPP项目推动,业内资本实力较强、具备综合性项目承接能力的领军企业业绩大幅提升,2015-2017年9月,主要上市公司营业收入平均同比增速分别为12.15%、39.33%和81.92%。

业内企业运营压力增加,需关注PPP项目质量、后续运营及回款情况。快速增长的PPP项目承接量短期内加大了园林企业投资压力,PPP项目拟合作期限集中在11-30年之间,运营及回报期限较长,园林施工样本企业净营业周期由2014年的225,78天增长至2016年的276.11天;此外,PPP项目回报对当地政府财政实力及财政补贴存在较大的依赖,需关注园林工程施工企业承接的PPP项目质量、后续运营及回款情况。

园林施工样本企业经营性及投资性现金持续净流出,筹资压力持续增大。随着业务规模的扩大,2014、2015年样本企业经营活动产生的现金净流出逐步扩大,2016年,在PPP项目模式下,经营活动现金净流出规模下降,但对外股权投资、并购活动频繁使得业内企业投资现金流出规模持续增大,筹资压力增加。

PPP项目监管趋严,业务扩张或将放缓,行业竞争更加激烈。2017年以来,PPP项目规范性政策陆续出台,对融资及入库标准做了限制,PPP项目规模快速增长趋势或放缓;此外,城市园林绿化企业资质于2017年4月正式放开,或将加剧行业竞争。

正文

一、行业分析

园林施工行业进入门楷较低,竞争较为激烈,资金实力较强的企业具有竞争优势;不同区域园林施工企业发展状况有所分化,东部、南部沿海地区园林行业发展水平较领先

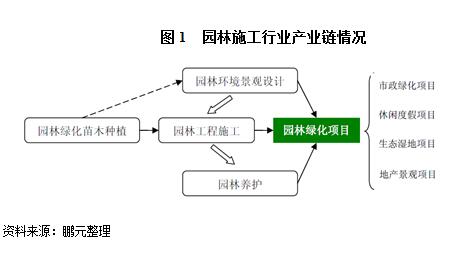

园林施工行业产业链主要包括的园林树木、花卉和其它绿化植物的培育、园林环境景观设计、园林工程施工及园林绿化管理和养护;其中,园林绿化苗木种植属于行业上游,主要由苗木种植企业构成,进入门槛低,从业企业数量较多、市场竞争较为剧烈、业务能力参差不齐。对于季节性、常用树种等市场供应充足的品种,园林工程施工企业具有一定的议价能力;但对于大规格苗木、特种苗木、稀缺苗木,园林施工企业议价空间有限。

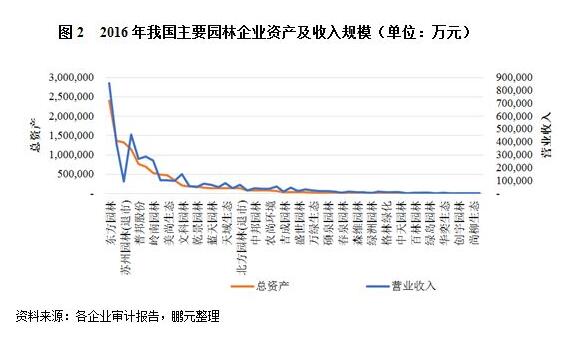

我国园林施工行业的进入门槛较低,下游客户及项目分布均较为分散,随着我国园林施工行业市场规模迅速膨胀,近年来国内园林施工企业的数量激增,2016年末我国园林绿化企业数量达2万多家,其中,城市园林绿化一级资质企业达1,300多家。根据由《中国花卉报》“全国2016年度城市园林绿化企业50强”评选结果”,2016年净利润达亿元的园林企业共18家,其中北京东方园林生态股份有限公司以营业收入85.64亿元、净利润13.81亿元排名第一,营业收入占50强企业的9.56%,前10强企业营业收入占50强企业的40.46%,市场集中度较低。园林工程施工项目过程中对配套资金的需求量大,持续期长,资金实力是衡量园林绿化企业的项目承揽实施能力的一项重要指标,直接决定了企业的业务规模及增长潜力。园林行业领先企业由于资金实力相对雄厚,资金周转能力更强,在竞争中占据优势地位。

受我国区域经济发展水平影响,各区域园林市场发展水平具有一定的差异性,即东部、南部沿海地区发达,中西部地区较落后。从我国各省份城市建成区绿化覆盖率及情况看,截至2016年末,华东各省城市建成区绿化覆盖率均居于前列,另外,华北地区中北京、河北,华南地区中广东、海南等经济发展较为前列的省份直辖市绿化覆盖率相对较好,而华中、西南、西北、东北等地区,受经济发展水平及经济结构水平相对滞后的拖累,城市绿化水平相对较低。

我国园林绿化企业分布情况与地区经济发展水平、城市绿化水平基本保持一致,珠三角地区、环渤海地区及长三角地区绿化面积及绿化率等指标居全国前列,相应的园林绿化企业数量及园林绿化行业产值也相对较高。

园林工程施工企业对下游客户议价能力较低,市政园林和房地产投资增速放缓制约传统市政类和地产类园林工程业务发展,业内领军企业逐步向综合性业务转型

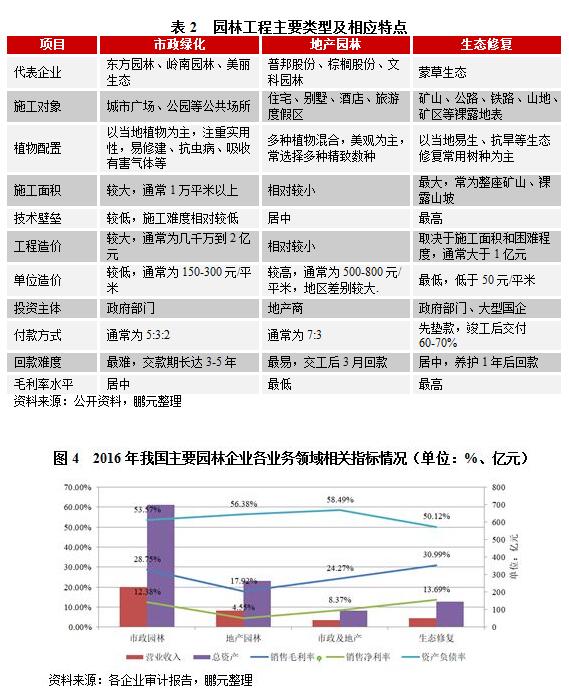

园林工程施工项目按照投资主体和建设目的,可划分为市政类园林、地产景观类园林、生态修复类园林等主要类型,其中,我国市政绿化工程投资主体主要为各级地方政府及相关部门,地产景观类园林投资主体主要系房地产企业,园林施工企业对下游客户的议价能力相对较低。具体而言,生态修复类技术壁垒较高,毛利率高;市政园林工程施工业务规模大、周期长、回款慢,对企业及资金实力有一定要求,但业务来源相对较丰富,竞争相对充分,毛利率处于中游水平;地产园林在建设周期及垫资方面要求相对较低、竞争较为激烈,毛利率较低。

无相关信息