五部门关于开展2024年新能源汽车下乡活动的通知

【财报深度解读】投资人成了竞争对手,他现在很难受?

【财报深度解读】投资人成了竞争对手,他现在很难受?作 者 | 无忌了解更多金融信息 | BT财经数据通正文共计4473字,预计阅读时长12分钟现在造车新势力中较为难受的,或是小鹏。

作 者 | 无忌

了解更多金融信息 | BT财经数据通

正文共计4473字,预计阅读时长12分钟

现在造车新势力中较为难受的,或是小鹏。

相比雷军以及其他两家造车新势力的创始人李斌和李想,何小鹏相对低调很多。和李斌一样,何小鹏也是70后,但何小鹏的家境比李斌要强不少,虽然只是湖北的普通工人家庭,却也比出生在安庆小山区的李斌家庭条件要好的多。

但是何小鹏的家境远谈不上富裕,好在1977年出生的何小鹏从小就没有让父母操心,他深知知识改变命运,通过刻苦学习,1995年18岁的何小鹏以优异的成绩考取华南理工大学,自此开启了自己开挂的人生。

在华南理工大学计算机系求学期间,何小鹏为减轻家庭负担,而经常去做兼职,这让他过早体验到社会的冷暖,在图书馆中,他偶然看到一份创业类的杂志,被主人公的努力拼搏以及获取的财富所震撼,那时候他就给自己定下了人生目标:绝不给别人打工,一定要竭尽全力、不留任何退路创业,争取在40岁实现财务自由。

毕业后,何小鹏为了生活还是在亚信科技(中国)有限公司广州分公司开启了人生第一份工作,历任技术经理、测试经理、项目经理。但因为早早定下的人生目标,最终何小鹏还是决定自己创业,哪怕亚信老板当时为了留住何小鹏给了他3万美元的股份也未能留住何小鹏。2004年,年仅27岁的何小鹏先后与梁捷、俞永福共同创办了UC。

梁捷是何小鹏的同学兼师哥,是何小鹏创业初期志同道合的战友。在创业之初,何小鹏和梁捷只有技术,却没有太多资金,两人只租了一小间办公室,夜以继日地蜗居在办公室内进行软件编程。直至拿到丁磊的80万元投资,何小鹏才算告别了苦日子。

何小鹏最初做的手机邮箱在2G时代并不被市场所接受,很快80万元就砸光了,丁磊再次出手,把他们公司的技术大牛李学凌介绍给何小鹏,这才有了后来李学凌把好友俞永福介绍给何小鹏的后续。当时俞永福为联想的副总裁,属于行业的技术大佬,和何小鹏深度交流后本想让联想入股UC,但当时联想较为保守,不愿投资未知的APP,俞永福不甘心这么好的项目夭折最终找到雷军,而雷军为考验俞永福的决心,当场说:“你要去UC,我就投资。”俞永福确实果断,二话不说直接辞去联想副总裁的职位,带着雷军的400万,加入了何小鹏的团队。

自此,UC得到了空前的发展,2014年UC浏览器全球用户超过5亿,海外用户超过了1亿,全球移动浏览器排名第二。2014年,马云用超过40亿美元并购UC,何小鹏也由创始人变成了高级打工仔,尽管此时何小鹏的身价已经达到300亿元。未到40岁,已经实现了财富自由。

何小鹏没有吹牛,他真的没有给别人打工,在阿里做了三年副总裁后,40岁的何小鹏选择离开,并用自己的全部身家砸向了新能源汽车上,也就是后来的小鹏汽车(以下简称小鹏)。他敢于跨界造车,李学凌、雷军等人的投资也给了他足够的底气。早在何小鹏离开阿里之前,小鹏的雏形就已经形成,2014年创立的小鹏汽车最早叫橙子汽车,何小鹏是最大股东,因为没有抢注商标,在另外一位创始人夏珩的提议下,用何小鹏的名字命名品牌名称。

小鹏汽车的生存空间一直是新势力中最为恶劣的一家,早期无论销量还是知名度都不及蔚来和理想,甚至有众多车评人断言小鹏是最先“死掉”的一家,直到3月19日财报发布后,小鹏不仅活的好好的,资本市场在财报发布后美股和港股的股价均飙红。成功回击了言论。

小鹏未来何去何从?还是要回到财报中寻找端倪。

1

净亏损超百亿,毛利率仅1.47%

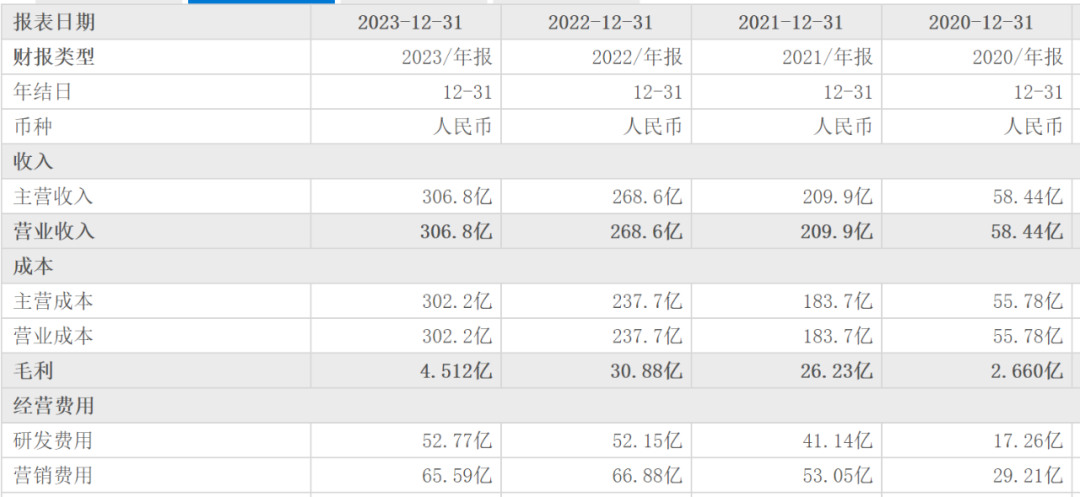

财报显示,小鹏总营收306.8亿元,同比增长14.23%,创下上市以来营收新纪录。归母净利润为-103.8亿元,同样也创下新纪录。2022年净亏损为91.39亿元,2023年净亏损扩大12.41亿元。但具体在四季度看,小鹏表现明显提升,其中营收130亿元,同比增长154%,同时环比增加53%,显示出复苏的增长势头。

此前三年小鹏的净亏损分别为48.90亿元、48.63亿元和91.39亿元,除2020年亏损稍有收窄之外,其他都是呈不断扩大态势。

营收增长而净亏损在不断扩大,说明小鹏除了成本增加之外,自身毛利率也在下滑。2023年,小鹏的毛利率为1.47%,相比2022年的11.50%下滑超过10个百分点,这一毛利率也是小鹏毛利率自2019年转正以来的新低。此前在2021年小鹏的毛利率一度高达12.50%,2023年前三季度,小鹏除第一季度毛利率1.66%为正之外,第二季度和第三季度的毛利率分别为-3.90%和-2.67%,好在小鹏在四季度转正,达到6.2%,环比提升8.9个百分点,单车毛利率为4.1%,环比提升10个百分点。

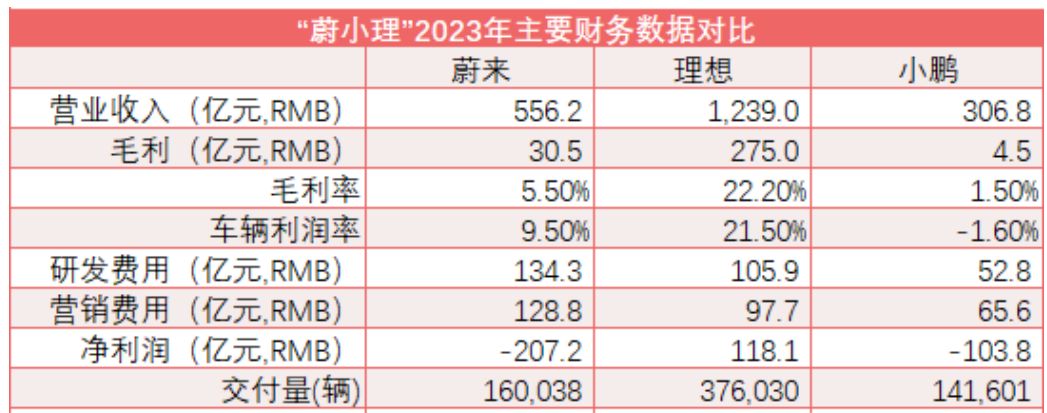

但小鹏在2023年第四季度转正的毛利率也明显不够,同为造车新势力的理想和蔚来,在2023年第四季度的毛利率均高于小鹏。理想汽车在该季度毛利率达23.50%,全年毛利率为22.20%;同期蔚来的毛利率为11.9%,且连续两个季度毛利率达到10%以上。

目前小鹏的毛利率为造车新势力中最低,和新能源车企的代表比亚迪和特斯拉相比,小鹏的毛利率也依然偏低,2023年特斯拉的毛利率为18.2%,比亚迪的2023年前三季度的毛利率19.79%(尚为发布年报),在众多新能源车企中,小鹏的毛利率不仅偏低,且净利率和蔚来一样为负。2023年小鹏的净利率为-33.82%,相比2022年-34.03%稍有提升。这个毛利率仅优于蔚来的-37.25%。而特斯拉在2023年的净利率高达15.47%,理想的净利率为9.53%,比亚迪净利率为5.29%(2023年前三季度),在毛利率和净利率方面,小鹏尚有较大追赶空间。

2

销量位居新势力末位

销量是造车新势力的生存根本,而在销量上小鹏无论是数量还是增幅都相比理想有较大差距。

2023年小鹏的交付量为141601辆,销量增幅为17%。目标完成率约60%。理想在2023年的交付量为376030辆,同比增长182.2%,不仅在国内新能源车企中增幅第一,在全球也名列前茅。蔚来2023年交付160038辆新车,同比增长30.7%。在中国成交均价30万以上的电动汽车市场排名第一,市场份额超过40%。小鹏的交付量以及增幅均为三家垫底。

具体到2023年第四季度交付量,该季度理想的交付量达到13.2万辆,同比增长101.6%。蔚来和小鹏的交付量分别为5万辆和6万辆,理想一家的销量比蔚来和小鹏的交付量之和还多2.2万辆。

进入2024年,蔚来2024年1月交付量10055辆,同比增长18.2%,1月小鹏的交付量为8648辆,同比增长65.73%。理想1月交付量为31165辆,同比增长105.8%。2月份理想交付量为20251辆,同比增长21.8%,环比下滑35%,今年1-2月累计销量51416辆。2月蔚来交付量为8132辆,同比下滑33.1%,环比下降19%,1-2月累计销量18187辆。2月小鹏交付量为4545辆同比下滑24.3%,1-2月累计销量12795辆。前两个月,小鹏的累计销量垫底,销量不足理想的1/4,相比蔚来也有5392辆的差距。

对小鹏来说,利好的是小鹏X9交付量的爬坡,上市两月交付近四千辆。小鹏还表示,“随着春节后的产能爬坡和个别供应链瓶颈的解决,3月起小鹏X9产能将会大幅提升,加速交付。”这让业界对其有更多期待。据悉目前小鹏X9已经在全国超100座城市启动规模交付,其中Max版本选购比例近70%,小鹏正加紧提升小鹏X9产能,加速交付在手订单。同时小鹏进入2024年就进行了一系列调整,有媒体报道称,小鹏汽车下半年的供应量规划较大,要求供应商按照月销3-4万辆做产量准备。小鹏真正的销量或将在今年下半年体现出来。

3

单车净亏损7.33万元

小鹏2023年总交付率为141601辆,而净亏损为103.8亿元,合计到每辆车上,单车净亏损为7.33万元。这个单车净亏损相比蔚来的单车净亏损13.22万元,倒不算离谱。但要和理想的单车净利润3.14万元相比,差距就相对较大。因为小鹏的成立时间比理想还早了一年,最初一直力压理想一头,才有“蔚小理”的业内称呼,如今理想早已经实现盈利,自2022年第四季度盈利以来,理想已经连续5个季度实现盈利,而成立较早的蔚来和小鹏在2023年的净亏损则分别为211.5亿元和103.8亿元。

蔚来自成立以来亏损已经超过900亿元,是新能源车企中“亏损王”,小鹏2023年首次亏损超百亿元,自2018年以来的总亏损同样也有322.05亿元,平均每年亏损53.7亿元。

小鹏自2021年起开始加大研发投入,2020年研发费用仅为17.26亿元,2021年猛增至41.14亿元,同比增长了138.38%。随后小鹏的研发费用一直都维持在41亿元以上。但小鹏的研发费用占总营收的比例(研发占比)却出现了下滑。2020年,小鹏的研发占比达29.5%,为造车新势力中最高的一家,2021年的研发费用提升了138.38%,研发占比却降至19.6%。2022年研发占比继续下降至19.4%,2023年研发占比降至17.2%。小鹏的研发占比呈缓慢下滑趋势,近三年下滑了2.4个百分点。而蔚来的研发占比却稳中有升,2023年的研发占比为24.1%,2022年蔚来的研发占比为22%,2021年的研发占比为12.7%,三年内研发占比提升了11.4个百分点。

需要注意的是小鹏的研发费用增幅下滑较大,2021年的研发费用增幅为138.38%,2022年增幅下滑至26.75%,2023年研发费用的增幅则降低至1.18%。

小鹏在研发上投入的下滑,或是亏损带来的压力所致。为降低亏损,应对市场竞争,何小鹏开始进行结构调整,在2023年已经淘汰130家门店,但同时引入160家汽车经销商,目前共有实体门店约500家,覆盖181个城市,何小鹏计划在2024年三季度,实体门店将提升至600家,并加速渠道下沉至三四线城市。

除了渠道的调整,小鹏还将通过新品牌继续下探车型售价。首款15万元以下的新车型将在今年三季度上市,而15万元级别的汽车市场将以走量为主,只有销量规模化才可能会盈利,此时销量已经落入“蔚小理”末位的小鹏,提升销量才是关键所在。不太友好的是,何小鹏的老乡兼投资人雷布斯的小米汽车即将上市,或多或少会挤压小鹏的生存空间。

通过小鹏的最新财报以及理想和蔚来的相关财报比较可以发现,理想在营收规模、盈利能力、交付量等方面均表现出色,已经成功迈入千亿车企行列,蔚来汽车虽然在营收规模上表现较好,且研发投入方面不遗余力,但持续巨额亏损也在考验投资者的耐心。

小鹏目前无论是营收还是销量,在造车新势力中均处于弱势,如今高层变动巨大反应出何小鹏改革的决心,但如何破解持续性亏损依然是摆在何小鹏面前的难题,虽然羡慕理想,但逐步降亏损,才是务实之举。

文章系作者个人观点如有疑问及任何意见反馈可直接在评论区留言。

原文标题 : 【财报深度解读】投资人成了竞争对手,他现在很难受?

-

齐推子品牌,小鹏和蔚来开始冲销量了2024-03-23

-

小鹏的三支“令箭”:提效、出海与新品牌2024-03-23

-

10岁的小鹏,要“跑滴滴”了?2024-03-23

-

2023年盘点:交付量不及预期,小鹏、哪吒汽车能知耻后勇?(下)2024-01-11

-

2023新能源车企的海外战事:扩张、困境与突围2024-01-11

-

2023年盘点:交付量不及预期,小鹏、哪吒汽车能知耻后勇?2024-01-10

-

何小鹏的“生死局”2024-01-09

-

小米问界小鹏都在上,一体化压铸哪家强2024-01-08

-

新能源车企:内卷不是目的,灭掉燃油车才是2024-01-08

-

2023年新能源车企们目标完成的怎么样了?理想超额最多2024-01-08

-

河南:到2025年物流行业总收入突破1万亿元2024-01-06

-

新能源车企“过年关”:刚扛过压力赛,又卷入技术战2024-01-04

-

新能源车企有几家完成了年度目标?2024-01-03

-

2023年中国新能源车企观察:巨头多线出击2024-01-02

-

X9打响头炮,小鹏压力不小2024-01-02