五部门关于开展2024年新能源汽车下乡活动的通知

汽车街逆势IPO,杨氏三兄弟齐上阵,利润被非控股股东瓜分

汽车街逆势IPO,杨氏三兄弟齐上阵,利润被非控股股东瓜分出品 | 子弹财经作者 | 王亚静编辑 | 蛋总美编 | 倩倩审核 | 颂文今年7月初,乘联会秘书长崔东树发文称,2022年

出品 | 子弹财经

作者 | 王亚静

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

今年7月初,乘联会秘书长崔东树发文称,2022年中国二手车交易额达到了1.06万亿元,二手车市场成为名副其实的万亿级市场,其对二手车的未来非常乐观。

然而,如此庞大的二手车市场,却迟迟撑不起二手车交易平台的一片天地。截至8月1日收盘,“国内二手车电商第一股”优信股价已跌至不足2美元/股,市值仅剩8003万美元,但仍有二手车商想着奋力一搏。

6月30日,二手车交易平台汽车街发展有限公司(以下简称:汽车街)向港交所递交招股书,中信证券、海通国际为联席保荐人。

招股书显示,汽车街由杨爱华于2014年创立。此后,杨氏家族深度渗透其中。截至IPO前,杨爱华、杨汉松和杨泽华三兄弟分别持有12.23%、6.11%、4.28%股份。此外,杨爱华的女儿Yang Chuyu也已进入汽车街担任非执行董事。

此时冲刺港交所的汽车街,业绩表现难言理想。招股书显示,2020-2022年,企业收入分别为4.53亿元、6.78亿元、4.68亿元;溢利9000.1万元、1.65亿元、6898万元。

可以看出,无论是营收,还是净利润都在2022年出现骤降。而之所以如此,主要由于汽车街二手车交易量由2021年约26.1万辆减少至2022年约16万辆所致。

另外,外部环境也不算友好。安永发布的报告显示,2023上半年仅有86%的主板上市企业获得超额认购,较去年同期下降9个百分点,投资者认购热情持续低迷。

投资者的低迷情绪,也为汽车街IPO之路再增一抹阴影。

1、“行业第一”名头里的水分

和瓜子、优信等面向个人消费者的运营模式不同,汽车街主要是B2B模式,卖家以4S店为主,买家则主要是每年购买三辆或以上二手车的专业买家。

(图 / 汽车街招股书)

这样的交易离不开经销商合作伙伴的加持。于汽车街而言,这些合作伙伴的意义更是非同一般。

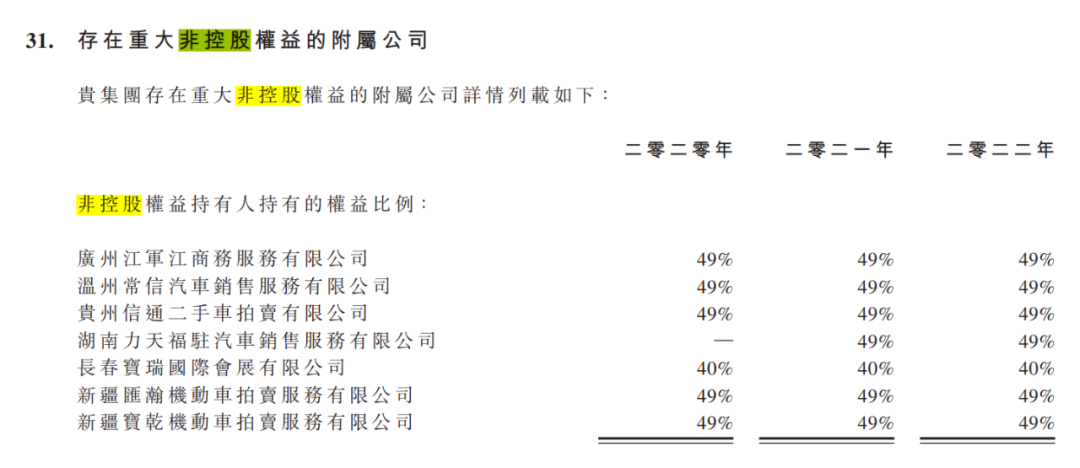

「界面新闻·子弹财经」注意到,汽车街在招股书中列举了7个存在重大非控股权益的附属公司。其中,有6个由汽车街持股51%、第三方持股49%;1个由汽车街持股60%、第三方持股40%。

(图 / 汽车街招股书)

作为大股东的汽车街,可以顺理成章地并表这些企业,也可以悄无声息地助力自身规模的扩张。

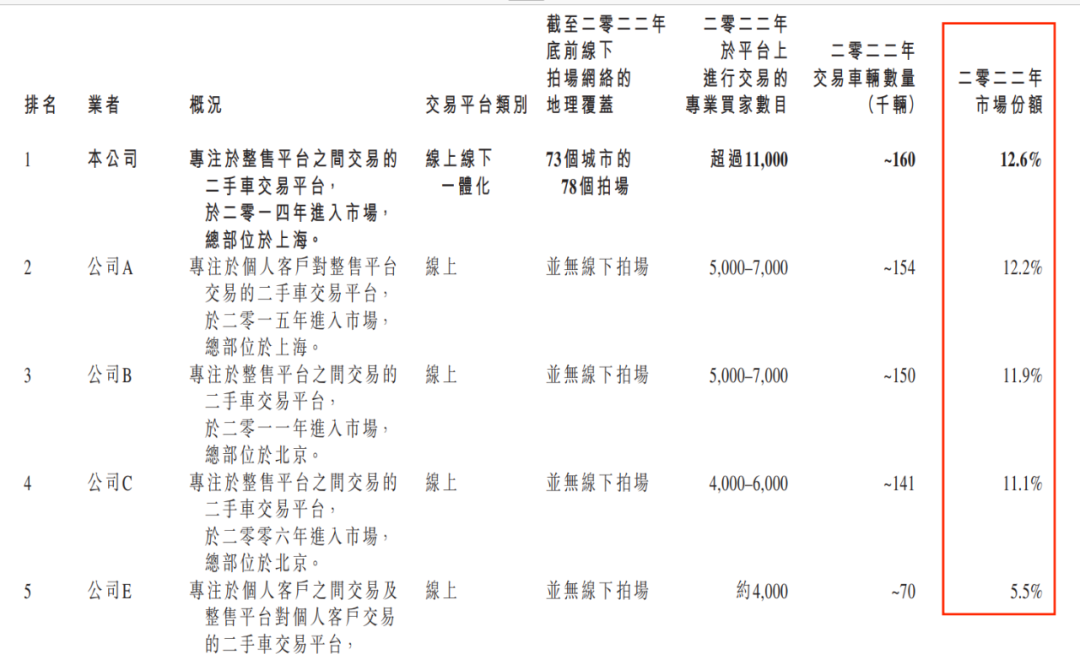

按招股书的说法,以2022年的交易量计,汽车街是全国最大的二手车交易平台,交易量约16万台,占中国二手车交易平台市场的12.6%。

紧随其后的四家公司市占率分别为12.2%、11.9%、11.1%、5.5%,行业TOP4企业之间并没有拉开太大距离。

以此来看,若没有那些经销商合作伙伴的加持,汽车街或许难以登上行业第一的位置。

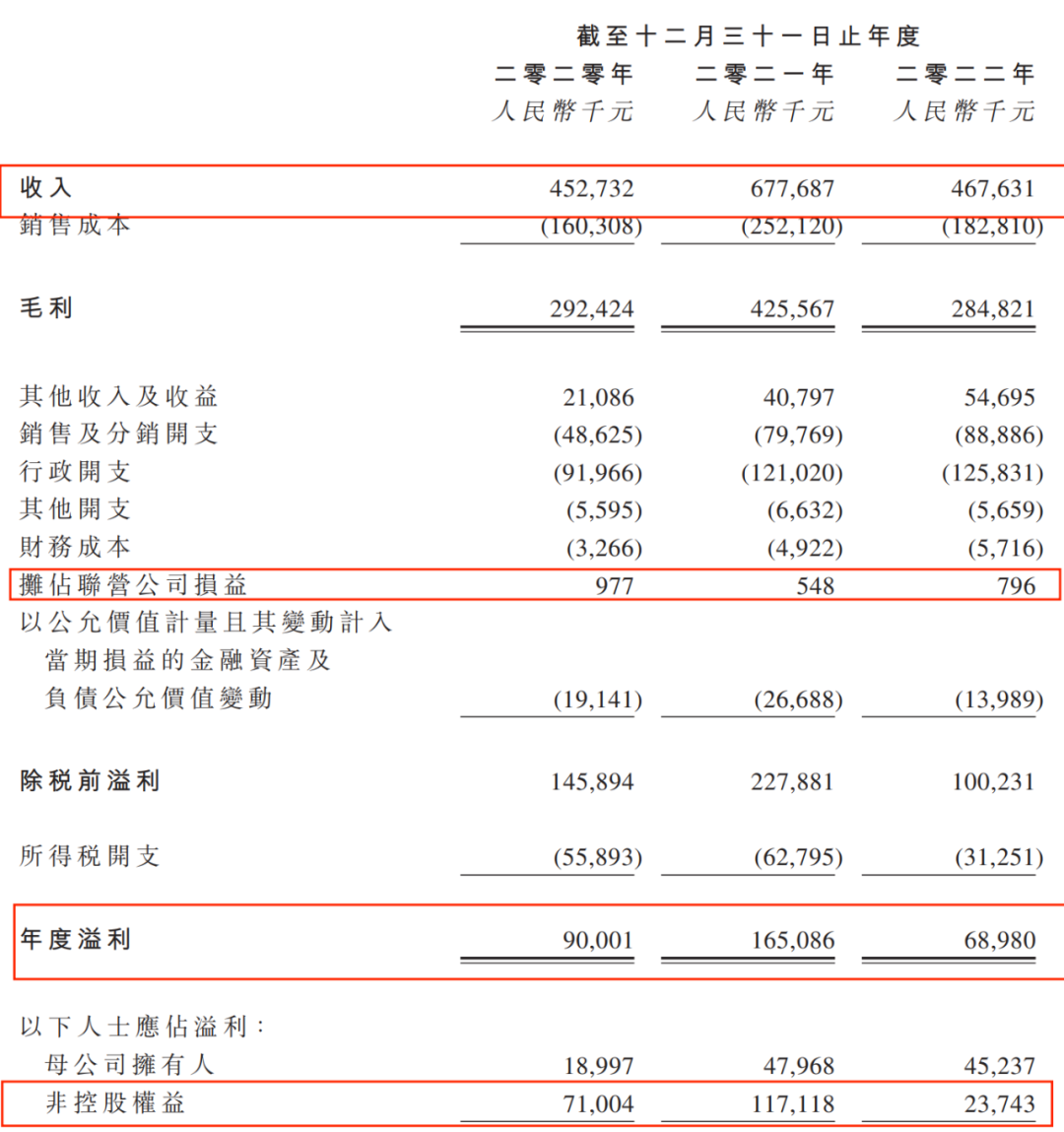

(图 / 汽车街招股书)

但这些合作伙伴的存在,绝不仅仅是推高了规模,还分走了巨额利润。

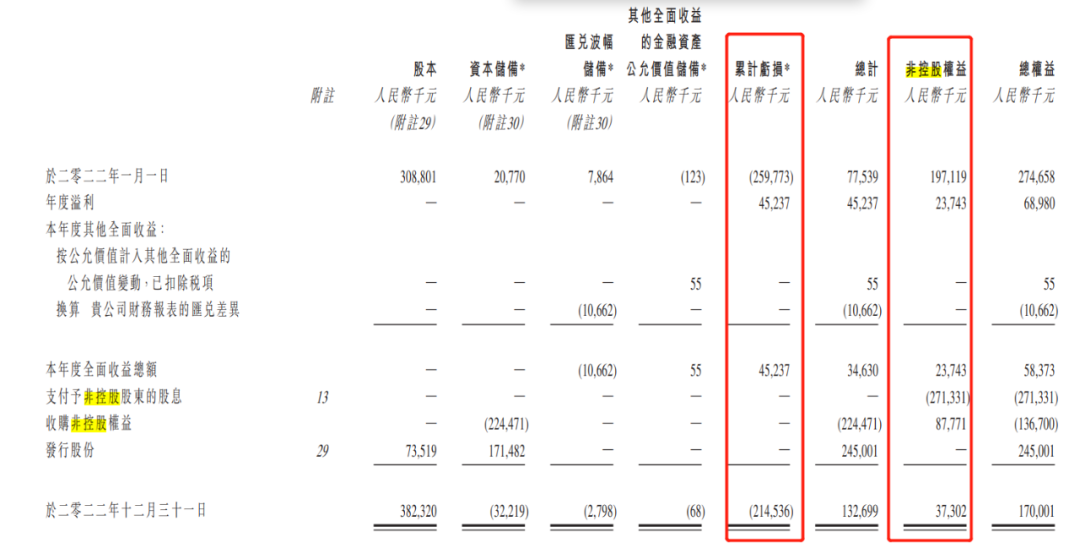

招股书显示,2020-2022年,汽车街实现年度溢利9000.1万元、1.65亿元、6898万元。其中,非控股股东分走了7100.4万元、1.17亿元、2374.3万元,占比总溢利的79%、71%、34%。

(图 / 汽车街招股书)

但汽车街从联营企业中获得的利润却很低,招股书显示,2020年-2022年,企业摊占联营公司溢利97.7万元、54.8万元、79.6万元。

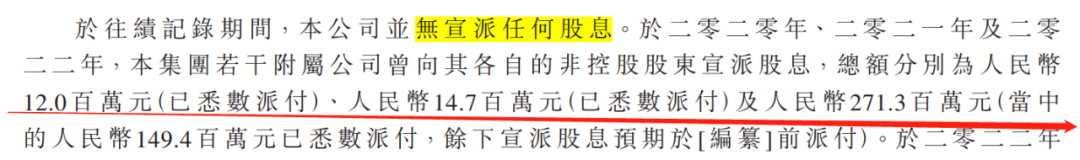

不仅如此,汽车街的附属公司还会向非控股股东分红。招股书称,于往绩记录期间,公司没有宣派股息,但附属公司曾向其各自的非控股股东宣派股息。2020-2022年,派息总额分别为1200万元、1470万元、2.71亿元。

(图 / 汽车街招股书)

辛辛苦苦数载,几乎都为他人做了“嫁衣裳”。表面来看,汽车街连续三年实现盈利,但拉长时间来看,仍旧处于亏损状态。招股书显示,于2022年12月31日,汽车街累计亏损2.15亿元。

(图 / 汽车街招股书)

2、为经销商“贷款”不合规

在汽车街过往的发展中,也曾获得“大厂”的青睐。

企查查、招股书资料显示,2017年,汽车街曾获得佐誉资本的天使轮投资;2019年获得腾讯和京东联合投资的A轮融资,金额1500万美元;2022年获得华兴新经济基金的B轮融资,金额同样为1500万美元。

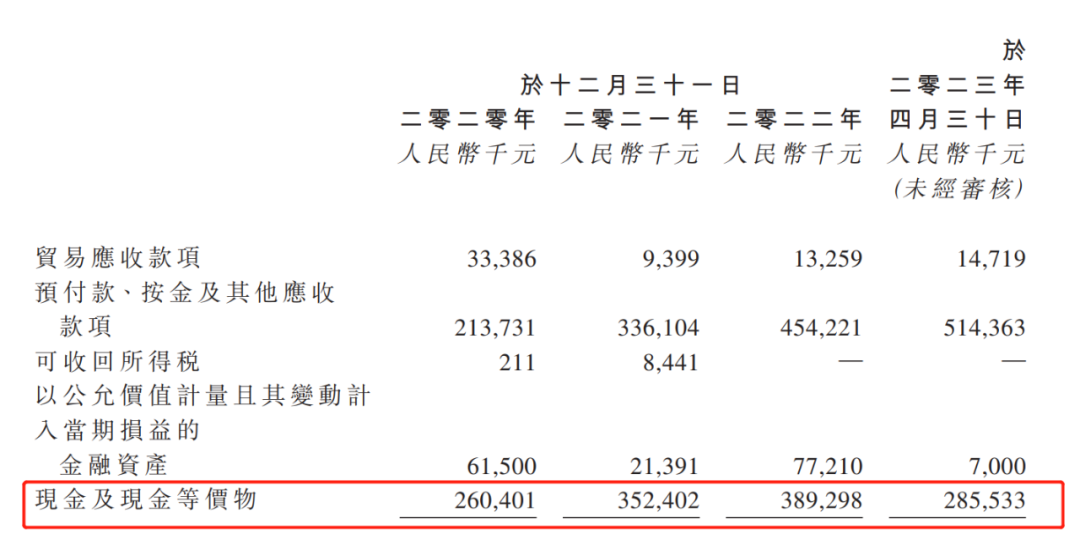

除此之外,还有数轮大大小小的个人、企业投资。但截至2023年4月30日,汽车街的现金及现金等价物仅有2.86亿元。汽车街称,满足目前及自本文件日期起至少未来12个月的需求。

(图 / 汽车街招股书)

短短几年时间,现金流就快速消耗下去。究竟缘何至此?

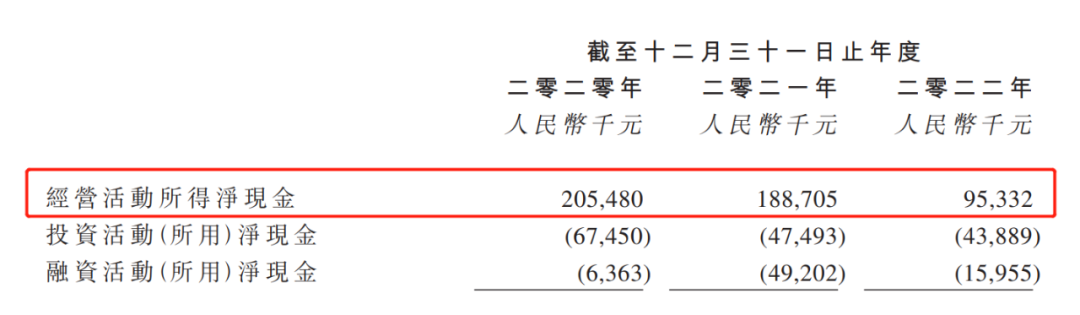

首先,汽车街的“造血能力”降低。招股书显示,2020-2022年,企业的经营活动现金流净额分别为2.05亿元、1.89亿元、9533.2万元,不断下滑。

(图 / 汽车街招股书)

除此之外,投资现金流、融资现金流连年告负。2020-2022年,投资现金流净额分别为-6745万元、-4749.3万元、-4388.9万元;融资现金流净额分别为-636.3万元、-4920.2万元、-1595.5万元。

更要命的是,汽车街每年都在向经销商提供补助资金。

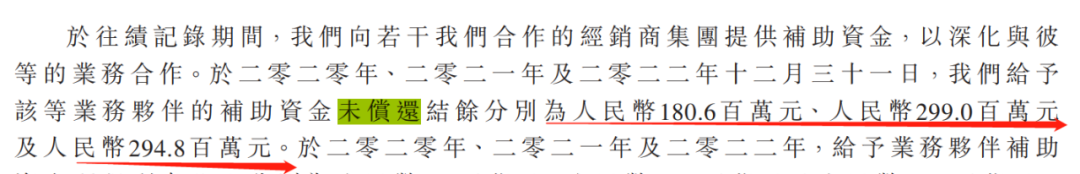

招股书显示,2020-2022年,企业向经销商提供补助资金的未偿还结余分别为1.81亿元、2.99亿元、2.95亿元。于最后可行日期,援助资金未偿还结余的利率位于1.5%至8.6%之间,这些补助资金形同贷款。

(图 / 汽车街招股书)

汽车街的这种行为,不仅占用了企业大量的现金流,而且这种行为本身就存在违规风险。根据人民银行于1996年颁布的行政规例《贷款通则》规定,只有金融机构才可合法从事放贷业务,并禁止非金融机构公司之间贷款。

汽车街清晰地认识到这一问题的严重性,并坦承,可能因往绩记录期间向业务伙伴提供补助资金而受到人民银行的处罚或不利的司法裁决。而之所以向经销商提供补助资金,是以“支持其二手车业务营运并加强我们的合作”。

换言之,汽车街冒着如此大的风险进行这一番操作,是为了加强合作,毕竟如若没有经销商的加持,汽车街当前的地位和规模或将成浮云,而这不会是腾讯、京东等投资方愿意看到的局面,也不利于汽车街在资本市场讲故事。

3、“自己人”撑起半边天

中国人骨子里有一种家族传承的习惯,认为亲情是所有人际关系中最稳固、最牢靠的情感纽带。有句俗话:"打虎亲兄弟、上阵父子兵"。这种想法,在杨爱华家族身上有着十分具象的体现。

在杨爱华创立汽车街后,先将兄弟杨汉松拉入股东行列;2019年,杨汉松将2500万股股份转让予兄弟杨泽华。截至IPO前,杨爱华、杨汉松和杨泽华三兄弟分别持有汽车街12.23%、6.11%、4.28%股份。

照顾兄弟之余,杨爱华也没有忘记自己的家庭。杨爱华设立了家族信托,以家族信托的形式持有汽车街的股份,信托的委托人为杨爱华,受益人为杨爱华的子女。

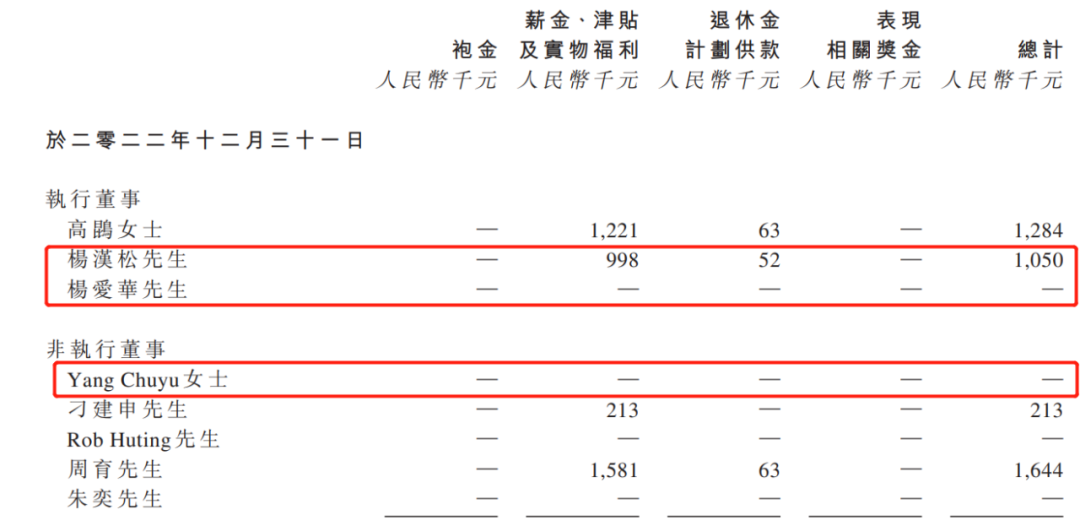

目前,杨汉松担任汽车街执行董事兼主席,负责管理公司,年薪百万。杨爱华及女儿Yang Chuyu并未从公司领取薪酬。

(图 / 汽车街招股书)

在业务的开展过程中,杨爱华似乎也很喜欢与身边的人打交道,表现就是与管理层、股东相关的关联交易层出不穷。

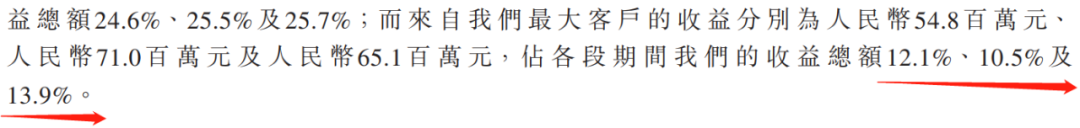

「界面新闻·子弹财经」发现,自2020年起,贵州通源集团就成为汽车街第一大客户,每年贡献12.1%、10.5%、13.9%的收入。而汽车街附属公司董事臧奉江持有贵州通源集团旗下的贵州通源汽车逾30%的表决权。

(图 / 汽车街招股书)

2020年-2021年,广汇汽车也是汽车街排名前三的大客户,分别贡献2.7%、7.2%收入。这背后的关系是,杨爱华曾将创办的宝信汽车(现在是广汇宝信)大部分股权转让予广汇汽车。

值得注意的是,自2020年起,贵州通源集团就成为汽车街前五大供应商之一,到2022年时,跃居第一大供应商;自2021年起,广汇汽车也进入前五大供应商行列。

除此之外,汽车街与部分股东的关联交易甚至已经订约到3年之后。

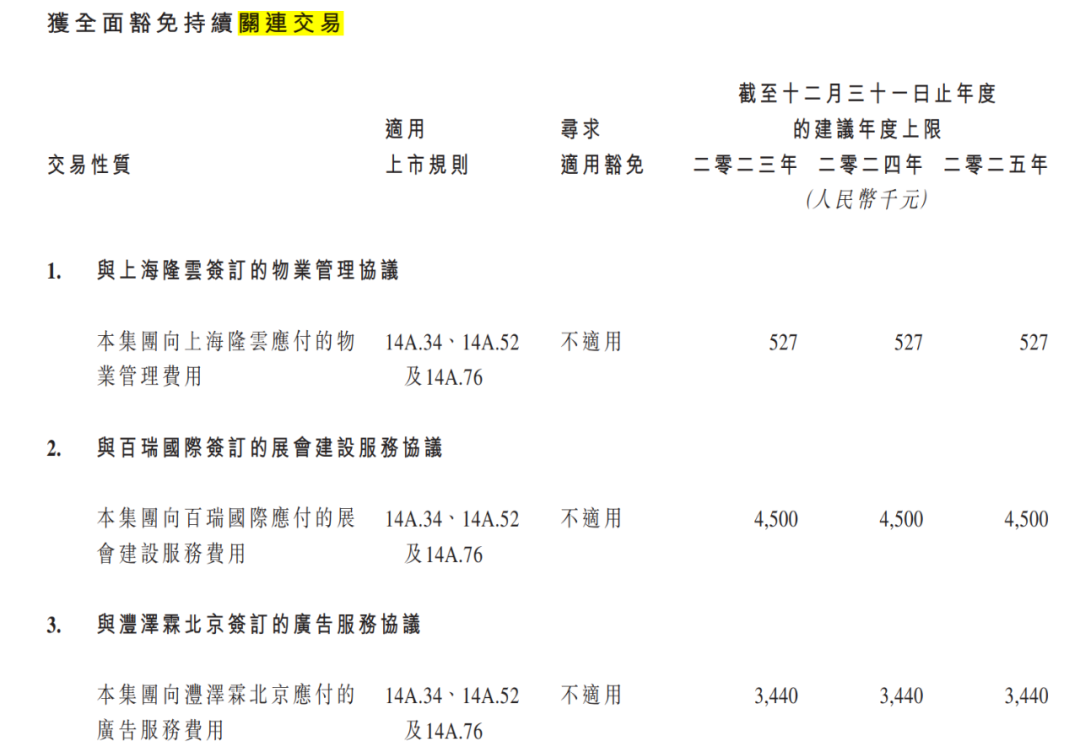

招股书显示,获全面豁免持续关联交易的有三家企业,协议均于2023年订立,到期日是2025年。其中,与杨爱华间接持股约98.3%的上海隆云签订了物业管理协议,协议期内每年向上海隆云支付52.7万元。

(图 / 汽车街招股书)

其次,汽车街与百瑞国际、沣泽霖北京分别订立了展会建设服务协议、广告服务协议,协议期内每年分别支付450万元、344万元,而这两家公司的实控人为韩葆霜,其曾任汽车街附属公司的董事。

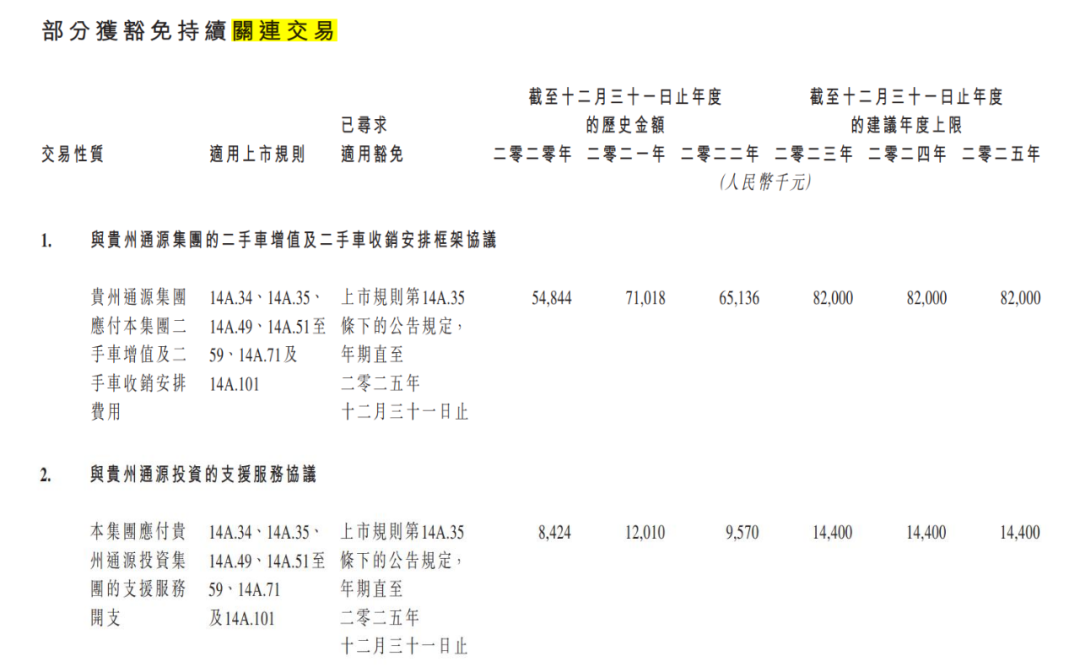

另外,部分获豁免持续关联交易的是贵州通源集团和贵州通源投资,合约从2020年贯穿到2025年。

其中,按照与贵州通源集团订立的二手车增值及二手车收销安排框架协议,2020-2025年,汽车街需分别支付5484.4万元、7101.8万元、6513.6万元、8200万元、8200万元、8200万元。

(图 / 汽车街招股书)

按照与贵州通源投资的支援服务协议,2020-2025年,汽车街需分别支付842.4万元、1201万元、957万元、1440万元、1440万元、1440万元。

据悉,贵州通源投资持有汽车街非全资附属公司贵州信通二手车拍卖有限公司33%的股权。

如此多的关联交易以及资金的不规范应用,汽车街如何让资本市场放心?若上市后,投资者的利益是否会受损?

而丢失市场信心的结果,“国内二手车电商第一股”优信应该深有体会。2018年,优信在纳斯达克上市,发行价9美元/股,年内股价还曾一度飙升至100美元/股。然而,时过境迁,截至8月1日收盘时,优信的股价已跌至1.70美元/股。

在资本市场普遍不看好二手车生意之际,汽车街仍想“逆势闯关”。依靠合作伙伴的支持,汽车街虽营收规模水涨船高,但巨额利润也被分走了大半。不规范的“贷款”、过多的关联交易和低迷的市场,都为汽车街IPO之路增加了重重阻力。

*文中题图来自:汽车街官微。

原文标题 : 汽车街逆势IPO,杨氏三兄弟齐上阵,利润被非控股股东瓜分

上一篇:大众或将购买零跑技术

-

河北燃气汽车加气设施建设提速2023-11-30

-

我国发展天然气汽车的有利条件2023-11-30

-

今年将引进换购纯电动汽车1230台2023-11-30

-

核能汽车一辈子只充一次电现实吗2023-11-30

-

公安部:12城启用新能源汽车专用号牌2023-11-30

-

规范汽车投资行为 推动新能源汽车健康发展2023-11-30

-

2018年纯电动汽车强势来袭 你准备好了么2023-11-30

-

汽车协会和电池联盟联合发布第一批《汽车动力蓄电池和氢燃料电池行业白名单》2023-11-30

-

河南省出台新能源汽车地补政策 补贴不超中央50%2023-11-30

-

河南新能源汽车补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

新能源汽车动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

新能源汽车频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界新能源汽车大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与新能源汽车积分情况公布2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写新能源汽车安全指南2023-11-30