五部门关于开展2024年新能源汽车下乡活动的通知

中东资金竞逐中国核心资产

中东资金竞逐中国核心资产导语:美元基金的退场,给“不差钱”的中东投资者留出了空间。01“通吃”优质赛道中国北方连续的高温暑气蒸人,令

导语:美元基金的退场,给“不差钱”的中东投资者留出了空间。

01“通吃”优质赛道

中国北方连续的高温暑气蒸人,令人懒散浑身乏力。但有一类人群,却异常兴奋。让他们感到兴奋的不仅是熟悉的温度,还有一个亟待深耕的巨大市场。

当地时间7月3日,阿联酋宣布批准了首个L4级自动驾驶路跑牌照,并将其授予文远知行。这是中东乃至全球首个国家级全域自动驾驶路跑牌照。到2030年,迪拜有25%的交通出行将由自主交通工具完成。

包括蔚来汽车(9866.HK/NIO.N)、高合汽车、长城华冠(前途汽车母公司)以及去年的天际汽车在内,相继获得中东主权基金巨额投资。

李斌官宣阿布扎比投资机构战略投资蔚来,来源:微博

事实上,吸引中东财团的中国优质资产,远不止中国新能源汽车这一个赛道。

中国以电动车、光伏为代表的新能源、互联网、石化、生物医药、高端装备制造等众多领域,相继出现中东主权基金的身影。且从2021年开始,中东基金呈现出加速“扫货”趋势。

SWFI的数据显示,2022年全球十大主权财富基金中,来自中东国家的主权财富基金占了4席。

2022年全球十大主权财富基金,来源:SWFI

另类资产研究机构Preqin研究显示,截至2022年,中东主权财富基金的资产管理规模总额高达3.64万亿美元,占全球主权财富基金总额的1/3。2022年,中东主权基金投资支出接近890亿美元,是2021年的两倍,有不少流向了中国企业。

中东财团对中国企业的投资横跨了一、二级市场,并覆盖新能源汽车、新能源、互联网、石化、生物医药、高端装备等众多行业领域。

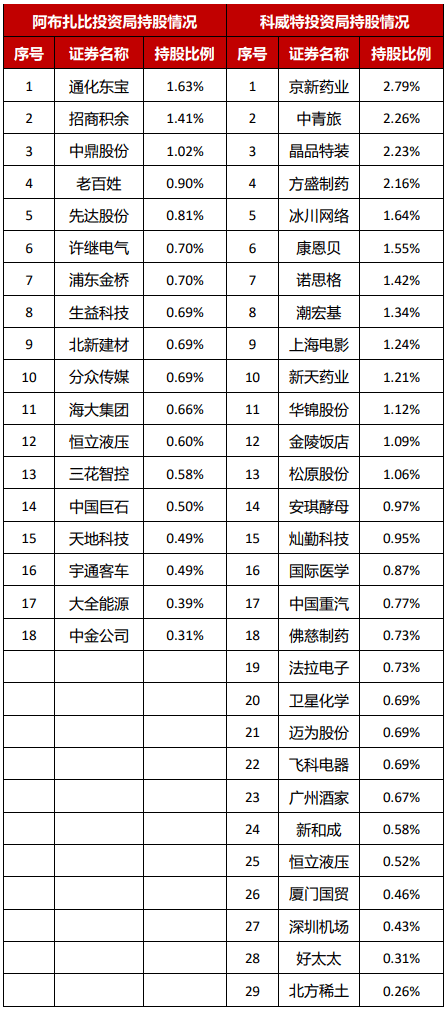

据不完全统计,目前中东主权财富基金在A股市场中,至少位居四十余家公司的前十大股东之列,这些投资主要来自阿布扎比投资局和科威特投资局。

截止到今年一季度末,阿布扎比投资局投资A股上市公司达到34家,进入了其中18家上市公司的前十大股东;科威特投资局投资A股上市公司42家,进入了其中29家上市公司的前十大股东。

截至今年一季度末中东主权财富基金进入A股上市公司十大股东情况,数据来源:Wind

回顾历史,中东资本最早进入中国还是在2006年。彼时,中东主权财富基金还只对中国的房地产、银行等行业感兴趣。

那一年,科威特投资局和卡塔尔投资局分别认购7.2亿美元和2.06亿美元股票,参与中国工商银行(601398.SH/1398.HK)IPO。

同样的状况,发生在4年后的中国农业银行(601288.SH/1288.HK)IPO,科威特投资局再次认购8亿美元农行股票,卡塔尔投资局更是豪气,作为基石投资者认购28亿美元农行股票。

近两年,以阿布扎比投资就和科威特投资局为代表的中东主权财富基金加速入股A股上市公司。这些基金涉及行业十分广泛,不再限局限于地产和金融,而是包括医疗医药、能源资源、高端装备、电子信息、消费旅游等领域。

近期中东资本入股A股上市公司最出名的案例,还是今年3月,沙特石油巨头沙特阿美以246亿元人民币买入荣盛石化(002493.SZ)10%股份,双方就原油采购、原料供应、化学品销售、精炼化工产品销售、原油储存及技术分享等方面进行合作。根据协议,沙特阿美向荣盛石化子公司供应48万桶/日的原油,为期20年。

沙特阿美入股荣盛石化的公告,来源:荣盛石化公司公告

该消息宣布前一天,沙特阿美总裁兼首席执行官阿敏·纳瑟尔宣布,与北方工业集团、盘锦鑫诚实业集团签署最终协议,在辽宁盘锦投资837亿元重大精细化工项目。

这两个事件貌似关联性不大,背后却有个一致的逻辑——沙特阿美加大对华投资,将进一步开拓中国能源消费市场、加深中沙企业间合作。

笔者预测,沙特阿美入股荣盛石化可能只是中东实业战略投资中国上市企业的开始,未来将会有更多中东资本出现在A股上市公司大股东名单中。

在一级市场投资上,与投资上市公司不同的是,中东资本投资更多集中于中国核心优势赛道,比如互联网、新能源、新能源汽车、高铁、生物医药等等。

这一次,“老熟人”科威特投资局再次冲到了前面。

2019年10月,科威特投资局出资2亿美元入股济青高铁,成为首个投资中国高铁的外国投资机构。

虽然媒体报道“科威特投资局没有参与到铁路的建设和运营,且投资额并不大”,但笔者认为,此笔投资确有着很重要的示范意义。

因为正是从这个时候开始,中东资本开始频频出现在中国私募股权投资市场,以沙特公共投资基金(以下简称PIF)最为典型。

据SWFI统计数据,PIF在2017年-2021年对华股权投资总额约为122亿美元,占其海外股权投资总额比重高达20%。PIF在这期间完成了13笔股权投资。

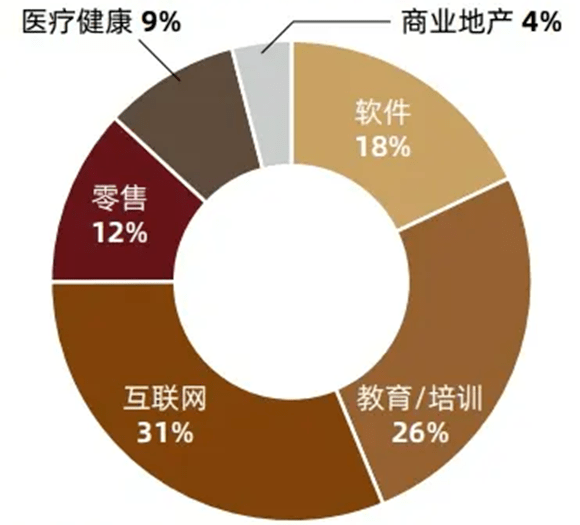

行业分布上,PIF有4笔投向互联网,包括小红书、口碑网和客路旅行,金额达39.3亿美元;4笔投向在线教育,包括作业帮和掌门一对一,金额达32.5亿美元;2笔投向软件服务,包括Keep (3650.HK)和货车帮,金额达22.6亿美元;1笔投向在线零售,为瓜子二手车的15亿美元;1笔投向医疗健康,为平安好医生(1833.HK)的11.5亿美元;1笔投向商业地产,为WeWork的5亿美元。

2017-2021年PIF在中国股权投资行业情况分布,资料来源:SWFI

今年,这只沙特财团又盯上了中国电竞行业。2月PIF旗下Savvy Games Group以 18亿元人民币(约2.65亿美金)投资中国电竞企业英雄体育VSPO,成为VSPO单一最大股东,同时创下了电竞行业历史上的单笔投资纪录。

英雄体育获沙特Savvy投资,来源:猎云网

其他中东主权财富基金也不甘人后。彭博知情人称,阿联酋人工智能公司G42通过旗下基金G42 Expansion Fund以超过1亿美元购入了字节跳动部分股份,即便后者的估值已高达2250亿美元。

和东亚、欧洲等地区的主权财富基金大多由国家政府出资不同的是,沙特、科威特、卡塔尔、阿联酋等君主制国家的主权财富基金,几乎都属于王室。

根据维基百科,G42在阿联酋王室成员谢赫?塔努恩?本?扎耶德?阿勒纳哈扬控制下。根据公司官网信息,G42 Expansion Fund系G42与阿布扎比增长基金(ADG)联合成立,由G42子公司进行管理。

阿布扎比增长基金是由阿布扎比政府在2021年设立的主权基金。可见,主导这笔交易的背后投资人主要是阿联酋王室财团。

G42 Expansion Fund简介,来源:G42公司官网

G42 Expansion Fund虽然成立不久,但已和国内头部企业高层建立了千丝万缕的联系。

据界面新闻报道,该基金委任原京东战略投资部主管胡宁峰负责上海办事处工作。今年3月,京东集团(9618.HK/JD.N)旗下从事工业供应链技术与服务业务的子集团——京东工业宣布完成B轮融资,总额3亿美元。而G42 Expansion Fund联合阿布扎比政府另一只主权财富基金穆巴达拉投资公司共同领投了该轮融资。

不到一个月,京东集团就宣布分拆京东工业向香港联交所递交招股申请。

中国医药行业和消费行业也是中东资本关注的领域。今年3月中国肿瘤免疫治疗制药新星——原启生物完成4500万美元的B1轮融资,投资方名单中出现了中东第四大主权财富基金——卡塔尔投资局。

中东市场是SHEIN目前最重视的高增长市场之一,去年SHEIN在中东的销售额已占其总销售额的13%,客单价超过美国。

今年5月,中国跨境电商巨头SHEIN完成新一轮20亿美元的融资,其中穆巴达拉投资公司是领投方之一,沙特主权财富基金也有参与。据知情人士透露,SHEIN已秘密向美国证券交易委员会提交了IPO注册申请。

除了直投之外,中东资本也通过私募投资基金来分散化投资中国企业。

早在2015年,由国家开发银行(国开金融)、国家外汇管理局和穆巴达拉投资公司共同出资成立中国-阿联酋投资合作基金,总规模为100亿美元,首期投资40亿美元,2017年中阿基金第一笔投资是参与美团点评(3690.HK)新一轮40亿美元融资。截至2020年末,中阿基金在中国超过15个行业中投资了约20亿美元。

PIF与穆巴达拉投资局也重仓软银设立的愿景基金,借孙正义的手,投资中国优质资产。

在2021年8月之前,愿景基金约1/3规模投资于中国,入股滴滴、蚂蚁金服、字节跳动等多家知名中国互联网科技企业,参投的众安在线(6060.HK)、平安好医生、贝壳(BEKE.N)、金融壹账通(6038.HK)、满帮(YMM.N)、叮咚买菜(DDL.N)、滴滴等先后上市,创造了巨大的财务回报。

综上可见,中东资本投资中国企业不仅由来已久,而且投资方式多样灵活、覆盖行业赛道广泛且前沿,很多优质上市公司背后都有他们的身影。

02借资本之手,下一盘大棋?

以新能源汽车、新能源、生物制药、信息及互联网等为代表的中国新兴产业蓬勃发展,处于增长红利期。近些年,这些优质赛道内的龙头企业纷纷上市,为投资人带来了巨大的资本收益。

但“富可敌国”的中东土豪重仓中国企业,显然不止为了获取这些与他们资产相比九牛一毛的财务回报。

他们是在借助资本的手,下一盘大棋。

在全球能源绿色低碳转型的大趋势下,以石油为核心支柱产业的中东各国急迫想要实现经济发展方式的转型,以减少对石油经济的依赖。

得益于高油价,中东国家这几年积累了大量的财富,但也居安思危,相继推出“国家战略愿景”,花大手笔支持本国从石油经济迈向多元化转型,其中最重要的方向之一,就是新能源和新能源汽车。

以过去几十年最依赖石油的沙特为例,在国王支持下,新王储小萨勒曼在2016年推出了规模宏大的沙特改革方案——“2030愿景”。

沙特王储小萨勒曼公布“2030愿景”,来源:沙特国家通讯社网站

不同于以化石能源、重型机械以及高排放、高耗能为特征的重工业特征,这条新型工业化之路,是以上游光伏等可再生能源系统提供电力、下游电动汽车消费、刺激能源转型的轻型“工业化”。

这条路恰恰是中国最熟悉的、已经走通的路线。

从新能源上游来看,沙特加速推进在光伏领域的布局。

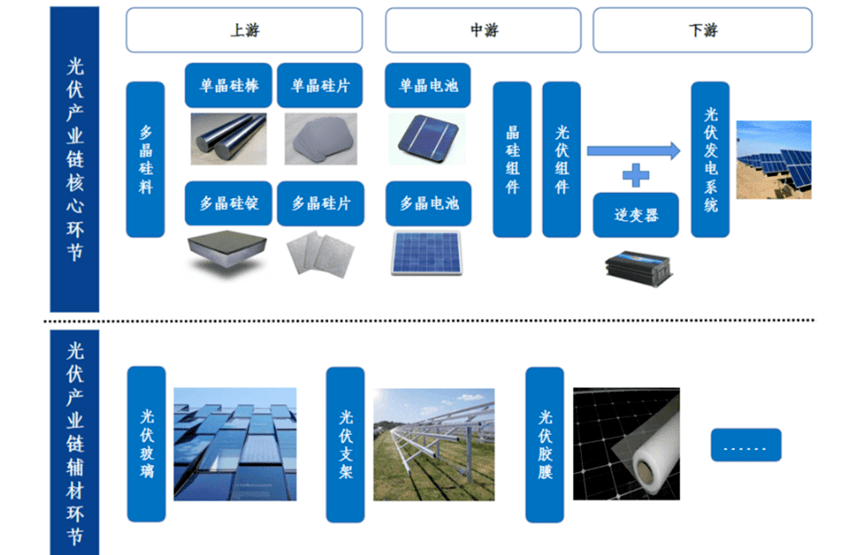

沙特在光伏领域的野心,不仅局限于光伏电站这一终端应用场景,而要建立一个囊括光伏制造四大环节——硅料、硅片、电池、组件的完整光伏产业链体系。

光伏产业链,来源:泽平宏观

2022年,中东全年累计从中国进口11.4GW光伏组件,相比2021提升了78%。今年5月,中东进口中国光伏组件1020MW,其中沙特大电站项目占40%。

近年来,沙特通过“实业王牌军”ACWA Power先后与国家电投、中国电建(601669.SH)、中国能建(601868.SH)、中国建筑(601668.SH)、上海电气(601727.SH)、阳光电源(300274.SZ)、晶科能源(688223.SH)、华为数字能源等多家中国新能源产业链各个环节的龙头企业,建立战略合作。

ACWA Power与中国能建签署合作协议,来源:ACWA Power

此外,沙特政府还采取与中国企业“联姻”的方式,共同开拓本土光伏市场。比如,今年5月,TCL中环(002129.SZ)宣布与沙特Vision Industries Company共同成立合资公司,在沙特投资建设光伏晶体晶片工厂项目。

在下游的新能源汽车,早在2018年,就传出沙特主权财富基金要投资素有“特斯拉杀手”之称的美国电动车生产商Lucid(LCID.N),但本地化生产问题一直没谈拢。直到今年5月,PIF才斥资18亿美元认购Lucid增发的普通股,换来Lucid要在沙特设立生产线。

巧合的是,无论从资金链紧张的Lucid和蔚来,还是已经在中国汽车市场生存困难的高合汽车和天际汽车,似乎只有遇到经营或财务困境的新能源汽车生产商才会接受沙特主权财富基金的投资。

笔者猜测,可能是因为中东资本的钱会附带某些特殊条款,最有可能的,就是被投企业须在本土建厂或协助沙特搭建新能源汽车生产体系。

笔者了解到,中东主权财富基金在与中国地方政府谈投资合作时,主要聚焦于当地优势产业及产业链公司,同时关注投资能为本国产业发展带来什么收益。

笔者曾与正在河南郑州调研的沙特某主权基金投资项目经理进行过沟通。

关于投资产业和公司要求,该项目经理表示,他们主要投资当地优势产业的龙头公司——产业规模足够大,目标公司市场占有率和知名度高。投资方式则比较灵活,注资入股、收购都可以,给钱的同时还能帮助开拓本土市场。不过,投资有个先决条件,即要转移产能到沙特本土,比如建厂等。

该项目经理称,他们在郑州主要关注新能源汽车整车和零配件领域的投资机会。这是因为在汽车电动化趋势之后,中东国家都有很强的危机感,本土新能源汽车产业链只能从零做起。

而中东市场还很大,消费能力也很强,“有钱有市场”。中东各国欢迎中国整车和零配件制造商组团过来,改善产业空心化的问题。

03复制中国走过的路

为了主动接近中国优质企业,中东主权财富基金选择在中国建立办事处、建立投资团队。

早在2011年和2014年,科威特投资局和卡塔尔投资局就在北京设立了中国办公室,科威特投资局还在2018年设立了上海办事处。

2021年底向中国证监会提交了QFII申请之后,PIF于2022年2月在香港开设了中国办公室。2021年疫情期间,阿布扎比投资办公室在北京成立了办事处,并组建了北京投资团队。多家中东主权财富基金都在中国组建了本土投资团队。

同时,中东国家还会定期组织与中国企业的合作接洽会。据阿联酋官方媒体报道,今年5月,阿联酋在第十二届投资年会举办了专门针对中国企业家的会议,其主权财富基金接待了中国的“50强独角兽”,并宣布启动“阿中独角兽投资秘密会议”。

来源:阿联酋通讯社,

中国企业也主动热情“拥抱”中东财团。

去年下半年开始,一批批中国机构和企业开始涌向中东。界面新闻报道,仅一家沙特当地中国投资机构易达资本就接待了超过500家中国来访企业和机构。频繁到访的中国人,让沙特首都利雅得的多家中餐馆生意异常红火。

进入2023年,到访中东的代表团、企业和对方政府更为密集和频繁。

春节刚过,沙特和阿联酋就迎来了香港特首李家超带领的香港代表团,他们不仅拜访当地政府部门和企业,还与四家中东主权财富基金见面。

紧接着,内蒙古自治区商务厅带领51家外贸企业到访中东。3月初开始,沙特和阿联酋又相继迎来了广西经贸代表团、广东和北京等中国地方政府代表团。

《金融时报》报道称,中国地方政府官员已经与卡塔尔投资局、沙特阿拉伯公共投资基金旗下机构,以及阿布扎比投资局举行了高层会晤,希望在生物技术、新能源、基础设施和建筑等行业领域开展投资合作。

除了投资之外,中东与中国企业在更多领域、更多方式的深度合作徐徐展开。

在传统能源领域,去年11月,世界天然气产销巨头卡塔尔能源公司与中国石化(600028.SH)签署为期27年的液化天然气长期购销协议,每年向其供应400万吨液化天然气。今年4月,双方再次携手,卡塔尔能源公司将向中国石化转让卡塔尔北部气田扩能项目1.25%的股权。

卡塔尔能源公司与中国石化签署参股协议,来源:中国经济网

在新能源领域,除了上面提到的一些案例,还有不少中国企业在新能源领域与中东国家开展业务合作,参与建设开发了沙特国内多个光伏发电项目,其中包括目前全球最大的光伏电站项目——由中国能建承建的沙特阿尔舒巴赫2.6GW光伏电站项目。

沙特阿尔舒巴赫2.6GW光伏电站项目开工仪式现场,来源:中国能建

今年4月,中国光伏支架制造商中信博(688408.SH)宣布,与中国能建国际集团签署了合作协议,为该沙特阿尔舒巴赫项目提供装机容量1.5 GW天际Ⅱ跟踪支架系统。

虽然这是该中国光伏支架巨头首次在沙特获光伏支架订单,但此前,中信博已经参与了阿曼、阿联酋阿布扎比等地区多个光伏电站项目的建设,且在沙特、阿联酋设立了分支机构。

除了TCL中环、中国能建和中信博,还有不少中国企业在新能源领域与沙特开展了合作。

华为在2018年拿下了沙特阿拉伯首个公用事业规模的太阳能光伏项目后,2021年又签了下当时全球最大的1300 MWh储能项目沙特红海新城项目。

隆基绿能(601012.SH)此前参与了红海新城406 MW光伏项目,2023年将继续Sudair 1800 MW项目提供光伏组件。今年1月,晶科科技(601778.SH)宣布将在沙特可再生能源计划(NREP)第三轮开发300 MW萨德光伏独立发电商项目。

此外,阳光电源将为ACWA Power沙特红海新城项目提供536 MW/600 MWh的储能系统。晶科能源将为ACWA Power提供4 GW的Tiger Neo组件以供项目开发建设。

近期,中国能建与ACWA Power、沙特阿尔朱美亚控股集团等多家沙特知名跨国公司签署一系列合作协议,深入推进各方在沙特乃至全球的清洁能源、光伏、储能、绿氢绿氨、海水淡化等多领域合作。

这些合作项目落地,有望为沙特建立起一个初见雏形的新能源产业链体系,将帮助沙特实现新能源产业从0到10的快速飞跃。

中东土豪们看似漫无目的“扫货”中国优质资产,其背后却是有远见的战略布局——在享受中国核心优势赛道的增长红利的同时,还能把中国的技术、生产能力引入本国,完成经济发展方式和产业结构的转型升级。

这条路,正是中国曾经走过的路。

原文标题 : 【深度】中东资金竞逐中国核心资产

-

什么是新能源牌照?2023-11-30

-

为什么要推出新能源牌照?2023-11-30

-

新能源牌照申请资质条件2023-11-30

-

公安部:12城启用新能源汽车专用号牌2023-11-30

-

成本压力增大 新能源物流车补贴呼声起2023-11-30

-

规范汽车投资行为 推动新能源汽车健康发展2023-11-30

-

河南省出台新能源汽车地补政策 补贴不超中央50%2023-11-30

-

河南新能源汽车补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

新能源汽车动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

研究称2030年美国新能源车占比或达12%2023-11-30

-

新能源汽车频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界新能源汽车大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与新能源汽车积分情况公布2023-11-30

-

新能源车电池安全引人关注2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写新能源汽车安全指南2023-11-30