五部门关于开展2024年新能源汽车下乡活动的通知

关于理想汽车,要知道什么?

关于理想汽车,要知道什么?- 这是 海豚投研 的第 313 篇原创文章 -理想汽车(LI.O) 于北京时间2月25日晚间,美股盘前发布了2021年第四季度财报,先上结果,收入符合预

- 这是 海豚投研 的第 313 篇原创文章 -

理想汽车(LI.O) 于北京时间2月25日晚间,美股盘前发布了2021年第四季度财报,先上结果,收入符合预期,毛利率和净利润小超预期:

1、交付量公布的情况下,量增价稳,收入落在海豚君预期内。拆分公司四季度收入来看,汽车销售收入的主要驱动是交付量,新款理想One带来的ASP提升逻辑结束,四季度ASP保持平稳;其他收入中暂时性的积分出售利好因素消除,回归到由与车辆交付相关的常规状态。

2、汽车业务毛利率小幅攀升,亮点。在芯片影响交付量和产业链成本压力下,公司毛利率仍旧在逆势提升,是亮点。但与二三季度毛利率提升的逻辑有所不同,二三季度毛利率提升主要系新款理想One定价更高,本季度毛利率提升主要是规模效应带来的成本节省,四季度公司单车收入环比提升500元,单车成本环比下降3400元。

3、加码研发,销售和管理费用仍相对克制。精打细算是理想汽车的基因,值得关注的是公司研发费用率在收入快速增长趋势下的继续提升,研发投入是智能电动车企制胜未来的关键,增程式是过程形式,正如李想所说,在从1-10的成长期,企业最重要的是坚持和放大其在0-1的特长,并补足竞争和快速增长所出现的致命短板。而纯电动车型的缺失就是隐藏的致命短板。

4、全年NON-GAAP口径利润转正,亮点。靠单款车型打天下的理想汽车,在21年三季度率先实现了季度NON-GAAP口径的利润转正,四季度盈利延续,进而实现了全年NON-GAAP口径的利润转正,毫无质疑地成为造车新势力中利润表现最好的车企。而背后的原因主要为增程式的路线选择和精打细算的经营风格。

5、2022年展望。公司2022年一季度指引并不算积极,主要考虑到补贴退坡和春节等因素,2022年基于理想One维持月交付超万辆+新车型理想X01二季度发布且能实现月交付0.5万辆+常州工厂产能翻倍+芯片扰动缓解的假设,可积极展望公司年交付18万辆。

整体观点:这是一份收入符合预期、利润小超预期的财报,实现年交付量超9辆+全年NON-GAAP利润转正,可谓是对2021年的完美收官,顺利通过了从0-1的验证期。

2022年公司进入从1-10的成长期,长桥海豚君看好理想汽车产品打磨能力带来的收入增长、增程式技术路线和精打细算经营风格下的稳定盈利,对公司2022年展望积极。

其风险仍旧在于新产品的落地不及预期和纯电动车型的缺失,声称“创业需要把控节奏”的理想,进一步的成长需要更多车型的支撑和纯电动车型的补位。

股价方面,21年下半年至今,公司股价已经回调,但当前时点,宏观环境对公司股价的影响强于基本面,切当前宏观环境对拔估值的股票不友好,另外市场对2022年新能源汽车持续增长的信心不足,抄底需谨慎。

详细内容,请看下文:

一

关于理想汽车,要知道什么?

特斯拉掀起来的电动智能化变革,将造车企业从硬件制造公司带向了软硬一体化的路上,电动车硬件是切入点,智能化等带来的软件服务是颠覆方向,前者是实打实的业绩,后者则还停留在畅想阶段,对理想汽车而言也不例外。因此公司短期估值驱动仍旧聚焦在电动车交付量、新车型、利润等因素上,长期驱动则需要关注智能化对公司长期生命力的延续。

理想汽车作为新兴企业,当前的业务结构比较简单,从财报披露口径看,公司主营业务可分为汽车销售、其他销售及服务两块,其中汽车销售是当前的业绩基石,其他销售及服务对应的则是未来想象空间。

汽车销售业务占公司营收和毛利的比例均高达97%;其他销售及服务主要指车辆销量的嵌入式产品和服务,例如充电桩、车辆互联网销售服务、FOTA升级、车辆保修等业务。相比蔚来和小鹏,理想的生态运营内容比较贫乏,理想One只有一个价格,没有复杂的付费选装,智能驾驶系统也是标配,补能体系因为选择增程式路线导致没有提供增值服务的空间。

数据来源:公司财报,长桥海豚投研整理

关于本次财报,长桥海豚君主要关注以下几个问题:

1. 整体业绩表现vs市场预期:公司整体收入、利润是否超预期或低于预期。

2. 交付量展望及影响交付量的新车型:投资需要向前看,因此我们关注会影响公司下季度以及明年交付量的因素,其中新车型是影响未来交付量的直接因素,因此我们包括新车型的交付时间、预定情况、定价等,另外也格外关注公司纯电车型的进展。

3. 毛利率:新造车企业的核心逻辑之一是随着交付量的提升,盈利能力提升,逐步结束烧钱的状态,理想汽车相对属于一股清流,车型上市即实现高水平毛利率,不过目前我们仍关注毛利率的变动情况,尤其关注2022年产业链成本居高不下、政府补贴退坡情况下车企的盈利状况。

4、费用端:理想汽车需要继续加大研发支出布局纯电车型,同时近期处于快速扩大销售网络、提升交付量的阶段,因此我们关注研发费用和销售费用的变化,研发费用在一定程度上是制胜未来的关键,销售费用则是交付量提升的重要推动。

5、利润:理想汽车的利润表现在新势力中算是一股清流,三季度公司实现了NON-GAAP口径的净利润转正,本季度关注其利润表现的可持续性。

带着以上问题,我们来详细分析理想汽车2021年四季报:

二

收入

量增价稳,符合预期

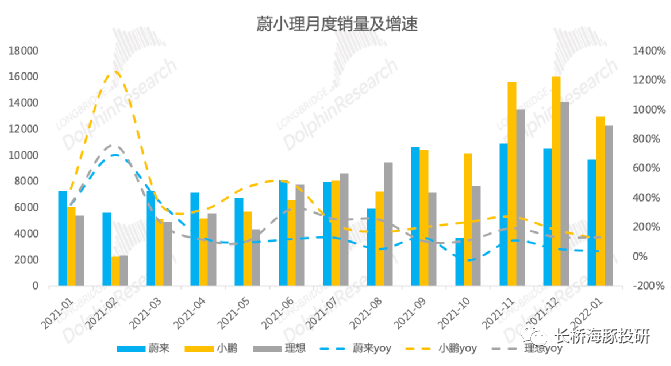

2.1 交付量:单一车型月销过万,收入的支柱。2021年四季度理想汽车销售3.5万辆理想ONE,超越公司三季报指引的3.0-3.2万辆,2022年1月依旧维持在月销量过万的水准,论单款爆品,理想汽车是三个新势力中最强的。

2021年全年,理想汽车凭借理想One单款车型,实现年销9万辆的好成绩,咬紧车型丰富、定价更低的小鹏汽车,超越有三款在售车型的蔚来汽车,淋漓尽致地体现了其面对家庭用户群体的产品力。销量的优异表现背后,除了产品力,还有快速扩张的渠道,截止2021年底,理想汽车全球门店数量超越200家。

数据来源:公司公告,长桥海豚投研

横向对比小鹏和蔚来,小鹏汽车目前实现了全面领先,理想在三个新势力中排名第二,蔚来乏力。21年四季度小鹏/理想/蔚来的交付量分别为4.2万辆/3.5万辆/2.5万辆,2021年全年,小鹏/理想/蔚来的交付量分别为9.82万辆/9.05万辆/9.14万辆。

数据来源:公司公告,长桥海豚投研整理

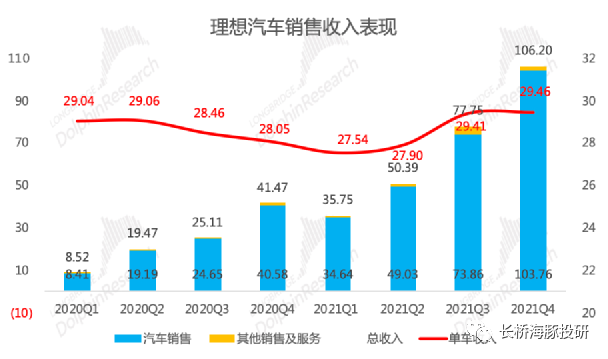

2.2 量增价稳,收入符合预期。四季度公司实现销售收入106亿元,超公司指引和彭博一致预期,符合长桥海豚君预期(公司指引88-94亿元,彭博一致预期的102亿元)。其中汽车销售收入104亿元,同比增156%。2021年全年,理想汽车实现销售收入270亿元。

从收入拆分来看:

单车均价平稳,汽车销售收入主要由销量贡献,在销量提前公布的情况下,收入端超预期或低于预期的空间不大。计算得到理想汽车四季度单车收入29.5万元,环比三季度提升500元,公司单车均价提升的趋势主要体现在三季度,四季度开始进入平稳期,后续的均价变化需要继续关注车型规划和定价。公司下一款车X01预期定价超40万元,届时将带来新一波量价齐升。积分出售的短暂性利好因素消除。其他业务四季度实现2.5亿元收入,上季度销售监管积分带来的暂时性影响不再持续,回归到主要由累计交付量驱动的常态,长桥海豚君计算本季度其他收入/累计交付量为0.4万元,年化约1.6万元。随着公司交付量的继续累计,公司其他收入的占比将呈现提升趋势。

数据来源:公司公告、长桥海豚投研

3 首页 下一页 上一页 尾页上一篇:新能源汽车掀起涨价潮

-

李克强以新能源汽车破题详解“新经济”2023-11-30

-

政策大力支持 新能源汽车有望迎来产业大爆发2023-11-30

-

新能源汽车背后被忽视的碳排放2023-11-30

-

甘肃省新能源汽车推广应用实施方案(2016—2020年)2023-11-30

-

公安部:12城启用新能源汽车专用号牌2023-11-30

-

规范汽车投资行为 推动新能源汽车健康发展2023-11-30

-

河南省出台新能源汽车地补政策 补贴不超中央50%2023-11-30

-

河南新能源汽车补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

新能源汽车动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

新能源汽车频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界新能源汽车大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与新能源汽车积分情况公布2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写新能源汽车安全指南2023-11-30

-

新能源汽车掀起涨价潮2022-02-28

-

5000万元!昆明计划2022年新能源汽车充电基础设施补贴专项资金2022-02-28