五部门关于开展2024年新能源汽车下乡活动的通知

新宙邦未布局六氟磷酸锂是对是错?

新宙邦未布局六氟磷酸锂是对是错?出品|公司研究室新能源组文|曲奇国内锂电池电解液的两家头部公司,新宙邦和天赐材料有不少相似性。两家公司的创始人覃九三和徐金富均有化学方面的专业背景,

出品|公司研究室新能源组

文|曲奇

国内锂电池电解液的两家头部公司,新宙邦和天赐材料有不少相似性。两家公司的创始人覃九三和徐金富均有化学方面的专业背景,公司最初的业务都不是锂电池,前者从电容器电解液切入,后者从日化材料切入。但进入锂电池领域后,新宙邦选择主攻添加剂,并横向进军有机氟材料和半导体化学材料,而天赐材料主攻六氟磷酸锂技术,在此技术上进行纵向一体化布局。2015年,天赐材料的锂电池电解液市占率首次超过新宙邦,这种优势一直持续到现在。2021年,六氟磷酸锂进入了新一轮的涨价周期,同行纷纷扩产之际,新宙邦面对暴利的六氟磷酸锂,仍岿然不动。如今,新宙邦的市值不到600亿,不及天赐材料的一半。市场的定价以及新宙邦的选择,孰对孰错?

新宙邦横向扩张被天赐反超

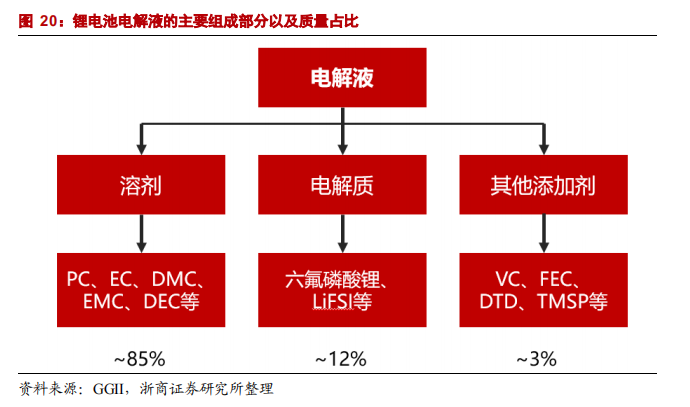

1996年,化工专业出身的覃九三在深圳成立了深圳市宙邦化工有限公司,这便是新宙邦的前身,据称“宙邦”是希望公司成为“中国的杜邦”。2002年公司更名为新宙邦,“新”代表着新材料领域。成立初期,新宙邦通过做电容器电解液,迅速在国内市场站稳了脚跟。自上世纪九十年代起,日韩企业垄断锂电池产业链十年。2000年开始,中国公司开始寻求突破口,陆续有一批公司开始涉足锂电池电解液的生产,其中就包括天赐材料、新宙邦、江苏国泰等。2000年,在电容器电解液方面有一定研发基础的新宙邦,开始切入到锂电池电解液领域。锂电池电解液成分主要分3部分,由以碳酸乙烯酯或碳酸二甲酯为主的溶剂、以六氟磷酸锂为代表的电解质、添加剂构成。

有资料称,新宙邦最开始打算从液态六氟磷酸锂入手,但做了半年发现存在一定门槛,便决定采用进口六氟磷酸锂,主攻添加剂,做好客户配方和产品服务。而天赐材料当时选择从美国人手中购买制备六氟磷酸锂的技术,或许,新宙邦和天赐材料在电解液领域的技术路线差异,正是那时的选择导致的。

新宙邦与天赐材料的区别还在于产业链的布局上,一个横向扩张,一个纵向并购。新宙邦在电容器电解液、锂电池电解液之外,又于2015年收购海斯福,涉足含氟精细化工,主营产品包括含氟医药农药中间体、氟橡胶硫化剂、环境友好型表面活性剂、含氟润滑油等。2015年,新宙邦还通过惠州二期项目进军半导体化学品领域,下游应用领域主要有显示面板、晶圆制造、太阳能光伏等。新宙邦向有机氟领域扩张的同期,天赐材料则一直围绕着锂电池这条产业链开展业务。2015年,天赐材料通过收购东莞凯欣,反超新宙邦成为国内产能最大的电解液公司。

同年,天赐材料开始布局锂盐和添加剂。2016年,布局电解液上游的锂辉石、氢氟酸和碳酸锂,由此实现了纵向一体化,哪怕是开展的正极材料业务,仍旧是围绕着锂电池。与天赐材料相比,新宙邦的4块业务在应用场景上差异较大,这也导致新宙邦产品种类虽多,却难以形成合力。业务上的分散,或许是导致新宙邦在电解液领域,市占率不如天赐材料的一个原因。

锂电业务收入规模及增速均不及天赐

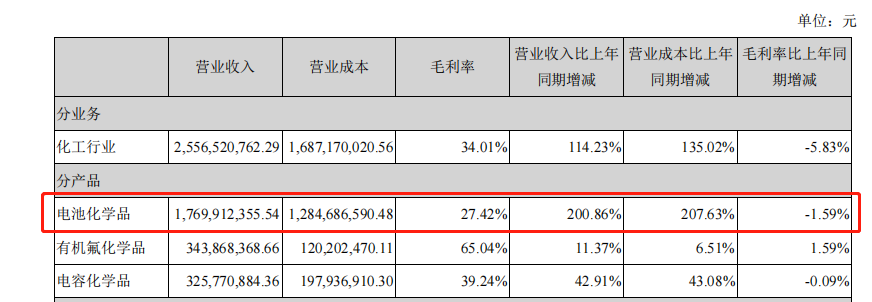

目前,新宙邦的主营业务可分为电池化学品、有机氟化学品、电容化学品、半导体化学品。2021年上半年,新宙邦收入25.57亿,同比增长114%。其中,电池化学品收入17.70亿,增速为200%;有机氟化学品收入3.34亿,同比增长11%;电容化学品收入3.26亿,同比增长43%;半导体化学品收入为0.89亿,同比增长92%。

尽管有机氟业务已超过电容器,但增速较低;半导体业务增速虽高,但对收入的贡献较小。目前,新宙邦70%的收入来自锂电产业链,且该业务收入增速远高于其他。但若与天赐材料对比,2021年上半年,天赐材料锂电池材料收入31.42亿,同比增长282%。无论是收入规模还是增速,新宙邦都不及天赐材料。

毛利率方面,2021年上半年,新宙邦的锂电业务毛利率为25.76%,同比下降1.59个百分点。同期,天赐材料锂电业务毛利率为36.18%,同比增长6.64个百分点。同为电解液头部生产商,俩家公司的毛利率却一升一降,且相差10.42个百分点,这便是因为两家公司主攻方向不同所致。电解液的成本中,电解质成本一般占40%以上,这导致电解液价格与电解质价格走势高度相关。主要的电解质六氟磷酸锂价格下跌,电解液价格随之下跌;六氟磷酸锂价格上涨,电解液价格也会随之上涨。

2020年7月至今,因供需关系紧张,六氟磷酸锂价格开始新一轮暴涨。据百川盈孚发布的数据,年初仅10.7万元/吨的六氟磷酸锂,10月中旬的市场均价已高达52万元/吨。目前多数六氟磷酸锂企业的长约单价格维持在20万-35万元/吨,且维持满产满销状态。这对主攻电解液添加剂的新宙邦来说,电解液的价格涨幅无法覆盖六氟磷酸锂的成本上涨,导致锂电业务的毛利率不升反降。天赐材料则因自产六氟磷酸锂,成为本轮六氟磷酸锂涨价周期的赢家。

六氟磷酸锂的景气行情下,天赐材料、多氟多、石大胜华等公司纷纷扩产,就连金石资源这家从事萤石矿投资开发及生产销售的公司,也跨界参与。但面对六氟磷酸锂的火热,新宙邦却不为所动。

近期,有投资者向新宙邦提问,如何看待天赐材料、石大胜华等公司对于电解液大幅扩产,未来会不会全面过剩,并追问新宙邦为何不投资生产六氟磷酸锂。

新宙邦回应称,行业景气度提升必然吸引众多公司扩大投产,跨界布局,六氟磷酸锂大规模扩产有利于改善行业的供应瓶颈,将来产生过剩也属正常。公司投资项目众多,尚未投资六氟磷酸锂项目,主要是与供应链伙伴长期合作解决供应问题,在核心原材料的布局方面公司一直按自身的战略规划和节奏进行中。

谨慎看待六氟磷酸锂“牛市”

在六氟磷酸锂的投产方面,新宙邦很保守,天赐材料、石大胜华等公司则显得有些激进。2021年9月末,新宙邦固定资产13.52亿,在建工程3.84亿,在总资产中占比合计17.8%。天赐材料的固定资产为17.70亿,在建工程10.93亿,在总资产中占比合计26.3%。

如果回顾上一轮六氟磷酸锂和电解液周期,或许可以理解新宙邦保守的原因。

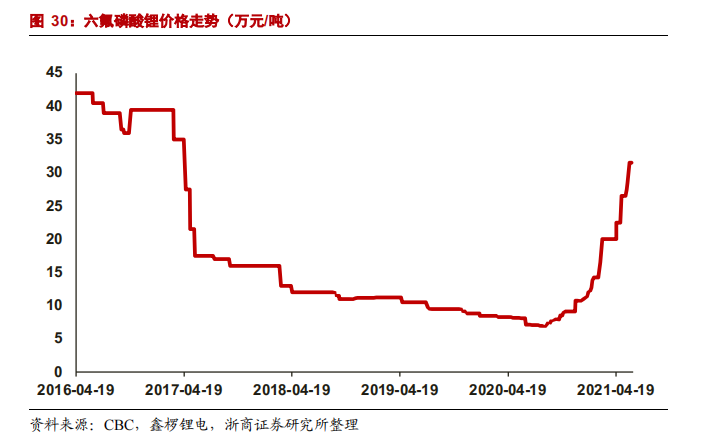

2015年,政策上的倾斜,让国内新能源汽车快速放量,带动了上游锂电池的装机量。同样是因为供不应求,电解液的核心原材料六氟磷酸锂价格暴涨。2014年到2016年,六氟磷酸锂的价格从底部8万元/吨最高涨至超40万元/吨,行业暴利导致供给端纷纷扩产。

但到了2017年,国家对新能源的补贴逐步退坡,以及骗补清查下动力电池补库存需求消失,国内新能源汽车市场由高增长变成了缓增长。另一方面,多氟多、新泰、石大胜华、张家港森田等多家六氟磷酸锂企业的新建产能在 2017 年开始批量投放,叠加六氟磷酸锂供给过剩引起六氟磷酸锂价格下跌,价格从2016最高点42万元/吨跌至2020年4月的8.15万元/吨,跌幅达80%。

六氟磷酸锂价格暴跌导致电解液价格快速下滑且持续萎靡,市场规模增长缓慢。2016年国内电解液市场规模为63.2亿元,2019年规模仅增加至77.1亿元。平安证券的研报认为,16/17年的电解液价格调整,是12/13年行业经历的重复,历史又一次重演。

天赐材料的一体化布局,在六氟磷酸锂的涨价周期或者高价阶段具备显著收益,但在价格下降周期盈利能力波动性大。2016年到2018年,天赐材料的锂电池业务毛利率分别为43.62%、38.85%、24.21%,下滑近20个百分点。而新宙邦的多元化布局,使得毛利率波动较小,2016年到2018年,新宙邦锂电业务毛利率分别为32.11%、32.48%、27.52%。

天赐材料对六氟磷酸锂产能的掌控,激进的产能扩张,既是其优势又是其劣势,通过产能扩张挤压新宙邦的市场份额,却又因为利润波动大,在行业景气下降期内赚了市场份额不赚钱。但新宙邦却因多元化布局,平滑了利润曲线。2016到2020年,新宙邦净利润合计17.32亿,经营净现金流合计21.75亿;反观天赐材料,净利润合计16.14亿,经营净现金流合计仅4.51亿。

对于本轮电解液涨价周期,新宙邦认为,新能源产业链上各类产品需求旺盛,六氟磷酸锂在经历前几年的低迷后现处于行业的涨价周期,六氟磷酸锂的扩产周期一般是一年半左右,估计当前价格能维持到2022年的一季度,目前电解液的价格虚高,合理价格在10-15万元/吨左右。

新宙邦不盲目跟随市场进行产能扩张,这固然是公司的优点,也是“电解液龙二”的尴尬。2020年以来,天赐材料股价涨幅超10倍,目前市值超1300亿,新宙邦的涨幅不到3倍,目前市值约530亿,市场对两家公司差异化的经营方向给出了定价。

-

什么是新能源牌照?2023-11-30

-

为什么要推出新能源牌照?2023-11-30

-

新能源牌照申请资质条件2023-11-30

-

公安部:12城启用新能源汽车专用号牌2023-11-30

-

成本压力增大 新能源物流车补贴呼声起2023-11-30

-

规范汽车投资行为 推动新能源汽车健康发展2023-11-30

-

河南省出台新能源汽车地补政策 补贴不超中央50%2023-11-30

-

河南新能源汽车补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

新能源汽车动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

研究称2030年美国新能源车占比或达12%2023-11-30

-

新能源汽车频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界新能源汽车大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与新能源汽车积分情况公布2023-11-30

-

新能源车电池安全引人关注2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写新能源汽车安全指南2023-11-30