五部门关于开展2024年新能源汽车下乡活动的通知

FF胜利在望,资本为什么还相信贾跃亭?

FF胜利在望,资本为什么还相信贾跃亭?1月28日,前乐视创始人贾跃亭旗下法拉第未来(Faraday Future, 下称:FF)与特殊目的并购公司SPAC联合宣布,已经就合并业务合

1月28日,前乐视创始人贾跃亭旗下法拉第未来(Faraday Future, 下称:FF)与特殊目的并购公司SPAC联合宣布,已经就合并业务合并达成最终协议。合并完成后将在纳斯达克证券交易市场上市,股票代码为“FFIE”,募集资金超过10亿美元,合并将于2021年第二季度完成。

谁在为贾跃亭的梦想买单?

SPAC(特殊目的并购公司),是美国资本市场特有的一种上市公司形式。其特殊之处在于,不是买壳上市,而是先行造壳、募集资金,然后再进行并购,最终使并购对象成为上市公司此次FF业务合并的PSAC就是一家空壳公司。

FF表示,本次合并交易大约为公司提供约10亿美元的资金,其中包括PSAC以信托形式持有的2.3亿美元现金(假设不赎回的条件下),以及以每股10.00美元的价格超额认购7.75亿美元完全承诺的普通股PIPE。资金用途则是为公司首款量产车型——FF 91的大规模量产和交付提供支持。

FF还在公告中特别提到了普通股PIPE的来源,包括来自美国、欧洲和中国的超过30家长期机构股东,以及“中国排名前三的民营汽车主机厂和中国一线城市”。

对于这家“中国排名前三的民营汽车主机厂”,此前多家媒体报道称其为吉利中国最大的民营汽车制造商——浙江吉利控股集团。而FF提到的“中国一线城市”,多家媒体报道称为广东省珠海市。

1月29日,背后主角之一的吉利控股集团正式宣布,已于近日与法拉第未来(Faraday Future,FF)签署框架合作协议。

同时有知情人士对外透露,在FF这一轮融资中,珠海市国资参与投资20亿元,珠海两大龙头国企——格力集团与华发集团也携手参与了此次投资,但投资金额低于20亿元。而FF在美国借壳上市后,就将在珠海建立生产基地,吉利或将作为合作方主导FF产品的生产和制造。

上市融资、政府支持,FF似乎胜利在望。这让人不禁疑惑,资本还相信贾跃亭?

为何SPAC能盘活贾跃亭?

连贾跃亭的梦想都能救活,在这其中起到了决定性作用的SPAC和通过SPA收购完成上市的模式算是彻底进入了许多国人的视野。

事实上,早在上世纪90年代,SPAC就已经出现在美国的金融市场,但直到2020年,这一方式才开始流行起来。

SPAC上市方式分为以下几步:

第一步,成立一家“空壳公司”,即SPAC。

SPAC一般由共同基金、对冲基金或其他融资专家组建,其特点是只有现金,没有任何其他业务,专门用来做兼并和收购交易,本质上相当于投资公司。

第二步,将SPAC在纳斯达克或纽交所完成上市。

上市公司以投资单元的形式发行普通股与认股期权组合来募集资金,一个投资单元通常包含1股普通股与1-2股认股期权。

第三步,对上市募集的资金进行投资和托管,以确保SPAC的资金安全。

第四步,SPAC要寻找一家有着高成长发展前景的非上市公司,即目标公司。

通过尽调、投票表决等一系列程序以后,将SPAC与目标公司进行合并,使目标公司获得SPAC的资金,SPAC的投资者获得合并后公司的一部分股权。

由于在合并前SPAC已经在纳斯达克或者纽交所上市,合并后的新公司也就直接成为纳斯达克或者纽交所的上市公司。

值得注意的是,SPAC需要在两年内找到收购目标,否则,需要向投资者退还初始资金。

与传统的IPO相比,SPAC的优势是:

1)时间周期更短,同样条件下用时不到IPO的一半。

2)可绕过美国证监会对于企业IPO的硬性规定,更适合中小企业。

3)费用少,无需支付占IPO费用大部分的承销费,同时无需支付挂牌上市的买牌费用。

4)成功率高,仅需要收购双方同意即可。

5)融资金额确定,目标企业估值定价事先固定。

与传统的借壳上市相比,SPAC的优势是:

1)不需要企业付出一定比例的借壳费用。

2)借壳上市后90%以上的公司难以融到资金;SPAC其首期和行使认股权资金可融资超一亿美元,并可持续融资。

3)借壳上市的公司其交易量极小,但SPAC公司与通过IPO的公司交易量相当。

4)相对于传统的买壳上市,SPAC的壳资源干净,没有历史负债及相关法律等问题。

5)投资者多为对冲基金、共同基金等机构投资者,市场形象良好,上升空间大。

6)借壳上市大多在OTC板块操作,难以登陆美国主板,SPAC可直接主板上市。

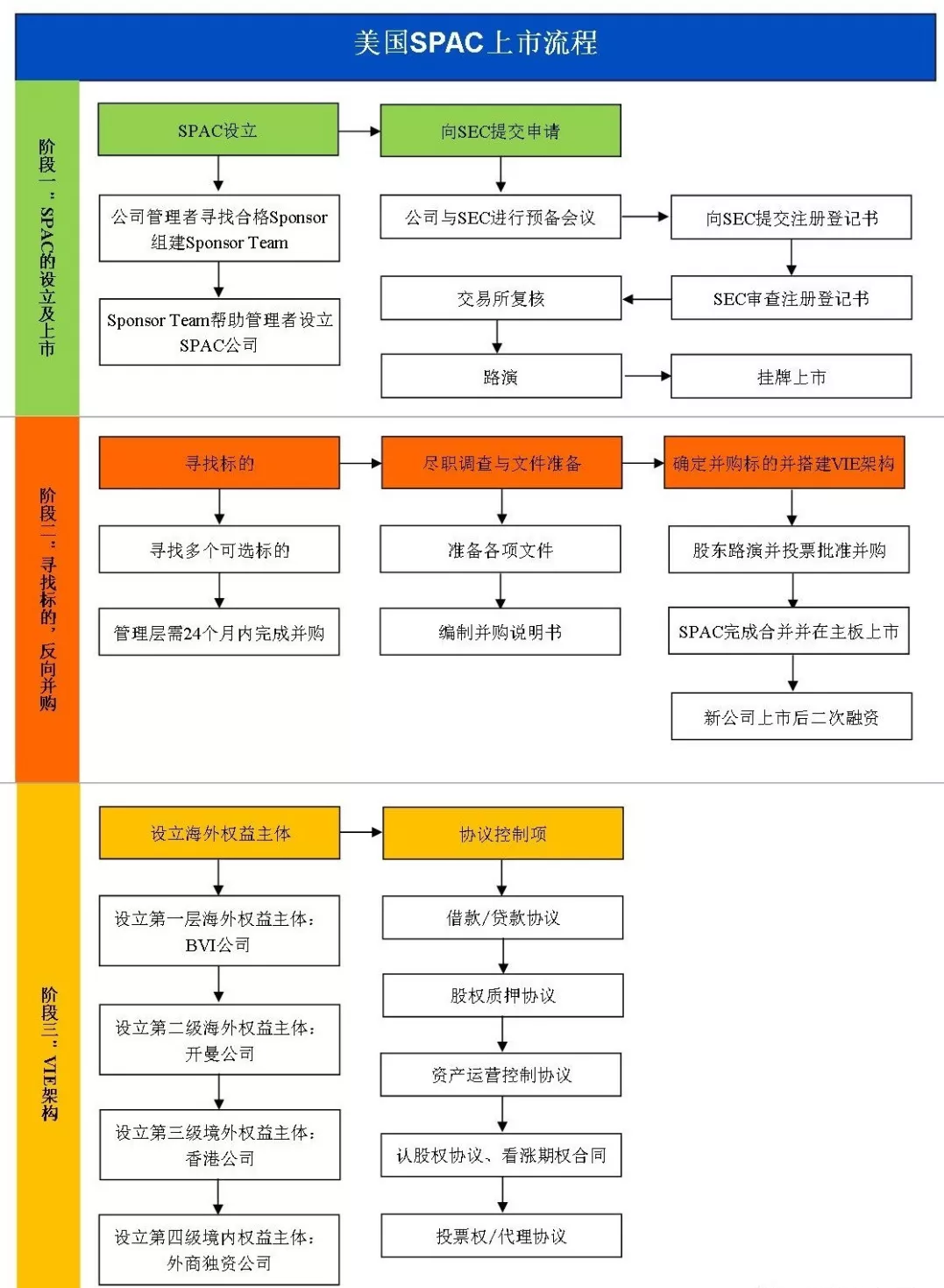

美国SPAC上市具体流程如图所示

美国和中国对比SPAC上市流程,如下图所示

SPAC上市门槛持续降低

SPAC今年火爆的部分原因在于,其为有上市意愿的公司提供了一条不同的、非传统的上市途径。

对于大多数公司来说,标准的IPO可能代价高昂——无论是货币成本,或是时间成本。

在传统IPO模式下,拟上市公司需要向会计事务所、律师事务所、投资银行等支付不菲的费用,还需要向各路投资者进行推介路演,耗时较长。

同时,由于SPAC已经先行上市,所以对于拟上市融资的目标公司而言,也就不存在传统IPO模式下因市场原因导致的发行失败。

纳斯达克交易所公开数据显示,2010年到2020年6月期间,纳斯达克已经吸引了185家SPAC首次公开募股(IPO),占比约76%,合计募资额超过320亿美元。

为了吸引更多的SPAC,纳斯达克还为其提供了一系列优惠服务。

对于拟在海外上市融资的国内中小企业而言,SPAC无疑是相较于IPO更便捷的方式。

而纳斯达克为SPAC敞开大门,也表明了交易所对这一模式的欢迎,这种新兴的融资方式正受到越来越多的关注。

来源:宜久财务专家,版权归宜久财务所有。

-

新官上任三把火!吉利入主力帆后,盼达用车暂停运营2021-02-01

-

华为公开汽车新专利;吉利或联手富士康为FF代工2021-02-01

-

造车总是“雷声大雨点小”的吉利,此次是被贾跃亭“忽悠”的吗?2021-01-31

-

2021款汉兰达上市 仅售23.98-32.58万元!2021-01-30

-

FF正式提交招股书!上市后贾跃亭身价会有多少?2021-01-29

-

贾跃亭真的要回来了!法拉第未来将在纳斯达克上市2021-01-29

-

吉利:参与FF上市的少量投资 网友爆梗来袭!2021-01-29

-

剑指Model 3!领克首款纯车或下半年上市!2021-01-29

-

东南亚赴美IPO风头正起,Grab带着"超级应用"赴美上市2021-01-29

-

FF将通过并购在纳斯达克上市,贾跃亭洗去“污名”?2021-01-29

-

投资贾跃亭FF法拉第未来,吉利终于活成了丰田!2021-01-29

-

贾跃亭法拉第未来确认美股上市!更多车型曝光了!2021-01-29

-

FF将通过并购在纳斯达克上市,谁是背后金主?2021-01-29

-

预言成真!FF正式提交纳斯达克上市申请!2021-01-29

-

传FF将与SPAC合并上市,吉利或为其投资超7亿美元2021-01-29