五部门关于开展2024年新能源汽车下乡活动的通知

蔚来:冲击国产高端电动品牌龙头地位

蔚来:冲击国产高端电动品牌龙头地位核心观点:补贴和购置税优惠政策延长,采取换电模式的蔚来继续受益新品上市+产能爬升+终端网点拓张,蔚来全年有望交付4万辆多次融资得以解忧,蔚来的产能

核心观点:

补贴和购置税优惠政策延长,采取换电模式的蔚来继续受益

新品上市+产能爬升+终端网点拓张,蔚来全年有望交付4万辆

多次融资得以解忧,蔚来的产能与销售网点扩张得到保障

二季度毛利率转正,自我造血能力夯实

相比较于一干新造车势力和传统车企,蔚来的差异化优势突出体现为:高粘性的用户社群运维、高端化品牌印象、端到端的直销模式、充换电服务模式等。在目前,作者认为蔚来的突出利好面体现在如下方面:

利好一、补贴和购置税优惠政策延长,蔚来继续受益

4月,多部委明确将新能源汽车财政补贴政策和免征购置税政策延长至2022年,同时在技术指标指引上更加优化;此外,两会《政府工作报告》指出,要加强新型基础设施建设,增加充电桩、换电站等设施,推广新能源汽车。

相关政策使新能源车行业普遍受惠,有利于对冲疫情影响、促进汽车市场消费。

补贴方面,蔚来得到“特殊待遇”。因其采用换电模式而不执行“新能源乘用车补贴前售价须在30万元以下”的限制性要求,使其在同档价位和配置的车型中享有价格优势。

2020年7月,工信部副部长辛国斌指出,将继续推进充换电基础设施建设,进一步完善相关技术标准和管理政策,鼓励企业根据使用场景研发换电模式车型。蔚来则正是较早运营换电模式的企业,并且还是《电动汽车换电安全要求》推荐性国标的第一起草单位。

利好二、口碑良好+新品上市+产能爬升+终端网点拓张,销量继续放大

蔚来聚焦SUV战略,产品线拓宽。4月份,启动新款ES8的交付;9月将开始交付第三款量产车型——轿跑SUV EC6。作为依据ES6改款的跨界车版本,EC6在有效控制开发和制造成本的同时,迎合跨界车这一热点,与特斯拉即将在华量产的Model Y对标并率先入市。

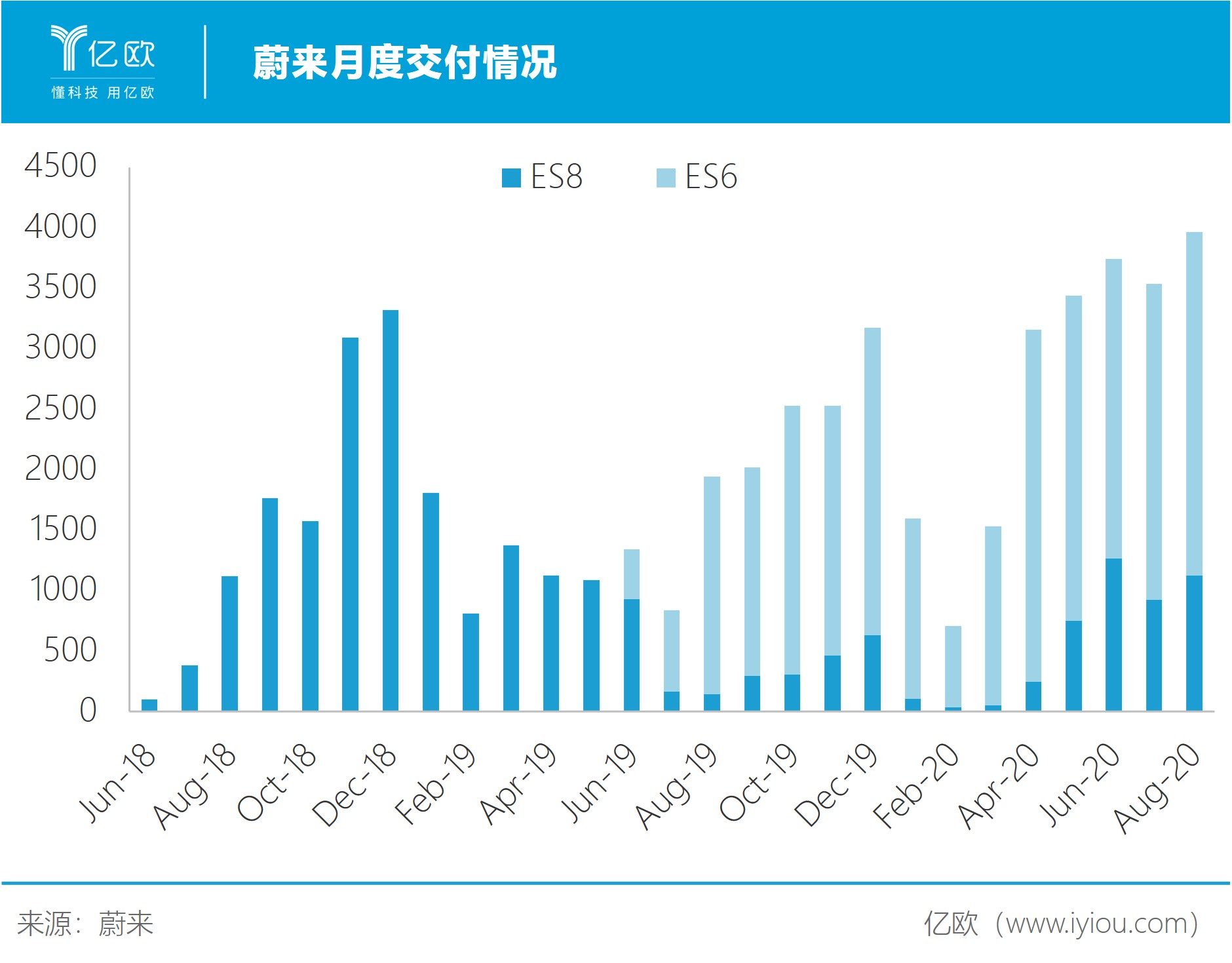

蔚来销量稳步攀升。2020年上半年,蔚来累计完成交付14169辆,同比增长。其中二季度的交付量为10331辆,同比增长190%,超出此前预期,并首次实现单季度破万。

在4-8月车市争相“以价换量”的局势下,蔚来以稳定的价格获得销量新高,在疫情期间还有60%的订单来自用户推荐,这意味着蔚来销量的增长具有极强的可持续性。

截至9月3日,蔚来已经在全国开设151家门店,其中包括22家蔚来中心和129家蔚来空间,销售网络已覆盖全国91座城市,该公司计划2020年将线下门店拓张至200家左右,带动订单在新市场的增长。

根据蔚来的规划,到9月份其产能将提至4500~5000辆。考虑到新产品线的加入,作者认为这一提升仍相对保守,未来产能红利释放空间相对充足。

另外,蔚来引入BaaS车电分离模式,电池“变卖为租”,降低车主购车门槛,增加车主对电池的选择权,减轻用户的电池折旧忧虑。新商业模式将带来更强的订单转化,车后收入比例也将进一步提高。

综上,作者认为蔚来在下半年产能将充分运转,有望保持5000辆的月交付量,最终实现全年超过4万辆交付的成绩。

利好三、获得多轮融资,现金流得到保障

4月,蔚来与战略投资者完成关于投资蔚来中国的协议签署,获得70亿元注资。此外,蔚来中国总部还将入驻合肥经开区,建立总部管理、研发、销售服务、供应链制造一体化基地,并适时启动第二制造基地的规划建设。

为强化对蔚来中国的现金投资和其他运营资金需求,蔚来于6月共计发行了7200万股ADS,将筹得资金4.28亿美元。

此外,上半年,蔚来完成了三次可转债融资,共筹得资金4.35亿美元,并通过增发股票方式募得约5亿美元;7月又获得104亿元银行授信,蔚来的流动性。

8月末,蔚来宣布增发8850万股ADS,预计总融资额超过17亿美元。官方表示融资将用于增持和回购蔚来中国股份,支持其核心技术的研发(尤其是自动驾驶),以及为全球市场扩张做准备。作者认为,前两项应是增发主要目的,确保蔚来中国股份,保证了蔚来对国内业务的绝对主导权;支持自动驾驶研发使蔚来在与Mobileye合作的同时保证核心技术自研。所谓的全球扩张或并非短期的优先选项。

主要股东——腾讯控股继续增持蔚来,证明主要投资者依然对这家新造车势力的前景抱以信心。

足额资金到账,足以支撑蔚来在未来一年达到预期的产能释放、销售网点、充换电网点扩张等目标。

2020年核心目标:降本控费,毛利转正

在二季度,得益于成本控制措施,蔚来的经营性亏损同比收窄64%,归母净亏损同比收窄35%。

蔚来在二季度实现汽车销售毛利率超9.7%,综合毛利率超8.4%,高出此前预期,其原因是交付量增长、电池包和其他物料采购价格下降、制造费用下降和效率优化。

作者认为,这三点正面因素的支撑效果将一直持续,全年毛利率转正是蔚来大概率能达成的目标。

开发制造层面,蔚来继续保持与江淮汽车的合作(合肥先进制造基地),并将蔚来中国业务全部落地至合肥。结合大众汽车与江淮、国轩高科合作深化,合肥正形成先进汽车产业集群,蔚来将在供应链、制造、经营方面持续受益。

此外,对电池资产进行独立融资,引入宁德时代资金,为蔚来业务优化创造了空间。

下半年,蔚来的支出重点包括销售网点扩张、BaaS模式推介、充换电网络建设、制造产能爬升等,销售成本、制造成本、研发费用、管理费用将有不同程度的降低。

业绩预期和可能风险

如前所属,作者认为,蔚来预期的5000辆月产能将完全放量,ES8、ES6和EC6的2020年全年交付量有望突破4万辆。

按照蔚来单辆车带来36-40万元的销售额(根据蔚来过往销量/收入、车型价格等计算,包含整车销售收入,及BaaS、其他服务带来的“其他销售额”)计算,蔚来2020全年的营收将为144-160亿元(20.5-22.8亿美元)之间。

在一面降本控费、一面产能攀升与销售服务网点扩张的情况下,作者认为蔚来2020年的毛利率将在3%至7%之间,但净利率仍将为负。

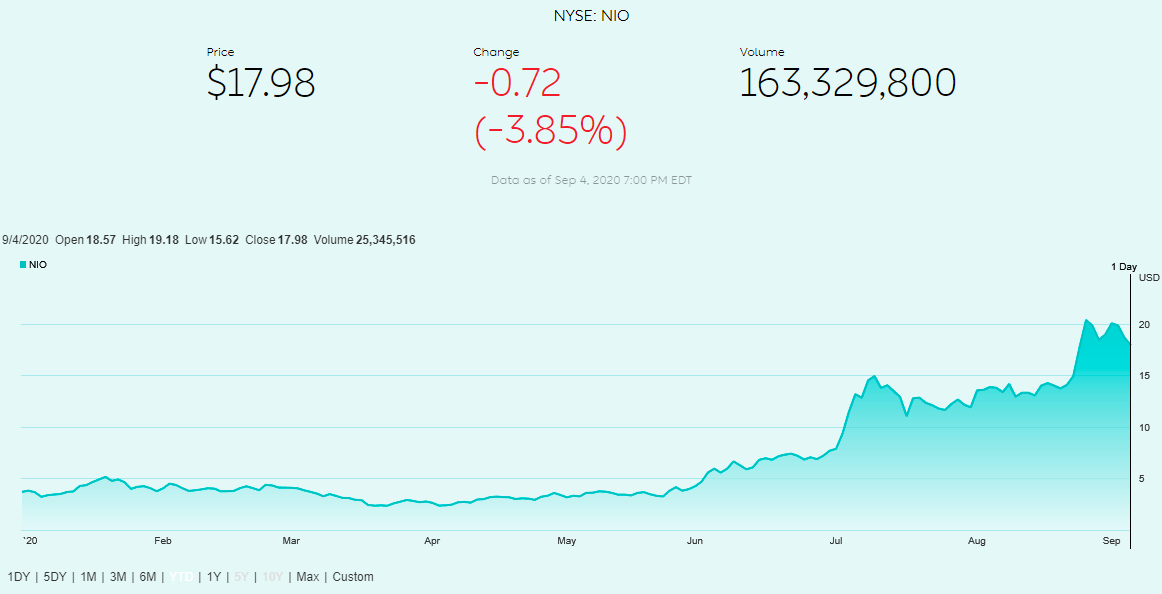

此外,受到中美关系、股市情绪(尤其是关于“科技股泡沫”的担忧)、龙头(特斯拉)效应等因素的影响,对蔚来的股价带来波动性。

影响蔚来经营的风险,主要包括以下几方面:车市复苏不及预期;车型产能或销量不及预期,降本控费进度不及预期;远期现金流压力仍存;或其他收入端、成本端、或融资情况不及预期的事件。

作者:李星宏来源:亿欧

-

李克强以新能源汽车破题详解“新经济”2023-11-30

-

政策大力支持 新能源汽车有望迎来产业大爆发2023-11-30

-

新能源汽车背后被忽视的碳排放2023-11-30

-

甘肃省新能源汽车推广应用实施方案(2016—2020年)2023-11-30

-

公安部:12城启用新能源汽车专用号牌2023-11-30

-

规范汽车投资行为 推动新能源汽车健康发展2023-11-30

-

河南省出台新能源汽车地补政策 补贴不超中央50%2023-11-30

-

河南新能源汽车补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

新能源汽车动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

新能源汽车频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界新能源汽车大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与新能源汽车积分情况公布2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写新能源汽车安全指南2023-11-30

-

特斯拉回应拼多多补贴卖车事件:不能肆意破坏市场规则2020-09-07

-

亿纬锂能/鹏辉能源进入TOP3;理想汽车8月交付2711辆;新能源汽车下乡第二批名单公布......2020-09-07