五部门关于开展2024年新能源汽车下乡活动的通知

蔚来汽车,开始举债

蔚来汽车,开始举债美国当地时间1月29日,在纽交所上市的中国首家纯电动汽车制造企业,蔚来(NIO)公司宣布根据市场和其他条件,拟发行总额为6.5亿美元的2024年到期可转换优先债券

美国当地时间1月29日,在纽交所上市的中国首家纯电动汽车制造企业,蔚来(NIO)公司宣布根据市场和其他条件,拟发行总额为6.5亿美元的2024年到期可转换优先债券(以下简称“债券”),票息3.5%-4%,转换溢价在27.5%-32.5%。

发行可转换优选债券,是上市公司的融资手段之一,这也是蔚来汽车相比国内其他尚未上市的造车新势力,多了一个融资渠道。对于上市还不到五个月的蔚来而言,为何要迅速发行可转换优先债券?

01

蔚来的可转换债券

蔚来本次发行的债券属于蔚来公司的优选无担保债务,下面是本次债券的主要约定信息:

1、可转换为本公司的美国存托凭证(ADS),并将于2024年2月1日到期。除非该公司发生与税务相关事件,购买者不得在该日期之前依据其条款进行回购、赎回或转换,且公司也不得提前赎回票据。

2、票据持有人可要求公司于2022年2月1日或在发生某些根本性变化的情况下,以现金方式回购全部或部分票据。持有人可在赎回到期日之前的第二个营业日开始,按其选择权转换其票据。转换后,本公司将向转换持有人交付ADS,并支付现金代替任何部分ADS。

票据的利率、初始转换率和其他条款将在定价时确定。根据144A规则,该债券将在美国提供给合格的机构买家,并根据1933年证券法修订版(以下简称“证券法”)下的S条例,提供给美国境外的非美国人士。

根据规划,蔚来公司将发行债券所得净收益的一部分用于期权交易成本和封顶式看涨期权交易成本,并将剩余收益用于产品、服务和技术研发、制造设施开发和供应链推广、销售和营销,以及其他营运资金需求。

目前,蔚来公司的两个主要股东,包括腾讯旗下的一家实体公司,以及希尔豪斯资本管理公司旗下的一家实体公司,会分别购买价值3000万美元和1000万美元的发行票据,购买条款和其他票据相同。

02

蔚来债券融资成本高吗?

任何融资都是有成本的,不管是股权融资还是债务融资,对于公司而言,当然是希望融资成本越低越好,对于投资人而言,当然是希望利润空间越高越好,这是零和博弈。

可转换债券的两个关键信息:1、票息;2、转换溢价。某种意义上,这两个数字越高,越能把债券卖出去,当然了,也不能脱离实际情况。对于公司来说,这两个数字越高,意味着融资成本就越高。公司会根据票息定期支付利息,可转换溢价根据股价以及公司现金流情况而定。

目前,蔚来给出的票息是3.5%-4%,转换溢价在27.5%-32.5%。这两个数字高低与否,是需要看对比的,全球首家纯电动汽车制造企业特斯拉在2014年发行的20亿美元5年期可转换债券的票面利率只有0.25%呃1.25%,转换溢价是42.5%。

从票息来看,蔚来3.5%-4%的票息,是远高于特斯拉0.25%和1.25%的票息,但美国投资人认为,2014年的市场利率比现在低一些,所以蔚来的这个票息还是相对正常的状态。

但是,国内的投资人则认为,3.5%-4%的票息很高,对比的是国内上市公司一般1%左右的票息。值得一提的是,国内上市公司一般都希望可转换债券,最终是转为为股权,因为这样的融资成是最低,相比国内动辄超过10%的融资成本来说,相当于低息贷款。

值得一提的是,目前特斯拉陆续到期的20亿美元的5年期可转换债券,特斯拉方面同样是希望转换为股权,这样对公司的现金流压力最小。按照特斯拉Q3财报显示,自由现金流仅为8.81亿美元。

03

蔚来为何发债券?

成熟的上市公司有着多种融资手段,发行可转换债券只是其中之一。发行可转换的债券的原因,是需要更多的资金支撑公司的发展,特斯拉发行可转换债券是为了建电池工厂、Model 3的量产等,按照蔚来官方的说法,发行债券有三个原因:

1、期权交易成本和封顶式看涨期权交易成本;

2、产品、服务和技术研发、制造设施开发和供应链推广、销售和营销;

3、其他营运资金需求。

目前,蔚来汽车正全力以赴推进2018年NIO DAY发布的第二款车型ES6的量产,并且需要不断投入资金去拓展销售和服务渠道,这两方面可能是蔚来汽车资金的主要用途,当然了,还有ES8的售后。

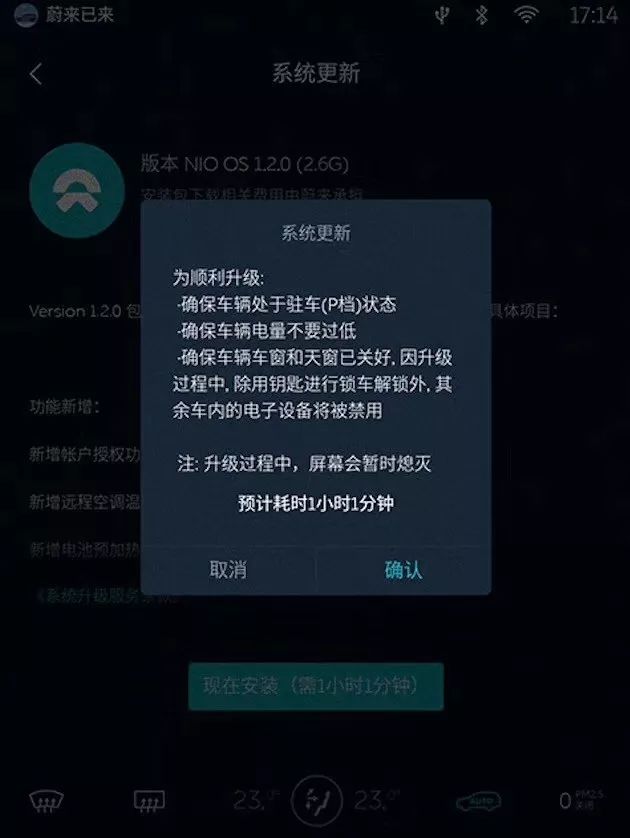

在蔚来宣布发行债券前一天,在中国最有标志意义的道路——长安街上,一个ES 8的车主在堵车的时候对车辆进行了OTA升级,导致车辆一个多小时无法操作,完全停在了大马路上,这可能是中国智能汽车OTA的最大影响力“事故”。

这也侧面反映了蔚来汽车,作为一个新兴的车型,不仅在硬件方面有着巨大的提升空间,在软件方面同样有着巨大的提升空间,换句话说就是,还需要不断的砸钱,才能支持软硬件的继续发展,否者,将会成为蔚来汽车的噩梦。

是的,蔚来需要不断的砸钱,但是,现金流可能是蔚来目前更为严重的问题,2018年Q3财报显示的现金等价物余额为91.53亿元,Q3的亏损达到了28.10亿元,环比增加49.9%。

同时,蔚来汽车朱江在公开场合表示蔚来窗口期只剩下半年,这应该是根据现金流情况而定。所以,蔚来汽车的本次可转债券的发行,就是为了补充日益枯竭的现金流,即便的成本再高也必须接受。

因为作为上市公司的蔚来汽车,即将迎来原始股东解禁期的到期。小米解禁期到来的前后共计三个交易日,股价暴跌超过20%,引发小米雷军等一票高管集体承诺不减持。但是,小米股价目前仍处于历史最低价的9.44港元附件的9.86港元。

目前,蔚来最新收盘价位6.94美元,仍处于发行价上方约10%,市值为71.21亿美元,按照这个市值,蔚来汽车目前的早期投资人账面都是浮盈的,根据目前的市场环境和基金退出需求,持股机构面临着LP要求的变现压力。

发行债券,补充现金流,稳定股价,是一个选择。至于早期股东选择购买债券支持公司运营,会不会在解禁期抛掉账面浮盈的持股呢?这个还有拭目以待。

2019年,对于蔚来汽车是一个很重要的一年,其中,资金是决定性因素,毕竟这是一个亏损的企业,短期内也没有盈利的预期,只有源源不断的资金支持,方能维持其运营。现金流一旦出现短缺,就会无限放大蔚来汽车目前面临的问题。

对于投资人来说,是继续支持蔚来汽车,还是准备资金支持即将会在科创板上市的类似标的呢?据了解,科创板出现与蔚来汽车类似的标的的公司,是大概率事件。所以,这又是一道选择题。

-

常州纯电动汽车:重大利好 高速电动出行2023-11-30

-

插电混动和纯电动汽车孰好孰坏2023-11-30

-

今年将引进换购纯电动汽车1230台2023-11-30

-

2018年纯电动汽车强势来袭 你准备好了么2023-11-30

-

特斯拉Q4季度再盈利 CFO离职2019-01-31

-

蔚来欲通过发行可转换债券融资6.5亿美元2019-01-30

-

燃料电池汽车“十城千辆”推广计划或将于今年实施;特斯拉工厂已获上海发改委备案2019-01-29

-

特斯拉新专利干掉英伟达,车企首款自动驾驶芯片放弃CPU和GPU2019-01-28

-

飞天入地马斯克,十面埋伏特斯拉2019-01-28

-

2019年纯电动汽车销量及全球汽车行业市场容量发展趋势分析2019-01-27

-

特斯拉将再度裁员7%,Model 3的产能还能继续增加吗2019-01-25

-

特斯拉高调发出悬赏:黑客如找出车辆系统漏洞 奖励一辆Model 32019-01-23

-

矢口否认签约力神,特斯拉国产恐“拉低段位”2019-01-23

-

特斯拉与松下、力神,国际厂商间的博弈2019-01-23

-

风阻系数0.2375cd,对标特斯拉Model3,吉利纯电轿车GE11快要来了!2019-01-23